El comienzo del año fue sin duda muy turbulento. Tanto el índice S&P 500 $^GSPC como el emblemático Dow Jones Industrial Average $^DJI cayeron brevemente más de un 10% desde sus máximos históricos. Sin embargo, el índice tecnológico Nasdaq Composite $^NDX fue el que peor se comportó, ya que se desplomó hasta un 22% en cuestión de meses. Sin embargo, históricamente, parece que los inversores deberían invertir mucho más que nunca durante estos descensos. Las acciones de dividendos pueden ser un ejemplo de ello.

Las acciones de alto rendimiento extra pueden ser su camino hacia la riqueza

Las acciones de dividendos pueden ser la mejor respuesta a esta pregunta.

Hace nueve años, J.P. Morgan Asset Management, una división del gigante bancario JPMorgan Chase $JPM, publicó un informe en el que se comparaba el rendimiento anualizado de las empresas que pagaron dividendos entre 1972 y 2012 con el de los valores cotizados que no ofrecieron un pago durante el mismo periodo.

Los resultados mostraron una diferencia de la noche al día. Los valores que pagan dividendos obtuvieron una rentabilidad media anual del 9,5% durante las cuatro décadas, mientras que los que no pagan dividendos obtuvieron una rentabilidad media anual del 1,6%.

Estos resultados no deberían ser tan sorprendentes. Las empresas que pagan un dividendo periódico suelen ser regularmente rentables, tienen una larga experiencia y una perspectiva transparente a largo plazo. Este es el tipo de empresas que esperamos que se revaloricen con el tiempo.

Enterprise Products Partners $EPD

La primera es la acción de la empresa de petróleo y gas Enterprise Products Partners, que rinde un 7,2%.

Se trata de una empresa mediana de petróleo y gas, lo que la convierte en un intermediario del complejo energético. Opera aproximadamente 50.000 millas de tuberías, 14 billones de pies cúbicos de capacidad de almacenamiento de gas natural y tiene 20 instalaciones de procesamiento de gas natural. Aunque las oscilaciones bruscas de los precios del petróleo pueden perjudicar a los productores, Enterprise Products Partners, que depende de contratos que cubren el volumen y el precio, no se verá afectada.

En enero, anunció la adquisición de Navitas Midstream Partners por 3.250 millones de dólares. Esto añadió otra instalación de procesamiento de gas natural y unos 1.750 kilómetros de tuberías de transmisión.

Con la subida de los precios del petróleo y el gas, la demanda de infraestructuras energéticas vuelve a crecer. Esto es un buen augurio para las perspectivas a largo plazo de Enterprise Products Partners.

Sabra Health Care REIT $SBRA

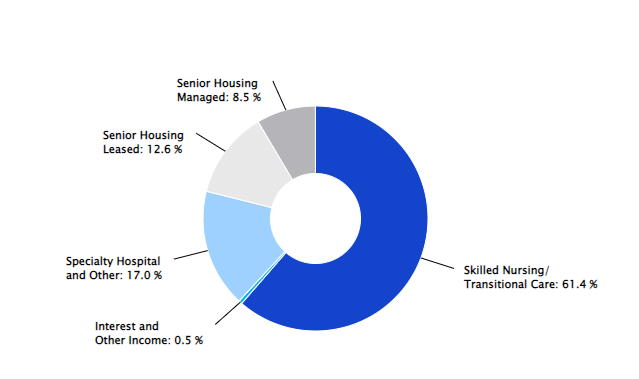

El otro título de altísima rentabilidad por dividendos que pide ser comprado en abril es el fondo de inversión inmobiliaria(REIT) centrado en la sanidad, Sabra Health Care REIT. Sabra es propietaria y arrendataria de más de 400 centros de enfermería especializada y residencias de ancianos. La rentabilidad por dividendo en este caso es del 8,1%.

Después de un período difícil durante la pandemia del covid-19, las cosas han empezado a cambiar de nuevo. Desde hace más de un año se suceden las buenas noticias para Sabra en prácticamente todos los frentes. Las tasas de ocupación de los centros de enfermería especializada y de las residencias de ancianos tocaron fondo hace más de un año y se están recuperando gradualmente. En febrero, Sabra informó de que se había cobrado el 99,6% de los alquileres previstos desde el inicio de la pandemia de COVID-19.

Con lo peor de la pandemia de COVID-19 en el espejo retrovisor, los inversores pueden volver a centrarse en el hecho de que Sabra está en una gran posición para aprovechar el envejecimiento de la población residente. El año pasado, Sabra invirtió más de 419 millones de dólares en inversiones con una "media ponderada de rendimiento de efectivo estabilizado del

7,6%", según la empresa.

Dado que la atención sanitaria es un sector altamente defensivo, Sabra Health Care REIT parece una forma inteligente de aprovechar la reciente caída del mercado en general.

Un alto dividendo no siempre es garantía de éxito

El dividendo es, sin duda, un factor importante en la selección de valores, pero no es el único en el que deben fijarse los inversores. Mucho más importante que el importe de un determinado dividendo es su seguridad, su historia y su crecimiento. Por eso la primera acción mencionada gana para mí. Enterprise Products Partners no sólo paga un alto dividendo, sino que puede permitírselo fácilmente. Su ratio de reparto es algo superior al 80%, su historia es de 23 años y su dividendo se incrementa regularmente.

Por el contrario, describiría el dividendo de Sabra Health Care REIT como altamente volátildesde esta perspectiva.

Esto no es una recomendación de inversión, sino mi opinión. Cualquier decisión de inversión está totalmente en sus manos. Para preparar este artículo, me basé en el trabajo de mi analista favorito, Sean Williams.