2022 fue un año extremadamente malo para las acciones. Y la de este año, a pesar del crecimiento de enero, no augura nada bueno. Pero las acciones con dividendos siempre son una buena opción para los malos tiempos. ¿Podría ser este valor una buena opción para su cartera?

El Dow Jones Industrial Average $^DJI, el S&P 500 $SPY y el Nasdaq Composite $^NDX han entrado en un mercado bajista🐻 y han registrado sus peores resultados desde 2008, con caídas del 9%, el 19% y el 33%, respectivamente.

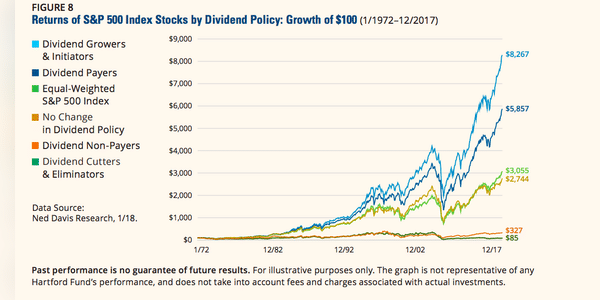

Sin embargo, si hay una estrategia de inversión que suele funcionar bastante bien durante un mercado bajista, es la compra de acciones con dividendos. Las empresas que pagan dividendos han demostrado su capacidad para capear con éxito las recesiones económicas y tienden a ser repetidamente rentables. Lo mejor de todo es que los valores de renta variable tienen un largo historial de rendimientos superiores a los de las empresas que no ofrecen dividendos.