Los mercados del gas están en la incertidumbre, ninguno de nosotros sabe qué esperar de Rusia y sus suministros de gas a Europa. El mundo se está preparando poco a poco para un escenario en el que Rusia nos deje sin acceso a sus minerales. Por lo tanto, debemos prepararnos gradualmente para diversas soluciones alternativas que, si las captamos a tiempo, pueden reportarnos beneficios relativamente gordos.

Las empresas están preparadas para el peor de los casos y pretenden sacarle el máximo partido

Los mercados del gas natural están sometidos a una presión creciente en Europa tras la invasión de Rusia en Ucrania. Por ahora, el mercado del gas estadounidense se ve afectado de forma marginal. Esta tensión ha hecho que Europa sea más consciente de la necesidad de asegurarse fuentes alternativas de suministro de gas, incluso a un precio superior. Los mercados de gas natural de EE.UU. están bien posicionados para beneficiarse de esta evolución, y las acciones de gas natural en particular se beneficiarán de esta situación.

Teniendo esto en cuenta, echemos un vistazo a tres acciones de gas natural que puede comprar para impulsar su cartera:

Coterra Energy $CTRA

El rendimiento de la empresa en los últimos 6 meses (sube un 20,92%)

Las acciones de $CTRA son un productor de gas natural relativamente nuevo, pero es una empresa de gran capitalización. Las acciones de $CTRA se crearon el año pasado tras la fusión de Cabot Oil & Gas y Cimarex Energy. La empresa $CTRA está mostrando uno de los mayores crecimientos en el sector del gas natural limpio. Se espera que las ventas netas crezcan un 85,3% este año, hasta los 6.930 millones de dólares, y se estima que los ingresos netos crezcan con fuerza, un 73,1%, hasta los 2.000 millones.

Con esta impresionante trayectoria de crecimiento, se espera que las acciones de $CTRA mantengan unos márgenes netos elevados en comparación con sus homólogos del sector. Coterra $CTRA ofrece un amplio flujo de caja libre, que se espera que casi se duplique este año, con un aumento del 91,3% interanual hasta los 2.560 millones de dólares.

En términos de valoración, las acciones de $CTRA tienen una de las valoraciones más ajustadas de su grupo de pares, pero los ratios siguen siendo aceptables dados los sólidos fundamentos de la empresa. Como ventaja adicional, $CTRA ofrecerá una rentabilidad por dividendo del 3,64% en 2022, lo que no debería dejar indiferentes a los accionistas.

Antero Resources $AR

Los impresionantes resultados de la empresa en los últimos 6 meses (subida del 50,27%)

Las acciones de $AR son un productor de gas natural de mediana capitalización que se beneficiará de un contexto de gas natural constructivo. La empresa tiene unos buenos resultados financieros, que se pueden apreciar en el repunte del crecimiento.

Lasventas netas deAntero Resources $AR aumentaron significativamente en 2021, un 32,3% interanual hasta los 4.610 millones de dólares. Se prevé que el crecimiento de los ingresos se ralentice ligeramente en 2022, con un aumento del 21,2%, hasta los 5.600 millones de dólares.

Con este rápido progreso, el margen neto de $ARde Antero repuntará hasta el 20,1%, una cifra fuerte para un productor de gas natural.

Y lo que es más interesante, el bajo endeudamiento en dólares es una ventaja para las perspectivas de crecimiento futuro. Por lo tanto, $AR es un productor de gas natural con la fuerza financiera para hacer crecer sus operaciones y financiar nuevos proyectos.

La empresa ofrece incluso una pequeña rentabilidad por dividendo del 0,43%. El dividendo no hace tanto aquí, pero es otro buen indicador de la fortaleza de la empresa para nosotros. Las acciones de $AR también anunciaron un programa de recompra de acciones de hasta 1.000 millones de dólares y planes para recomprar las notas senior restantes con vencimiento en 2025, que son catalizadores alcistas para la acción. Las recompras de acciones significan un muy buen negocio para la empresa, que se reflejará en más números verdes para los inversores.

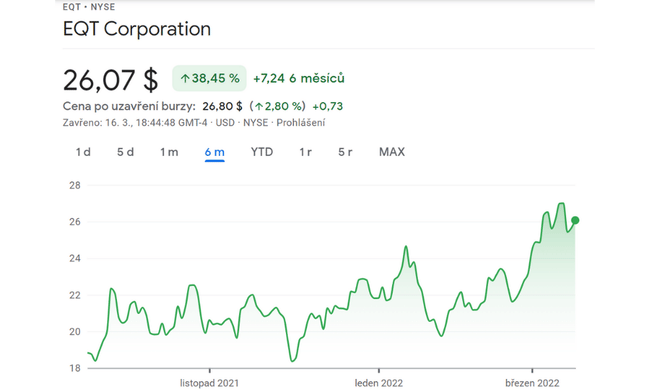

EQT $EQT

Esta empresa no es una excepción en el plazo de seis meses, en el que se ha anotado una ganancia del 38,45%.

Las acciones de $EQT son una empresa de gas natural centrada en los esquistos de Marcellus y Utica.

Se espera que los fundamentos de la empresa mejoren significativamente este año. La rentabilidad del productor de gas natural ha aumentado considerablemente durante el último año tras el incremento de la producción de gas natural y el aumento de los precios del gas natural realizados. $EQTinformó de unos ingresos netos ajustados de 1.800 millones de dólares para el cuarto trimestre de 2021, en comparación con sólo 64 millones de dólares en el cuarto trimestre de 2020.

Decara al futuro, varios analistas esperan que los ingresos netos de EQT crezcan a un ritmo saludable del 79% hasta alcanzar los 6.300 millones de dólares en 2022. Además, se prevé que la cuenta de resultados de EQT repunte significativamente, pasando de una pérdida neta de 1.150 millones de dólares en 2021 a un beneficio neto de 821 millones de dólares en 2022, lo que representa un margen neto de dos dígitos del 15%.

El balance de $EQT no es tan sólido como el de $AR. Sin embargo, el productor de gas natural se centra actualmente en la reducción de la deuda. Se estima que la deuda neta disminuirá casi un 20% en 2022, hasta los 4.310 millones de dólares.

Conclusión

Este es un momento en el que los inversores deben buscar y aprovechar las oportunidades que ofrecen las influencias geopolíticas. Las reservas de gas natural, en particular, son un sector que puede prosperar, y lo hará, si Rusia corta el paso a Europa, obligándonos a depender de otros proveedores. Los aspectos más destacados de las empresas se resumen brevemente en el artículo; a primera vista, las tres empresas son opciones ideales para los inversores que buscan esa oportunidad de ganancias. Las empresas están prosperando, reduciendo la deuda, mostrando un fuerte crecimiento, recomprando acciones, pagando un dividendo y muchas otras características positivas que debemos buscar.

Tenga en cuenta que esto no es un asesoramiento financiero. Toda inversión debe pasar por un análisis exhaustivo.