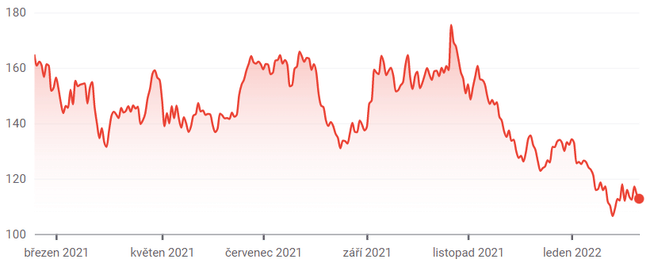

En el último año, los valores de rápido crecimiento no han tenido un camino de rosas. Muchas empresas han visto caer el precio de sus acciones entre un 30% y un 40% desde el inicio de 2021. Para los inversores a largo plazo, estos descensos de precios pueden ofrecer una oportunidad para adquirir acciones de empresas de alta calidad con descuento. Y Match Group $MTCH, que opera Tinder y otros sitios de citas en línea, es uno de ellos. Aquí hay 4 razones para comprar acciones de Match Group ahora mismo.

1. Potencial de la industria

La oportunidad del Grupo Match proviene del constante viento de cola que supone el mercado de las citas online. El número de usuarios de citas online en Estados Unidos ha crecido de tan solo 28,9 millones en 2017 a un estimado de 49 millones en 2021. Según la investigación, solo el 36% de los jóvenes de 18 a 29 años en Estados Unidos ha utilizado una app de citas.

Mucha gente ya tiene relaciones románticas, así que esa cifra probablemente nunca llegará al 100%, pero parece que a Match todavía le quedan muchos usuarios potenciales a los que perseguir. A nivel internacional, las citas en línea se encuentran probablemente en una fase aún más temprana, ya que la mayoría de estos servicios comenzaron en Estados Unidos.

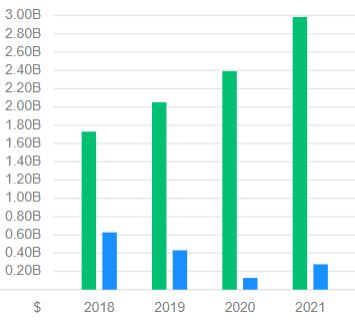

La empresa ha aprovechado esta marea ascendente. De 2017 a 2021, Match Group aumentó sus ingresos a una tasa de crecimiento anual compuesta(CAGR) del 22%, al tiempo que mantuvo excelentes márgenes operativos ajustados del 35% o más cada año. Y ello a pesar de los grandes obstáculos a los que se ha enfrentado en los dos últimos años debido a la pandemia mundial que ha dañado el mercado general de las citas en todo el mundo, ya que muchas personas dudan en conocerse en persona. Los mercados asiáticos, como Japón, han sido especialmente difíciles durante la pandemia, según los ejecutivos de la empresa.

Por si no lo sabes, el Grupo Match es el propietario de la mayoría de los sitios de citas online del mundo. Entre ellas se encuentra la aplicación de citas dominante Tinder (la aplicación representa ahora más del 50% de los ingresos del Grupo Match), aplicaciones de rápido crecimiento como Hinge, BLK y Chispa, y servicios heredados como Match.com y OkCupid.

Y si le preocupa la competencia, no tiene por qué hacerlo. Los únicos competidores a escala son Bumble $BMBL, propietaria de las populares aplicaciones Bumble y Badoo, y Grindr, que se centra en servicios para la comunidad LGBTQ. Sí, es posible que con el tiempo surjan más empresas nuevas, pero por ahora, la mayor parte del gasto de los consumidores en citas online debería ir a parar a Match.

2. Hay espacio para ampliar el margen

Como se ha mencionado, el Grupo Match tiene unos márgenes de beneficio increíblemente altos, que fueron del 36% el año pasado, incluso después de incluir la reciente adquisición de Hyperconnect, cuyo margen bruto está ahora en el punto de equilibrio.

A largo plazo, los inversores deberían esperar que estos márgenes de beneficio sigan aumentando. En primer lugar, una vez que Hyperconnect madure, no será un lastre para los márgenes generales del Grupo Match. Pero, en general, las aplicaciones de citas tienen muy pocos activos, lo que hace que los márgenes incrementales de cada dólar gastado por los consumidores sean muy elevados. Cuando alguien compra un "Super Like" o una suscripción adicional en Tinder o Hinge, el coste real de ese servicio para Match Group se redondea a cero porque la infraestructura digital ya está en marcha.

Mientras Match Group sea capaz de gestionar su gasto en ventas y marketing y no decida acelerar su inversión en crecimiento (lo que no sería necesariamente malo), el margen operativo ajustado de la empresa debería superar el 40% en los próximos tres a cinco años. Si las ventas siguen creciendo a un ritmo del 20% mientras los márgenes aumentan, serán grandes noticias para los accionistas de Match Group.

3. La explosión del crecimiento de Hinge

Una gran razón por la que los inversores deberían confiar en el futuro crecimiento de los ingresos de Match Group es el explosivo crecimiento de Hinge. La aplicación de citas centrada en las relacionesduplicó con creces sus ingresos hasta alcanzar los 197 millones de dólares en 2021, ya que la empresa comenzó finalmente a monetizar su base de usuarios en Estados Unidos y otros mercados de habla inglesa.

El producto aún está en sus inicios, pero los directivos afirman que va camino de convertirse en la segunda aplicación de citas más popular del mundo en pocos años, superando a su rival Bumble. Según la carta a los accionistas del cuarto trimestre de 2021 de Match Group, las descargas de Hinge se aceleraron en la última parte de 2021, lo que se espera que conduzca a un crecimiento aún mayor de los ingresos en 2022.

Actualmente, Hinge sólo es popular en los mercados de habla inglesa, una decisión deliberada del Grupo Match para mejorar el producto. Hinge está planeando un gran impulso internacional en los próximos años. Lo cual es un requisito previo para que el Grupo Match alcance un nivel aún más alto en los próximos tres a cinco años.

4. Posible reducción de las tarifas en las tiendas de aplicaciones para teléfonos inteligentes

Por último, Match Group se beneficiará de la posible reducción de las tarifas en las tiendas de aplicaciones móviles de Google $GOOGL y Apple $AAPL. Esto no es necesario para que Match Group sea una buena inversión durante la próxima década, pero sería una bonita guinda. Cada vez que alguien realiza una compra en una aplicación de citas online, Match Group tiene que entregar entre el 15% y el 30% del dinero a Apple o Google. Esto constituye la mayor parte del coste de los ingresos del Grupo Match, lo que reduce el margen bruto de la empresa al 72%, mientras que sin ellos probablemente estaría por encima del 90%.

En todo el mundo, las tarifas de las tiendas de aplicaciones están sometidas a la presión de los gobiernos y es posible que las tarifas de las tiendas de aplicaciones se promulguen a la baja en muchos mercados. Cada dólar que el Grupo Match no tiene que pagar a las tiendas de aplicaciones móviles representa un dólar generado en beneficios. Es imposible predecir con exactitud lo que ocurrirá con estas tarifas de las tiendas de aplicaciones, pero si se reducen, sería una gran noticia para los accionistas de Match Group.

Descargo de responsabilidad: El autor de este análisis es Brett Schafer, no soy un inversor profesional. Esto no es una recomendación de inversión.