La inflación sigue aumentando a un ritmo que no se veía desde hace décadas. En mayo, los precios al consumo en Estados Unidos aumentaron un 8,6% respecto al año anterior, el mayor incremento desde diciembre de 1981. Así que echemos un vistazo a lo que la leyenda de la inversión Warren Buffett cree que es importante poseer cuando los precios del consumidor se disparan.

En una carta a los accionistas de 1981, Buffett destacaba dos cualidades empresariales que los inversores debían buscar para luchar contra la inflación: 1) la capacidad de subir los precios con facilidad y 2) la capacidad de hacer más negocios sin gastar en exceso.

Chevron $CVX

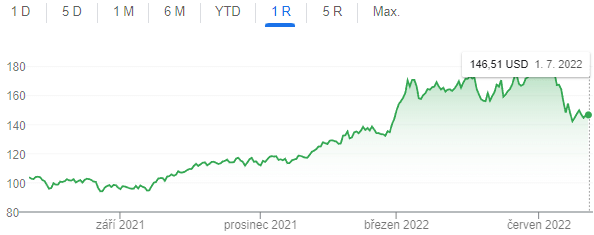

Uno de los grandes movimientos de Buffett en 2022 es una inversión en la empresa energética Chevron. Según un informe de la SEC, Berkshire poseía 25.900 millones de dólares del gigante energético a fecha de 31 de marzo, lo que supone un salto significativo respecto a su participación de 4.500 millones de dólares a finales de 2021.

Hoy en día, Chevron representa la cuarta mayor participación pública en Berkshire $BRK-A, $BRK-B, y no es difícil ver por qué. Aunque el negocio del petróleo requiere mucho capital, debe ir muy bien ahora en una época de alta inflación. El petróleo, la materia prima más comercializada del mundo, ha subido un 39% interanual. Y el choque de suministros provocado por la invasión rusa de Ucrania podría mantener esta tendencia.

La fortaleza de los precios del petróleo beneficia a los productores. El último beneficio trimestral de Chevron se ha cuadruplicado con respecto al año anterior. Las acciones han subido más de un 20% en 2022. La empresa también está devolviendo dinero a los inversores. Chevron paga dividendos trimestrales de 1,42 dólares por acción y tiene una rentabilidad anual del 3,9%.

Coca-Cola $KO

Coca-Cola es un ejemplo clásico de empresa a prueba de recesión. Tanto si la economía está en auge como si tiene problemas, una lata de Coca-Cola es asequible para la mayoría de la gente. Su afianzada posición en el mercado, su enorme escala y su cartera de marcas icónicas -incluyendo nombres como Sprite, Fresca, Dasani y Smartwater- le dan un gran poder de fijación de precios.

Añade una sólida diversificación geográfica: sus productos se venden en más de 200 países y territorios de todo el mundo. Al fin y al cabo, la empresa salió a bolsa hace más de 100 años.

Buffett tiene a Coca-Cola en su cartera desde finales de los años 80. En la actualidad, Berkshire posee 400 millones de acciones de la empresa, con un valor aproximado de 25.100 millones de dólares. Puede asegurar una rentabilidad por dividendo del 2,8% en las acciones de Coca-Cola a los precios actuales.

Apple $AAPL

Alos consumidores les encanta gastar en productos Apple. A principios del año pasado, la dirección reveló que la base instalada activa de hardware de la empresa superaba los 1.650 millones de dispositivos, incluidos más de 1.000 millones de iPhones.

Aunque los competidores ofrecen dispositivos más baratos, muchos consumidores no quieren vivir fuera del ecosistema de Apple. Dicho esto, con la inflación en alza, Apple puede repercutir el aumento de los costes en su base de consumidores mundial sin preocuparse demasiado por la disminución del volumen de ventas.

En la actualidad, Apple es la mayor participación de Buffett en el mercado de valores, y representa casi el 40% de la cartera de Berkshire por valor de mercado. Una de las razones de esta concentración es, por supuesto, el enorme aumento del precio de las acciones de Apple. En los últimos cinco años, la acción ha subido más del 270%. Apple ofrece actualmente una rentabilidad por dividendo del 0,7%.

American Express $AXP

El año pasado, American Express demostró su poder de fijación de precios cuando subió la cuota anual de su tarjeta Platinum de 550 a 695 dólares. La empresa también se beneficia directamente del entorno inflacionista.

American Express gana la mayor parte de su dinero a través de las comisiones de descuento: los comercios cobran un porcentaje de cada transacción con tarjeta Amex. A medida que el precio de los bienes y servicios aumenta, la empresa consigue reducir las facturas más grandes. El negocio está en auge. En el primer trimestre, los ingresos de la empresa aumentaron un 29% interanual, hasta los 11.700 millones de dólares.

American Express es la quinta mayor participación de Berkshire Hathaway. La participación de Berkshire, que posee 151,6 millones de acciones de AXP, tiene un valor de casi 21.000 millones de dólares. Berkshire también posee acciones de los competidores de American Express, Visa y Mastercard, aunque las posiciones son mucho más pequeñas.

Las acciones de American Express ofrecen actualmente una rentabilidad por dividendo del 1,5%.

DESCARGO DE RESPONSABILIDAD: Esto no es una recomendación de inversión y siempre haga su propio análisis. La lista de valores a prueba de inflación ha sido elaborada por el analista Jing Pan.