¿Por qué (no) precipitarse ahora mismo en la renta variable estadounidense? ?

Los índices bursátiles estadounidenses no están lejos de sus máximos históricos, lo que desde una perspectiva bajista sugiere margen para una corrección, al menos a corto plazo. Sin embargo, los alcistas creen que el impulso alcista aún no se ha agotado y apuestan por un mayor crecimiento. La situación no está clara y una decisión equivocada podría costar cara a los inversores.

Mark Hulbert, fundador de Hulbert Financial Digest, señala que, mientras que el año pasado, a mediados de octubre, la mayoría de los boletines bursátiles desaconsejaban encarecidamente a los inversores reforzar sus posiciones en bolsa, la situación se ha invertido ahora. Se está instando a los inversores a aumentar significativamente su exposición a las acciones. El ánimo extremadamente alcista del mercado prevalece a pesar de que el índice S&P 500 por sí solo ha subido casi un 19% desde principios de año y el Nasdaq Composite, con un fuerte componente tecnológico, aproximadamente un 37%.

Hulbert advierte contra el optimismo desenfrenado, sugiriendo incluso que la actual evolución del mercado, alimentada por el auge de la inteligencia artificial generativa, se parece mucho a lo que ocurrió justo antes de que estallara la burbuja tecnológica hace más de 20 años.

Los alcistas creen que las acciones se dirigen al alza, o que cualquier corrección será sólo leve, creando una oportunidad para reforzar las posiciones en renta variable a mejores precios. Por el contrario, la opinión de los bajistas es que el crecimiento de los últimos meses es insostenible y que a los mercados les espera un periodo de fuertes caídas.

Las próximas semanas o meses traerán una resolución, pero en cualquier caso los inversores se enfrentan a la difícil cuestión de cómo proceder. Si son (demasiado) optimistas, corren el riesgo de sufrir grandes pérdidas; si son (demasiado) prudentes, corren el riesgo de bajarse prematuramente del tren de las ganancias.

Añadamos algunos gráficos más que ilustran la situación actual del mercado bursátil estadounidense.

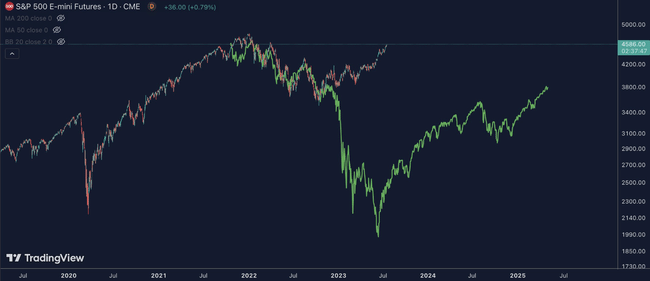

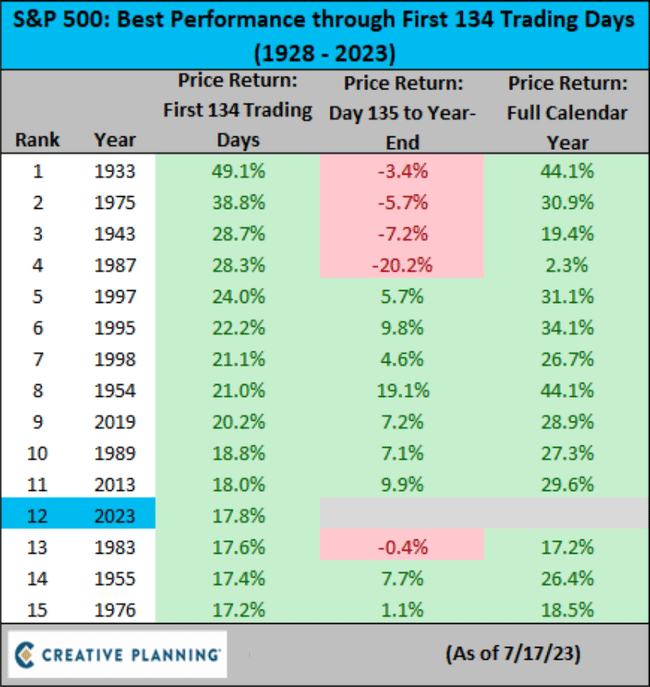

En lo que va de año, el índice S&P 500 ha cosechado grandes éxitos, con una revalorización de casi el 19%. Tras la sesión del lunes, era ligeramente inferior, y en ese momento era el duodécimo mejor rendimiento en lo que va de año de la historia. Nunca ha habido un momento en que el índice haya terminado un año natural en números rojos después de una racha tan fuerte hasta mediados de julio, aunque estuvo lejos de ello en 1987.

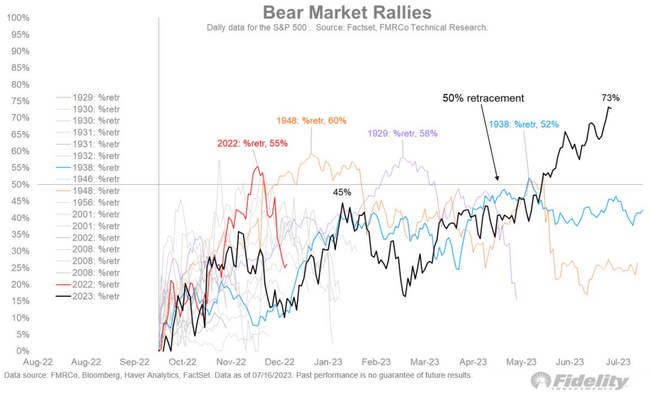

El S&P 500 ya ha recuperado tres cuartas partes de las pérdidas que sufrió durante la tendencia bajista. Mientras tanto, los "repuntes bajistas" normales rara vez se traducen en un rendimiento superior al 50% del máximo anterior. Las subidas significativas desde el fondo de una tendencia bajista suelen ser ya el inicio de un ascenso a nuevos máximos.

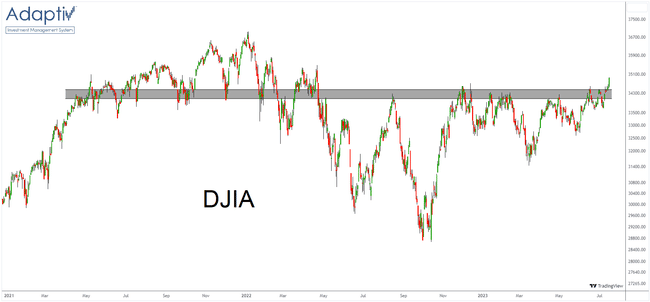

El Dow también ha subido a nuevos máximos (no sólo este año, sino incluso desde abril de 2022) en los últimos días.

En cualquier caso, el mercado ha hecho olvidar de forma muy enfática la similitud con 2008. Aún no se ha producido una nueva oleada de caídas de los precios de las acciones, a pesar del endurecimiento de la política monetaria.