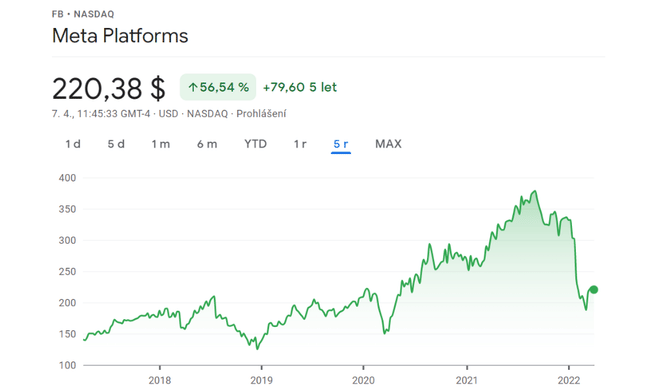

Meta Plataformas $FB cotiza actualmente a niveles de 2020, para nosotros eso sólo significa una cosa, una caída del 41% desde su ATH. Meta $FB es posiblemente una de las mejores oportunidades del mercado para los inversores con un horizonte temporal a largo plazo. La reacción exagerada de los inversores ante el descenso de usuarios de Facebook y la inversión masiva en el metaverso es el principal motivo de la reacción exagerada del mercado, que ha sido despiadada, haciendo caer la cotización hasta los 220 dólares actuales. Este precio puede no estar aquí mucho tiempo, ¿por qué será y soy alcista aquí?

Mark Zuckerberg, icono principal de Facebook/ Metas

Panorama de la industria

Meta $FB opera en la industria del marketing digital, que se espera que crezca a un ritmo del 17,6% entre 2021 y 2026. Entre sus principales competidores estadounidenses se encuentran Pinterest($PINS), Snap($SNAP), Twitter ($TWTR) y YouTube($GOOGL). Su mayor amenaza, sin embargo, es actualmente TikTok ($BDNCE). Los usuarios de Estados Unidos pasan una media de 38 minutos al día en TikTok, frente a los 31 minutos que pasan en Facebook.

Twitter $TWTR también lidera la participación, mientras que Snapchat $SNAP está esencialmente a la par con Meta $FB. En su último informe de resultados, Meta $FB reveló que perdió usuarios por primera vez, registrando una caída de 500.000 usuarios. TikTok, por su parte, pasó de 700 millones a 1.000 millones y se espera que sume otros 500 millones en 2022.

Mientras que muchos han visto esto como algo preocupante, yo lo veo como una oportunidad para comprar un gran negocio a un precio bajo, ya que Meta $FB sigue siendo el rey indiscutible de la monetización.

Meta es el líder en monetización

En el gráfico, vemos la importante caída de la empresa desde su ATH.

Primero los aspectos positivos

- Meta $FB genera más ingresos que todas las empresas de esta comparación juntas, y los ingresos de TikTok ni siquiera se acercan. Además, los márgenes de beneficio bruto son estelares, con un 80,8%, siendo Pinterest $PINS la única empresa que se le acerca con un 79,5%.

Negativos

- El número de visitas al sitio web en todas las plataformas de Meta $FB combinadas ha tendido a la baja desde diciembre de 2020. Aunque YouTube y Twitter muestran una tendencia similar, las visitas al sitio web de Snap y Pinterest han aumentado últimamente. Por lo tanto, los inversores deberían vigilar esta tendencia en el futuro para ver si la dirección de Meta consigue invertir la tendencia o al menos mantenerla en el mismo nivel.

Meta tiene una gran ventaja competitiva

Aparte de los factores obvios, como el tamaño y la base de usuarios de Meta $FB, quiero mostrar lo fuerte que es realmente la ventaja competitiva de la empresa.

Para medir laventaja competitiva deMeta $FB, utilizaremos un método llamado valor del poder de las ganancias.

- La idea es sencilla: suponiendo que no haya crecimiento, si una empresa puede generar más valor a partir de los beneficios en relación con los activos totales, se considera que esa empresa tiene una ventaja competitiva.

No te molestaré con una fórmula y cálculos complicados aquí, simplemente te daré los resultados. Dado que Meta $FB tiene un valor total de activos de 166.000 dólares (en millones), podemos decir que tiene una ventaja competitiva. En otras palabras, suponiendo que Meta $FB no creciera, necesitaría activos de 166.000 dólares para generar un valor de 430.849 dólares a lo largo del tiempo.

La ventaja de este método es que permite a los inversores determinar realmente la ventaja competitiva de una empresa de forma fácil de entender. Esto reduce la necesidad de que los inversores intenten determinar cualitativamente cómo una empresa es mejor que otras, un proceso propenso al error humano y a la mala interpretación de la información. La cuestión es reflejar los factores cualitativos en los números, pues de lo contrario la empresa es más propensa a prometer demasiado y a no cumplir.

- El inconveniente de este método es que supone que no hay crecimiento, por lo que excluye muchos valores de crecimiento que pueden tener ventajas competitivas pero que optan por reinvertir su dinero en ganar más cuota de mercado.

Por lo tanto, este tipo de análisis es más adecuado para las empresas maduras que se centran más en la rentabilidad.

Valoración de las acciones $FB

Una valoración de 400 dólares por acción puede no ser una métrica irreal.

Para demostrar lo infravalorada que está realmente Meta $FB, se realizó un análisis de flujo de caja descontado hacia atrás para determinar la tasa de crecimiento necesaria para justificar el precio actual de las acciones de 223 dólares. Los resultados fueron los siguientes:

Podemos ver que las expectativas son de un crecimiento de dos dígitos en los próximos cinco años. Es decir, en términos de números y estadísticas de la empresa.

Me parece muy poco probable que $FB crezca el flujo de caja libre a una tasa de sólo el 2,45%, y creo que es probable que el crecimiento de dos dígitos se mantenga durante al menos los próximos 10 años. Por lo tanto, creo que la acción puede alcanzar fácilmente los 400 dólares en algún momento del futuro.

Riesgos

Como se mencionó, TikTok, que sigue creciendo en popularidad, parece ser un gran riesgo para Meta $FB. Esto es especialmente cierto cuando se trata de adolescentes, ya que tienden a preferir TikTok sobre Instagram.

El uso de Instagram entre los adolescentes estadounidenses ha disminuido en los últimos años, mientras que el uso de TikTok ha aumentado. Esto se debe a que los adolescentes encuentran TikTok más divertido y positivo que otras plataformas de medios sociales.

Otro riesgo potencial es el flujo constante de controversias que asolan la sociedad. Cuando crees que ya has oído suficientes noticias negativas sobre la compañía, surgen informes de que Meta$FB ha lanzado una campaña de desprestigio contra TikTok.

No es la primera vez que la compañía recurre a esta táctica, ya que intentó algo similar contra Google $GOOGL en 2011. Como resultado, Meta $FB realmente necesita averiguar cómo evitar los titulares negativos de la forma en que la mayoría de sus competidores lo han hecho.

Sin embargo, el auge de TikTok y la controversia no han impedido que la empresa continúe con su rápido crecimiento de ingresos a lo largo de los años, y esperamos que Meta siga creciendo a pesar de la competencia y las noticias negativas.

El principal catalizador del crecimiento

- El principal catalizador del crecimiento de la acción es simplemente la valoración ridículamente baja que el mercado le ha asignado actualmente. Sí, los tipos de interés están subiendo y se espera que el flujo de caja libre de Meta disminuya en 2022 $FB, como se muestra en la previsión de los analistas en la sección de valoración.

Sin embargo, Meta sigue imprimiendo dinero mientras mantiene unos márgenes impresionantes y se espera que el flujo de caja libre vuelva a crecer a partir de 2023. Por lo tanto, el mercado acabará empujando las acciones hacia su valor razonable.

- Además, Meta $FB se centrará más en Instagram Reels en el futuro para contrarrestar TikTok con mayor eficacia. Está por ver si esta estrategia funciona, pero demuestra que la dirección es consciente del problema y busca activamente una solución en lugar de dormirse en los laureles.

- Por último, pero no menos importante, está la inversión masiva en el metaverso que aún no ha dado sus frutos.

Preguntas a los inversores

- ¿Tiene acciones de Meta?

- ¿Aprovechas la caída de la empresa para comprar?

- ¿Eres escéptico de Meta cuando ves un TikTok que es tendencia, por ejemplo?

Tenga en cuenta que esto no es un asesoramiento financiero. Toda inversión debe pasar por un análisis exhaustivo.