La situación actual del mercado es bastante incierta. Tenemos tipos de interés altos, inflación elevada, los bancos están quebrando. Nadie sabe realmente lo que va a pasar. Algunos dicen que vamos a ver crecimiento, otros esperan un nuevo descenso. En situaciones como ésta, merece la pena buscar valores más defensivos de sectores defensivos, y este sector puede ser ideal para ello.

En los últimos años, el sector sanitario se ha considerado cada vez más como una atractiva oportunidad de inversión, en gran parte debido a su carácter defensivo. Así que veamos las razones por las que el sector sanitario se considera un área de inversión atractiva.

El carácter defensivo de la asistencia sanitaria

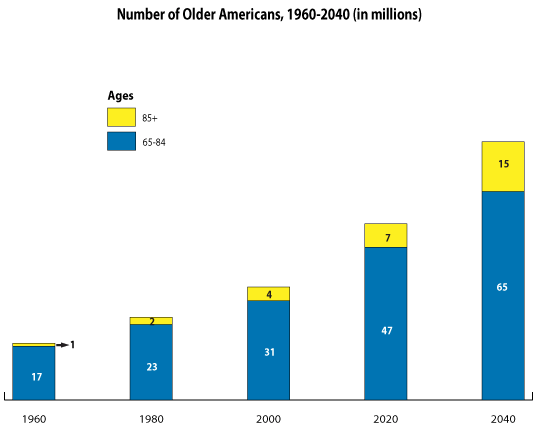

El sector sanitario se considera defensivo porque depende menos del crecimiento económico general. A diferencia de sectores cíclicos como la automoción o la construcción, la demanda de asistencia sanitaria es constante, incluso durante las recesiones económicas. Esta demanda constante de servicios y productos sanitarios contribuye a la naturaleza defensiva del sector, convirtiéndolo en una atractiva oportunidad de inversión. Además, tendencias demográficas como el envejecimiento de la población y el aumento del número de enfermedades crónicas incrementan la demanda de asistencia sanitaria a largo plazo.

En pocas palabras, este sector es esencial en cualquier época económica. La gente puede permitirse comprar un coche nuevo, o puede recortar hasta cierto punto sus gastos en alimentación. Pero lo que no pueden recortar del todo es el gasto en atención médica, que en muchos casos es muy importante.

Una valoración modesta del sector

Una cosa que hay que tener en cuenta aquí es que estamos hablando de la parte defensiva del sector, es decir, de empresas que están fijas y atrincheradas. De hecho, a primera vista, este sector puede parecer sobrevalorado, pero si nos fijamos en los ETF que cubren este sector $XLV, por ejemplo, el múltiplo PER medio para XLV en su conjunto era de 17,2 veces los beneficios al final del primer trimestre.

Por lo tanto, también es importante no perseguir a las organizaciones sin ánimo de lucro modernas. Si nos fijamos en otros nombres conocidos de este sector, por ejemplo, $BMY cotiza actualmente a un PER de 20, y $CVS tiene un PER de alrededor de 24. Dada la calidad de estas grandes empresas, las relaciones precio/beneficios me parecen relativamente razonables.

Dividendos estables y crecientes

Esto enlaza un poco con la razón anterior. Hay muchas empresas de calidad en este sector que tienen un largo historial de dividendos crecientes que están bien cubiertos. De hecho, los dividendos son algo que muchas veces alegra a los inversores incluso en tiempos difíciles. Además, las empresas que pagan dividendos estables y crecientes a largo plazo tienden a hacerlo un poco mejor que el resto del mercado, simplemente no son tan volátiles.

Así que si entramos en épocas en las que el precio de las acciones va a fluctuar, podemos contar con que el dividendo llegará independientemente de si hay una recesión o si estamos experimentando un gran auge. En este sector se pueden encontrar muchos valores con dividendos de calidad, como $BMY, $PFE, o el ETF sectorial $XLV, que lleva 22 años pagando dividendos y actualmente rinde en torno al 1,5%.

Innovación en el sector

El sector sanitario es conocido por su capacidad de innovación, lo que lo convierte en un sector atractivo para invertir. El desarrollo de nuevos medicamentos, tratamientos y tecnologías contribuye al crecimiento de las empresas sanitarias y aumenta el valor de sus acciones.

Por lo tanto, puede decirse que aunque este sector es bastante defensivo en su enfoque, aún puede ofrecer oportunidades de crecimiento, que es lo bueno de este sector. sus nuevos productos y posibles servicios no tienen que esperar mucho tiempo para ser demandados, ya que se desarrollan en función de las necesidades de los consumidores.

Pero hay un riesgo que conlleva bastante, y no creo que deba tomarse a la ligera. Puede ocurrir, y sí que ocurre, que los nuevos medicamentos que desarrollan las empresas no superen la aprobación de las autoridades reguladoras. En ese caso, las empresas pueden perder más dinero del que han invertido en la investigación de ese fármaco rechazado.

Conclusión:

El sector sanitario es una atractiva oportunidad de inversión por su carácter defensivo, su modesta valoración, el crecimiento constante de sus dividendos y la innovación del sector. El Healthcare Select Sector SPDR ETF (XLV) es una buena opción para los inversores que buscan una inversión defensiva con potencial de crecimiento en este sector y no quieren preocuparse de elegir valores individuales. Sin embargo, antes de invertir en este sector, es importante considerar detenidamente los riesgos potenciales y tener en cuenta sus objetivos de inversión individuales y su tolerancia al riesgo.

ADVERTENCIA: No soy asesor financiero y este material no constituye una recomendación financiera o de inversión. El contenido de este material es puramente informativo.