Si le gusta invertir en ETF, no debería pasar por alto este ETF internacional. Incluso ha batido al famoso índice S&P500 en los últimos 3 años. Veamos por qué no debería pasarlo por alto.

Hoy vamos a mirar fuera del continente americano, donde me llamó la atención un ETF muy especial que podría ser un candidato prometedor para la cartera de alguien. Ese ETF es el Pacer Developed Markets International Cash Cows 100 ETF $ICOW. El Pacer Developed Markets International Cash Cows 100 ETF (ICOW) es un fondo cotizado en bolsa (ETF) que ofrece una atractiva combinación de revalorización del capital y dividendos. Este ETF rinde más del 4% y tiene una rentabilidad total anualizada a tres años del 19,2%, superando al SPDR S&P 500 ETF Trust $SPY. Este artículo se centra en los aspectos clave del ICOW y sus ventajas frente a otros ETF del mercado.

Estructura y enfoque del fondo

El ICOW invierte en las 100 empresas con mayor rendimiento del flujo de caja libre del índice FTSE Developed ex-US. El ETF tiene unos activos gestionados (AUM) de 543 millones de dólares y una ratio de gastos del 0,65%. El enfoque en el flujo de caja libre y el rendimiento del flujo de caja libre diferencia al ETF Cash Cow de otros. Esta estrategia permite al fondo identificar empresas que generan efectivo de manera eficiente y tienen potencial de crecimiento y mayores dividendos.

Rentabilidad por dividendos

ICOW ofrece una rentabilidad por dividendos del 4,15%, que resulta atractiva para los inversores que buscan ingresos regulares de sus inversiones, y esta rentabilidad por dividendos también supera la rentabilidad del ETF $SPY. La elevada rentabilidad por dividendos es el resultado de centrarse en empresas con una alta rentabilidad del flujo de caja libre que tienden a pagar dividendos más altos. Esto se debe principalmente a que estas empresas tienen mucho exceso de efectivo, que devuelven a los accionistas en forma de dividendos.

Este enfoque puede ser especialmente beneficioso en condiciones de mercado volátiles o impredecibles, en las que los ingresos regulares por dividendos pueden ser cruciales para el éxito de la inversión.

Diversificación y oportunidades de crecimiento

El ETF invierte en mercados internacionales desarrollados, lo que permite diversificar la cartera y ofrece diferentes oportunidades de crecimiento. Invertir en diferentes geografías y sectores puede reducir el riesgo de pérdida de valor de la cartera debido a turbulencias regionales o sectoriales.

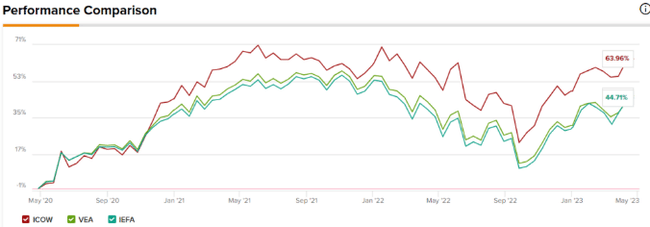

En losúltimos tres años, los ETF internacionales más populares, como el Vanguard FTSE Developed Markets ETF $VEA y el iShares Core MSCI EAFE ETF $IEFA, han superado en rentabilidad total. Esto demuestra que la estrategia del ICOW centrada en el rendimiento del flujo de caja libre puede generar rendimientos superiores a la media.

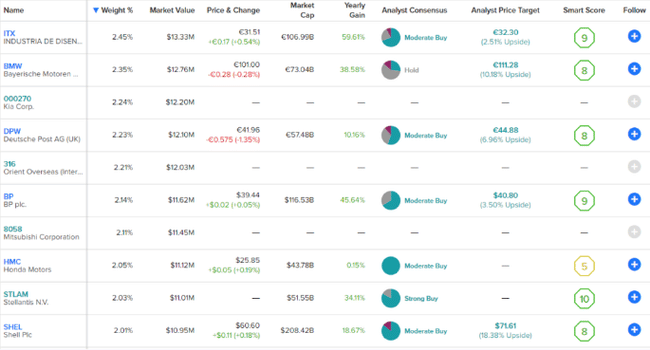

Las diez principales participaciones del ICOW representan el 21,8% del fondo. Entre ellas se encuentran los gigantes europeos de la energía BP y Shell, y fabricantes de automóviles como BMW, Kia, Honda y Stellantis. Los sectores industrial y energético son los más importantes en los que invierte el ICOW, con pesos del 24,2% y el 20,7%, respectivamente. Este enfoque sectorial sugiere que el fondo busca empresas con altos rendimientos de flujo de caja libre en una variedad de industrias, lo que contribuye a la diversificación de la cartera y al potencial de crecimiento del valor.

Valoraciones atractivas

La relación precio/beneficio (PER) media del ICOW es de 4,6, lo que resulta atractivo en comparación con la PER media del IEFA (13,4) y del S&P 500 (24). El menor PER sugiere que las acciones de la cartera del ICOW son relativamente más baratas que las de los fondos competidores. Esta valoración puede representar una oportunidad para los inversores que buscan valor en los mercados internacionales desarrollados. Es importante señalar que un PER bajo no significa necesariamente que una acción esté infravalorada, sino que puede indicar que el mercado no está apreciando su potencial de crecimiento y dividendos más elevados.

Conclusión

El Pacer Developed Markets International Cash Cows 100 ETF ofrece una atractiva combinación de revalorización del capital y dividendos para los inversores que buscan diversificación y oportunidades de crecimiento en los mercados internacionales desarrollados. Con una relación PER relativamente baja, una sólida rentabilidad y un enfoque en el flujo de caja libre y el rendimiento del flujo de caja libre, este fondo se distingue de otros ETF del mercado.

Al invertir en diferentes sectores y geografías, los inversores pueden diversificar su cartera con el ICOW y reducir el riesgo de perder valor debido a turbulencias regionales o sectoriales. Aunque tiene un ratio de gastos más elevado que algunos ETF de bajo coste, su historial y su atractiva valoración lo convierten en una opción atractiva para los inversores.

ADVERTENCIA: No soy asesor financiero y este material no constituye una recomendación financiera o de inversión. El contenido de este material es puramente informativo.