Muchos inversores piensan que han perdido el tren con el sector del petróleo en función de la crisis de Ucrania. El sector energético y petrolero en general está experimentando un fuerte crecimiento. Muchos valores petrolíferos parecen muy caros y tomar una posición en la parte superior no tendría sentido. Sin embargo, hay una minicategoría más que encaja en el grupo: las empresas petroleras que seguirán prosperando y obteniendo beneficios cuando la crisis haya terminado.

Los precios del petróleo pueden fluctuar mucho. Así ha sido en los últimos años. El petróleo pasó de caer en territorio negativo durante los primeros días de la pandemia a dispararse a tres dígitos tras la invasión rusa de Ucrania.

Esta volatilidad puede alejar a los inversores de las acciones petroleras. Sin embargo, algunos valores petrolíferos pueden prosperar en medio de toda la volatilidad y tranquilamente incluso después de que la crisis haya terminado.

Aquí hay tres grandes acciones petroleras que puede poseer y beneficiarse a largo plazo:

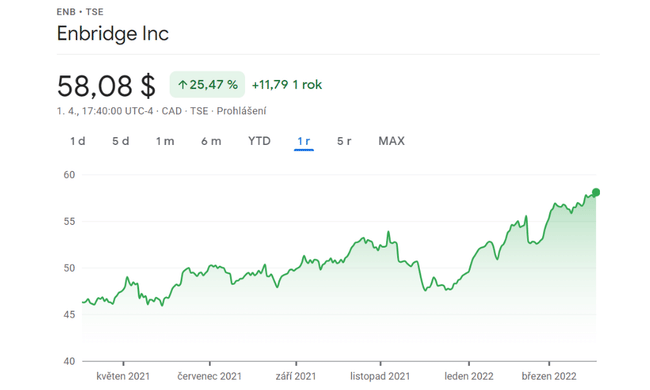

Enbridge $ENB

En el último año, la empresa ha experimentado un crecimiento de más del 25%, lo que supone un rendimiento bastante decente, ¿qué opinas?

Enbridge $ENB opera el mayor sistema de transporte de crudo del mundo. La compañía canadiense de oleoductos transporta el 30% de todo el crudo producido en Norteamérica. Además, explota instalaciones de transporte, distribución y almacenamiento de gas natural y tiene un negocio de energías renovables.

Enbridge $ENB se centra en la explotación de infraestructuras energéticas y se aísla de las fluctuaciones del precio del petróleo. La empresa genera el 98% de sus ingresos a partir de contratos estables basados en el coste de los servicios y las tarifas, lo que le proporciona un flujo de caja predecible a lo largo de todos los ciclos del mercado.

La empresa también tiene un largo historial de crecimiento constante. Enbridge $ENB espera actualmente aumentar su flujo de caja por acción entre un 5% y un 7% anual hasta al menos 2024. Tiene una gran cartera de proyectos de expansión para apoyar el crecimiento, incluyendo nuevas ampliaciones de oleoductos y gasoductos y proyectos de energía renovable. Enbridge $ENB tiene la flexibilidad financiera necesaria para financiar estas inversiones gracias a su sólido balance y a su razonable ratio de reparto de dividendos.

Esta combinación de un sólido perfil financiero y un flujo de caja en constante crecimiento debería permitir a Enbridge $ENB seguir aumentando su dividendo con una rentabilidad del 5,8%. La empresa de oleoductos ha aumentado su retribución durante 27 años consecutivos.

El atractivo dividendo de Enbridge $ENB y sus visibles perspectivas de crecimiento deberían ayudarla a seguir aumentando el valor para los accionistas en los próximos años. Esto hace que sea un gran valor petrolero para mantener en lo que probablemente seguirá siendo un momento volátil para los precios del petróleo.

Magellan Midstream Partners $MMP

La empresa no le sorprenderá con un gran crecimiento, pero el enorme dividendo del 8,3% puede sorprenderle.

En el caso de Magellan Midstream Partners $MMP, invierte principalmente en petróleo. Aproximadamente el 30% del margen de explotación de la sociedad limitada proviene del movimiento del petróleo, y el resto está vinculado a los productos refinados, que son básicamente las cosas en las que se convierte el petróleo (como la gasolina y el combustible para aviones, entre otros). Pero la verdadera clave es que la gran mayoría de sus ingresos están ligados a la explotación de sus activos, no al precio del petróleo. Así que el gran problema es la demanda, no los precios de las materias primas.

El dividendo ha aumentado todos los años desde la oferta pública inicial (OPI) de Magellan de $MMP en 2001. Se trata de una racha de más de 20 años, incluso durante la pandemia de 2020, cuando los precios del petróleo se desplomaron porque la demanda de combustible era relativamente débil. En otras palabras, Magellan $MMP recibió este golpe con relativa rapidez.

Gran parte de la fuerza (de MLP) proviene de su balance. La deuda de Magellan $MMP con respecto a los beneficios antes de intereses, impuestos, depreciación y amortización (EBITDA) es de aproximadamente 3,6 veces. Eso es hacia el extremo inferior del grupo de pares de la cadena media, que es exactamente donde Magellan siempre se sitúa. Esta postura fiscal conservadora da a la dirección un respiro en tiempos difíciles. Y debería hacer que incluso los inversores más reacios al riesgo estuvieran dispuestos a subirse a bordo de este nombre del mercado medio ligado al petróleo.

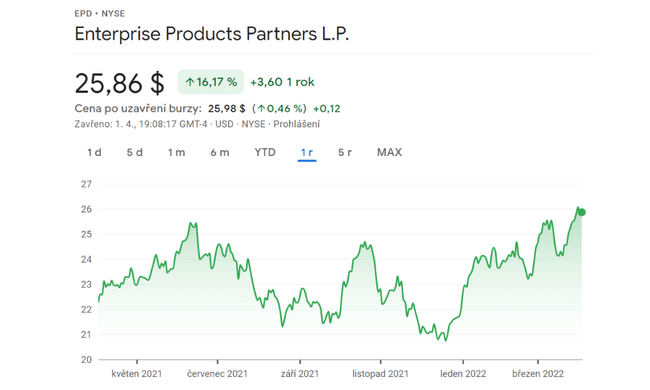

Enterprise Products Partners $EPD

La empresa sufrió mucho durante la pandemia, pero esa fuerte caída ya se ha borrado y la empresa está registrando una ganancia de algo menos del 80% a partir del segundo semestre.

Dos factores hacen que Enterprise Products Partners $EPD sea el tipo de acción que cualquier inversor en petróleo y gas querría poseer independientemente de lo que hagan los precios del petróleo. Es una de las mayores empresas de energía midstream de Norteamérica y tiene un largo historial de aumento de su dividendo, que es del 7,2%.

Como empresa de tamaño medio, Enterprise Products Partners obtiene regalías por el gas natural, el petróleo crudo, los productos petroquímicos y los productos refinados, todos los cuales tienen importantes usos finales en varias industrias, algunas de las cuales son esenciales para la vida cotidiana. La empresa recibe estos cánones en virtud de contratos a largo plazo. Así, tanto si los precios del petróleo bajan como si suben, Enterprise Products Partners $EPDsuele operar como siempre y sigue generando flujos de caja estables.

Por eso también puede contar con que esta acción le proporcione unos ingresos pasivos decentes a lo largo del tiempo. De hecho, Enterprise Products Partners $EPD ha aumentado los dividendos cada año durante 23 años consecutivos.

Enterprise Products Partners $EPD avanzó recientemente en la cuenca de Midland, parte de la cuenca del Pérmico, con la adquisición de Navitas Midstream Partners y sus activos de gas natural, y tenía proyectos en construcción por valor de 2.200 millones de dólares a finales de 2021. Estos son movimientos de fuerte crecimiento, y con la acción que también rinde un fuerte dividendo del 7,2%, Enterprise Products Partners es una gran acción petrolera.

Tenga en cuenta que esto no es un asesoramiento financiero. Toda inversión debe pasar por un análisis exhaustivo.