Cabe suponer que, por ejemplo, las centrales térmicas no tendrán futuro. La tendencia hacia las energías limpias es clara. Las recientes subidas de los precios del petróleo y el gas debidas a la guerra de Ucrania también han acentuado la importancia de la electromovilidad y las fuentes de energía renovables. Echemos un vistazo a tres valores que querrán beneficiarse de esto y que pueden ofrecer una gran rentabilidad a los inversores.

1. Carga intermitente $BLNK

Blink Charging $BLNK explota equipos de recarga de vehículos eléctricos (VE) y servicios de recarga de redes de VE. Ofrece más de 30.000 puertos de carga en más de una docena de países.

Blink Charging publicó sus resultados del cuarto trimestre de 2021 el 10 de marzo. Los ingresos aumentaron un 224% con respecto al año anterior, alcanzando la cifra récord de 7,95 millones de dólares. Las pérdidas netas aumentaron a 19 millones de dólares, o 45 centavos por acción, frente a los 7,9 millones de dólares del trimestre anterior. El efectivo y los equivalentes terminaron el periodo con 175 millones de dólares.

La dirección atribuyó el impresionante crecimiento de los ingresos a un mayor reconocimiento de la marca por su tecnología de carga de vehículos eléctricos. Blink vendió 3.733 estaciones de carga durante el trimestre, lo que supone un aumento del 253% respecto al año anterior.

Además, los ingresos por servicios aumentaron un 471% con respecto al año anterior. La dirección sigue ampliando su red de estaciones de recarga con nuevos socios y la expansión internacional.

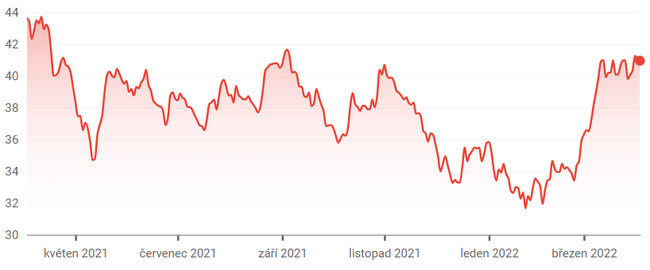

Como la mayoría de los valores de crecimiento a largo plazo, esta acción es volátil. Ha caído más de un 33% en el último año. Las acciones cotizan a 54,7 veces el beneficio final. La previsión del precio medio de las acciones a doce meses es de 29,50 dólares.

2. Brookfield Renewable Partners $BEP

Brookfield Renewable Partners $BEP gestiona una de las mayores plataformas de energías renovables del mundo. Su cartera se compone de energía hidroeléctrica, eólica, solar y de almacenamiento.

Brookfield publicó sus resultados del cuarto trimestre de 2021 el 4 de febrero. Los ingresos aumentaron un 15% interanual, hasta los 1.100 millones de dólares. Los fondos procedentes de las operaciones (FFO) aumentaron un 6,5% interanual, hasta 214 millones de dólares, lo que supuso un récord de FFO por unidad de 33 céntimos. El efectivo y los equivalentes terminaron el periodo en 764 millones de dólares.

La empresa terminó 2021 con una capacidad operativa de 21 gigavatios. Además, tiene una enorme reserva de desarrollo de 62 gigavatios. Más de la mitad de sus ingresos proceden de la energía hidroeléctrica. Mientras tanto, se espera que la energía solar y la eólica sigan creciendo en los próximos años.

Las acciones de BEP ofrecen actualmente una generosa rentabilidad por dividendo del 3,1%. La dirección tiene como objetivo una rentabilidad anual sostenida del 12% al 15%, así como un crecimiento anual de la distribución del 5% al 9%.

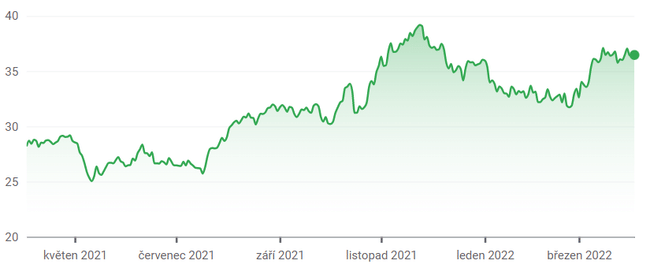

En lo que va de 2022, este valor de energía renovable ha ganado casi un 14%. Las acciones cotizan a 2,7 veces el beneficio final. Mientras tanto, el precio medio previsto a 12 meses para las acciones de BEP es de 68 dólares.

3. Clearway Energy $CWEN

Clearway Energy $CWEN explota activos energéticos renovables y convencionales. El grupo genera ingresos por las ventas a las empresas locales de servicios públicos con contratos a largo plazo y a precio fijo.

Clearway publicó sus resultados del cuarto trimestre de 2021 el 28 de febrero. La pérdida neta fue de 56 millones de dólares, frente a los 73 millones de hace un año. El efectivo y los equivalentes terminaron el periodo en 654 millones de dólares.

Se prevé que la empresa realice 19,1 gigavatios de energía renovable para 2025. La empresa invirtió 820 millones de dólares el año pasado para ampliar su cartera. Mientras tanto, la dirección vende la división térmica por 1.900 millones de dólares, lo que supone unos ingresos en efectivo de 1.300 millones.

La acción genera actualmente una atractiva rentabilidad por dividendo del 3,8%, lo que es bueno para los inversores que buscan ingresos pasivos. La dirección prevé un crecimiento anual de los dividendos del 5% al 8% hasta 2026.

En el último año, la acción ha rendido un 29%. La acción cotiza a 38,3 veces los beneficios futuros y a 3,4 veces los beneficios finales. Por último, la previsión de precio medio a 12 meses para la acción se sitúa en 39,5 dólares.

Descargo de responsabilidad: El autor de este análisis es Tezcan Cecgil. Esto no es una recomendación de inversión.