ApeCoin aquí ApeCoin allí. ¿Realmente los inversores han olvidado cómo invertir de forma inteligente y responsable? Bueno, los últimos días definitivamente lo sugieren. Aun así, hay leyendas que pueden ganar miles de millones en tiempos de extrema volatilidad sin necesidad de invertir en algún proyecto loco. Así que hoy vamos a echar un vistazo a 5 de estos inversores y a sus excepcionales compras...

Aunque la recomendación de comprar cuando hay sangre en las calles se ha atribuido a más de un empresario rico, es un enfoque sólido para crear una riqueza importante. Otra cita muy citada, cuyo verdadero origen se discute, dice que el mercado puede permanecer irracional más tiempo del que usted puede permanecer solvente.

Sugiere que comprar cuando el pánico está en el aire es mucho más fácil de decir que de hacer 😉 . Los siguientes 5 inversores lo hicieron de todos modos y en un momento en que el mercado parecía igualmente miserable, ya que demostraron que pueden ganar dinero en cualquier condición.

Warren Buffett

En octubre de 2008, Warren Buffett publicó un artículo en The New York Times en el que afirmaba que estaba comprando acciones estadounidenses durante el declive bursátil provocado por la crisis crediticia. Su derivación para comprar en un momento en el que la sangre corre por las calles es: "Sé temeroso cuando otros son codiciosos, y sé codicioso cuando otros son temerosos".

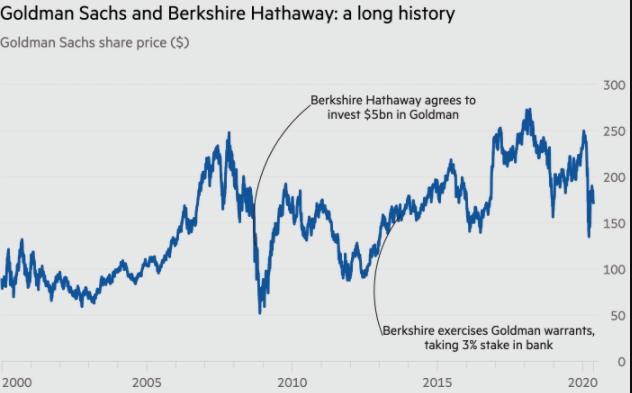

Buffett fue especialmente hábil durante la debacle del crédito. Sus compras incluyeron la adquisición de 5.000 millones de dólares en acciones preferentes perpetuas de Goldman Sachs $GS, que le pagaban un 10% de interés e incluían garantías para comprar más acciones de Goldman.

Goldman también tenía la opción de recomprar estos títulos con una prima del 10%. Buffett y el banco llegaron a este acuerdo en 2008, cuando cerraron la operación. Y el banco acabó recomprando las acciones en 2011. Buffett hizo lo mismo con General Electric $GE, comprando 3.000 millones de dólares en acciones preferentes perpetuas a un tipo de interés del 10% con una opción de recompra en tres años con una prima del 10%.

También compró miles de millones de dólares en acciones preferentes convertibles de Swiss Re y Dow Chemical $DOW, que necesitaban liquidez para salir de la tumultuosa crisis crediticia. De este modo, Buffett ganó miles de millones para sí mismo, pero al mismo tiempo ayudó a estas y otras empresas estadounidenses a superar un periodo extraordinariamente difícil. Por lo tanto, no cabe duda de que este añohará algo parecido.

John Paulson

El gestor de fondos de cobertura John Paulson se hizo famoso durante la crisis crediticia por su espectacular apuesta contra el mercado inmobiliario estadounidense. Esta oportuna apuesta hizo que su empresa Paulson & Co. ganara unos 15.000 millones de dólares durante la crisis. En 2009, cambió rápidamente de marcha y apostó por la posterior recuperación, creando una posición multimillonaria en Bank of America $BAC, así como unos dos millones de acciones de Goldman Sachs.

También apostó fuertemente por el oro en esa época e invirtió mucho en Citigroup $C, JP Morgan Chase $JPM y varias otras instituciones financieras. Los rendimientos generales de los fondos de cobertura de Paulson en 2009 fueron decentes, pero no fue hasta los grandes bancos en los que invirtió cuando obtuvo enormes ganancias.

Jamie Dimon

Aunque no es un verdadero inversor individual, Jamie Dimon utilizó el miedo en su beneficio durante la crisis crediticia y obtuvo enormes beneficios para JP Morgan. En el punto álgido de la crisis financiera, Dimon utilizó la fortaleza del balance de su banco para adquirir Bear Stearns y Washington Mutual, dos instituciones financieras que hicieron caer grandes apuestas en el sector inmobiliario estadounidense.

JP Morgan adquirió Bear Stearns por 10 dólares la acción, aproximadamente el 15% de su valor a principios de marzo de 2008. También adquirió WaMu en septiembre de ese año. El precio de compra fue también por una fracción del valor de WaMu a principios de año. Desde su mínimo en marzo de 2009, las acciones de JP Morgan $JPM se han triplicado con creces en 10 años, aportando una riqueza significativa a los accionistas y a su director general.

Ben Bernanke

Al igual que Jamie Dimon, Ben Bernanke no es un inversor individual. Pero como jefe de la Reserva Federal (Fed ), presidió un período que resultó fundamental para la Fed. Las medidas de la Reserva Federal se tomaron ostensiblemente para proteger el sistema financiero estadounidense y mundial del colapso, pero la acción audaz ante la incertidumbre ha funcionado en beneficio de la Reserva Federal y de los contribuyentes básicos.

Un artículo de 2011 detallaba que los beneficios de la Fed en 2010 fueron de 82.000 millones de dólares. De esa cantidad, unos 3.500 millones de dólares procedían de las compras de activos de Bear Stearns, AIG, 45.000 millones de dólares de la compra de valores respaldados por hipotecas(MBS) por valor de 1 billón de dólares, y 26.000 millones de dólares de la tenencia de deuda pública.

El balance de la Reserva Federal se ha triplicado desde los 800.000 millones de dólares estimados en 2007 para absorber el deprimido sistema financiero, pero parece haber obtenido buenos resultados en términos de beneficios ahora que las condiciones se han normalizado relativamente.

Carl Icahn

Carl Icahn es otro legendario inversor de fondos con un historial estelar de inversión en valores y activos en dificultades durante las crisis. Su experiencia radica en la compra de empresas y, especialmente, de empresas de juegos de azar. En el pasado, adquirió tres propiedades de juego en Las Vegas en épocas de problemas financieros y las vendió con grandes beneficios cuando las condiciones del sector mejoraron.

Demostrando que Icahn conoce los picos y valles del mercado, vendió las tres propiedades en 2007 por aproximadamente 1.300 millones de dólares, muchas veces su inversión original. Durante la crisis crediticia, empezó a renegociar y pudo adquirir el inmueble en quiebra Fontainebleau en Las Vegas por unos 155 millones de dólares, aproximadamente el 4% de su coste de construcción estimado.

Icahn finalmente vendió la propiedad inacabada por casi 600 millones de dólares a dos firmas de inversión en 2017, ganando casi cuatro veces su inversión original. Los 5 inversores tienen algo en común: se aprovecharon de la situación y compraron cuando más les convenía. ¿Cree que volverán a hacerlo este año? Escribe en los comentarios.

Si te ha gustado mi post, no olvides seguirme aquí en Bulios, seguro que hay más en el futuro.

DESCARGO DE RESPONSABILIDAD:No soy un profesional de la inversión, sólo un inversor minorista interesado, por lo que esto no es una recomendación de inversión.