Esta empresa está tratando de perturbar el sector de los seguros con tendencias como el BIG DATA y la inteligencia artificial. Esta acción de crecimiento, actualmente debilitada, podría enriquecerle a largo plazo, pero tiene que ser paciente. Porque reclamar 100X y pensar que será dentro de un año sería una tontería. Según los analistas de Wall Street, este valor lo tiene en abundancia.

La paciencia y un buen proyecto pueden ser la clave del éxito.

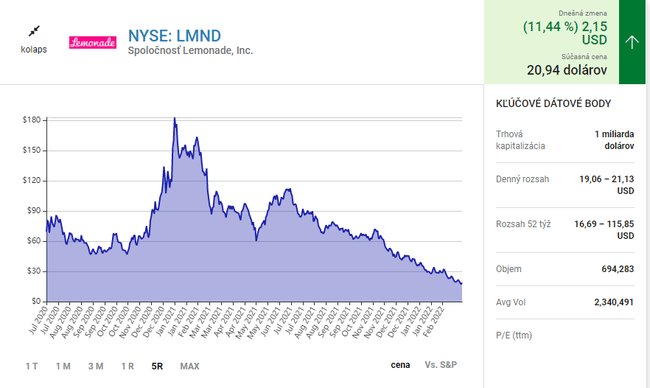

Según los analistas de Motley Fool, es posible que Lemonade $LMND genere rendimientos 100X en los próximos 15 a 20 años. Los últimos trimestres han sido difíciles para la empresa, ya que la elevada inflación y las posibles subidas de los tipos de interés han agravado el impacto de unos resultados financieros algo decepcionantes. Por ello, las acciones de la empresa han caído un 85% desde su máximo. Pero esto puede crear una oportunidad de COMPRA DEL DIP. Vamos a enumerar la información importante sobre esta empresa.

Un modelo de negocio revolucionario

Lemonade es una compañía de seguros que se apoya en la inteligencia artificial para hacer su negocio más eficiente y amigable con el cliente. Por ejemplo, su plataforma digital elimina los agentes y el papeleo. En su lugar, los consumidores interactúan con chatbots inteligentes para comprar seguros y presentar reclamaciones, lo que mantiene bajos los costes laborales de Lemonade. De hecho, los ejecutivos creen que el coste de adquisición de clientes es diez veces menor que el de una compañía de seguros tradicional.

Y lo que es mejor, la plataforma digital de Lemonade está construida para capturar una cantidad y variedad de datos que los sistemas heredados no pueden igualar. La compañía recoge aproximadamente 100 veces más puntos de datos por cliente, lo que debería (en última instancia) permitir a Lemonade cuantificar el riesgo con mayor precisión, lo que significa que su ratio de pérdidas (es decir, el pago de siniestros como porcentaje de las primas) debería ser inferior a la media del sector. A su vez, al pagar menos siniestros (y gastar menos en nóminas), la empresa debería ser capaz de rebajar la oferta de sus competidores.

Fuente.

Podemos ver en el gráfico que las acciones están realmente bajas a 20 dólares. ATH estaba en 180 dólares.

Resultados financieros decepcionantes

Desgraciadamente, Lemonade registró un ratio de pérdidas del 90% el año pasado, que se compara mal con la media del sector, que se sitúa en torno al 70% en el primer semestre de 2021. Sin embargo, la compañía informó de un índice de siniestralidad del 71% en 2020, y la dirección atribuye el reciente aumento de las ofertas de productos más nuevos -como los seguros de hogar y de mascotas- que tienen índices de siniestralidad más altos que los seguros de propietarios más maduros de la compañía. Sin embargo, las pérdidas en los verticales de seguros de hogar y de mascotas están disminuyendo, y la dirección espera que todas las líneas de negocio alcancen finalmente ratios de pérdidas por debajo del 75%. Esta noticia debería animar a los accionistas. Además, el enfoque de Lemonade en una experiencia de usuario fluida le ayudó a alcanzar 1,4 millones de clientes en 2021, un 43% más que el año anterior. Y el cliente medio gastó un 25% más, ya que un mayor número de personas añadieron pólizas adicionales (por ejemplo, seguro para mascotas) o cambiaron a una cobertura más cara (por ejemplo, pasaron de la cobertura de inquilinos a la de propietarios).

Posibilidad de multiplicar por 100 el rendimiento

De cara al futuro, el producto de seguro de automóvil Lemonade, lanzado recientemente, podría ser un catalizador importante, ya que eleva el mercado al que puede dirigirse a más de 400.000 millones de dólares sólo en Estados Unidos. Y lo que es más importante, la clientela actual de la empresa ya gasta 1.000 millones de dólares al año en seguros de automóvil, lo que significa que la oportunidad de venta cruzada es significativa.

Conclusión

Lemonade es una empresa de pequeña capitalización con una gran oportunidad de mercado y un modelo de negocio diferenciado. La acción tiene actualmente una relación precio/valor contable de 1,1, lo que significa que es más barata que competidores como Allstate y Progressive, que cotizan a 1,5 veces y 3,5 veces, respectivamente. Pero si Lemonade puede seguir ganando clientes y aumentando sus ingresos al tiempo que reduce sus pérdidas, los analistas prevén que el valor de esta empresa, que actualmente vale más de 1.000 millones de dólares, podría multiplicarse por 100 en los próximos 15 o 20 años. Por supuesto, no se tome esto como un consejo de inversión, sino como un análisis de la empresa por parte de un inversor minorista.