No sólo hay que ganar dinero con las acciones que suben de valor, sino que también se puede hacer poniéndose en corto. Si cree que el precio de una acción va a caer, puede "apostar" a que va a bajar, poniéndose en corto. Pero, ¿qué ocurre cuando un gran número de inversores se pone en corto en una acción y alguien quiere ganar dinero y hacer subir la acción con su capital? Alguien pierde dinero y alguien obtiene un buen beneficio, ese fue el caso de Gamestop, que sacudió al mundo entero cuando pequeños inversores de Reddit se juntaron y obtuvieron un buen beneficio. Aquí hay una lista de 3 acciones que muchos inversionistas están vendiendo en corto y es posible que haya un apretón de cortos.

Lista de 3 potenciales empresas de shortsqueeze.

La venta al descubierto de acciones consiste en tomar prestadas acciones al precio actual para poder venderlas inmediatamente y recomprarlas más tarde a un precio inferior para ahorrar la diferencia. Por ejemplo, si toma prestadas acciones de una empresa a 100 dólares por acción y las vende y el precio baja a 80 dólares, puede recomprar las acciones que tomó prestadas y obtener un beneficio de 20 dólares por acción. El "shortsqueeze" se produce si el precio de la acción en corto aumenta en su lugar, desencadenando una reacción en cadena. Si usted se pone en corto con una acción, está obligado a devolver esas mismas acciones sin importar cuánto tenga que pagar para recuperarlas. Por lo tanto, si el precio de la acción está subiendo y en algún momento los inversores querrán reducir sus pérdidas y recomprar las acciones antes porque sienten las pérdidas y no quieren que continúen. Y si muchos inversores lo hacen, aumentará la demanda, lo que a su vez incrementará aún más el precio de la acción, creando presión.

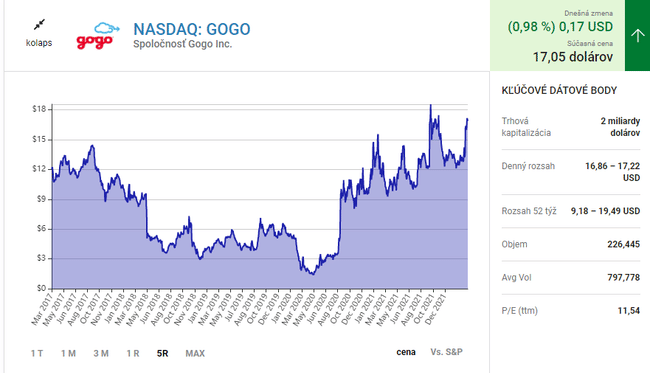

Gogo $GOGO

Gogo $GOGOproporcionaservicios de Internet en vuelo para aviones comerciales y de negocios. El porcentaje de cortos ronda el 27% a pesar de los resultados financieros récord del cuarto trimestre de 2021. Gogo ingresó 92,3 millones de dólares en el cuarto trimestre, un 19% más que en el año anterior. En el año completo, la compañía ingresó 335,7 millones de dólares, un 24% más que en 2020. Aunque los viajes en avión siguen siendo limitados debido a la pandemia de coronavirus, seguramente volverán a producirse. Y como líder mundial en servicios de conectividad, Gogo está en posición de beneficiarse del cambio, especialmente en lo que respecta a los viajes de negocios. A medida que la empresa invierte en capacidades 5G, gracias en parte a una proyección de 25 a 45 millones de dólares de flujo de caja libre en 2022, su potencial a largo plazo como líder del mercado sigue siendo positivo.

Fuente.

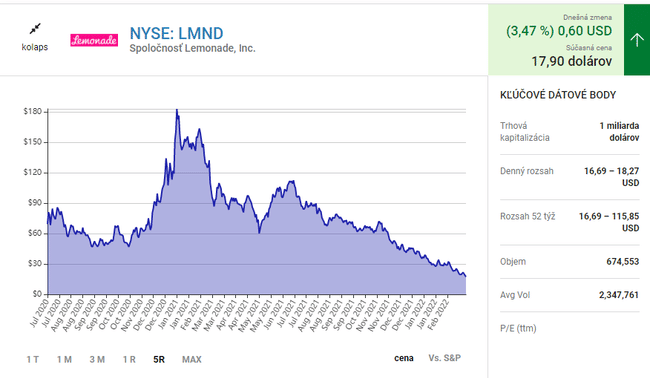

Limonada $LMND

A partir del 15 de febrero de 2022, el porcentaje de interés corto de Lemonade $LMND es del 36 ,60%. La compañía, que ofrece seguros de hogar, de inquilinos, de automóviles y de vida para mascotas, ha disminuido más del 80% desde el 10 de marzo de 2021 hasta el 10 de marzo de 2022. En el cuarto trimestre de 2021, Lemonade ingresó 41 millones de dólares, más del doble de lo que ganó en el mismo periodo de 2020, y en todo el año fiscal 2021, la aseguradora obtuvo 128,4 millones de dólares de ingresos, frente a los 94,4 millones de 2020, por lo que la empresa tiene unas perspectivas positivas y está obteniendo notables beneficios y el porcentaje de cortos es tan alto... El éxito de Lemonade dependerá probablemente de lo bien que pueda competir en el sector de los seguros de automóviles. Su producto de seguro de coche, llamado Lemonade Car, se lanzó en 2021 y se vio favorecido por la adquisición de Metromile, una aseguradora tecnológica que da a Lemonade acceso a una gran cantidad de datos de conducción de los consumidores. Si la empresa demuestra que puede competir en el ámbito de los seguros de automóviles, se convertirá en un catalizador para su negocio y le impulsará hacia el éxito a largo plazo.

Fuente.

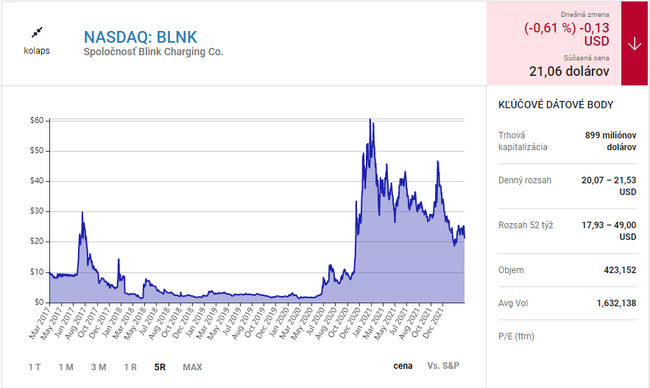

Blink Charging $BLNK

Blink Charging es propietaria y proveedora de equipos de recarga de vehículos eléctricos (VE) y de una red de servicios de recarga. El porcentaje de cortos de esta empresa es del 41,98% a 15 de febrero de 2022, a pesar de un impresionante 2021. En el cuarto trimestre de 2021, la empresa aumentó sus ingresos un 224% con respecto al cuarto trimestre de 2020, y en todo el año sus ingresos se dispararon un 236%, y sin embargo, ¿un porcentaje tan alto de cortos? Aquí es donde empieza a oler a calzonazos para mí :D La compañía ha lanzado recientemente siete nuevos productos de carga que incluyen el hogar, el comercio, la flota y el multihogar. La empresa también ha llegado a un acuerdo con General Motors para colocar los cargadores en determinados concesionarios de Estados Unidos y Canadá. A medida que el espacio de los vehículos eléctricos evoluciona, Blink puede convertirse en un actor clave, ya que el componente de carga es en gran medida responsable de la adopción masiva de los vehículos eléctricos, ya que las estaciones de carga son un problema.

Fuente.

Por supuesto que es arriesgado pero está ocurriendo, hemos visto el shortsqueeze de Gamestop y Amc y varias otras compañías así que no es descartable pero es bastante arriesgado. Así que considérelo con cuidado y si invierte sólo lo que puede perder, no lo tome como un consejo de inversión.