Warren Buffett el icono principal de $BRK-A $BRK-B aconseja y critica la actitud de los inversores en un momento en el que la oportunidad de obtener las mayores ganancias está delante de nuestros ojos. La crisis trae rendimientos, hay que ser codicioso cuando los demás tienen más miedo. Este es el principal lema de Buffett, que hoy explica con detalle la estrategia que más éxito tiene y, por tanto, más rentable es en este momento.

Warren Buffett, apodado el Oráculo de Omaha, es quien mejor puede aconsejar a los inversores, ya que fue él quien pasó por muchas crisis y siempre salió ganando

Punto nº 1 - Comprar un lote en una crisis

Warren Buffett intenta ser "codicioso cuando los demás tienen miedo". El multimillonario y consejero delegado de Berkshire Hathaway $BRK-A $BRK-B respaldó este enfoque durante la crisis de la deuda europea y aconsejó a los inversores que vieran estos choques como oportunidades para comprar gangas.

"Solo porque haya problemas en Europa -y hay muchos problemas en Europa y no van a desaparecer- no significa que no debas comprar acciones", dijo Buffett a la cadena de televisión CNBC en 2013.

El jefe de Berkshire señaló que su empresa desplegó 15.500 millones de dólares en tres semanas en el otoño de 2008, cuando Estados Unidos se encontraba en una situación desesperada tras la crisis financiera.

"No fue porque hubiera buenas noticias, sino porque había buenos precios", explicó Buffett. "Si crees que Europa va a existir, que estoy seguro que sí, y que va a tener un tremendo poder adquisitivo... entonces realmente estás viendo los problemas como una potencial oportunidad de compra".

Punto nº 2 - La historia no miente

Un veterano inversor recordó que compró sus primeras acciones unos meses después de Pearl Harbor, cuando Estados Unidos estaba perdiendo terreno en la Segunda Guerra Mundial.

"No los compré porque pensara que perder la guerra era una gran idea", dijo a la CNBC. "Las compré porque pensé que las acciones estaban baratas y que acabaríamos ganando la guerra, y lo mismo en Europa".

Punto nº 3 - Una buena empresa siempre supera una crisis

Buffett subrayó que le importa mucho más la calidad y la valoración de una empresa que el lugar en el que tiene su sede.

"Si Coca-Cola $KO tuviera su sede en Ámsterdam en lugar de Atlanta, nos encantaría comprarla", dijo. "Nos gustan las buenas empresas a precios bajos".

Buffett dijo que estaba abierto a la inversión en el sur de Europa, pero una empresa griega, italiana o española tendría que superar un obstáculo mayor para ganar su apoyo.

"Si entiendo bien el negocio, confío y admiro la gestión y el precio es correcto, compraremos allí", dijo.

Buffett hizo comentarios similares en la reunión anual de accionistas de Berkshire $BRK-A $BRK-B en 2013 cuando se le preguntó si la crisis de la deuda soberana le impediría invertir en la zona euro.

"Puede crear oportunidades para que compremos empresas", dijo. "Nos encantaría comprar mañana una gran empresa en Europa que nos guste y pagar al contado por ella".

Punto nº 4 - Invertir en lo que se conoce bien

El jefe de Berkshire adoptó una postura similar en 2014, cuando dijo a los inversores que debían mantener las acciones durante una guerra, y no el efectivo, el oro o el bitcoin.

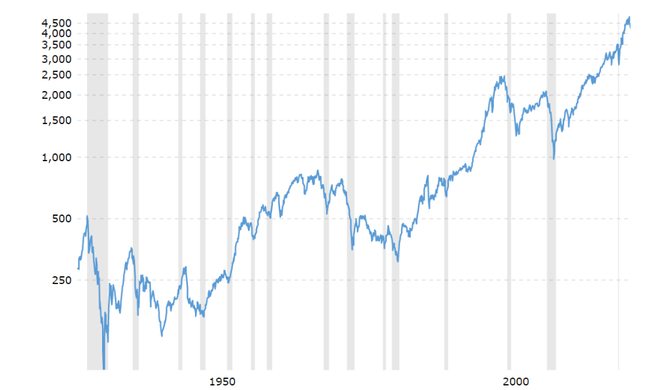

El gráfico muestra la historia del fondo S&P 500

Entre 1928 y 2019, el índice bursátil estadounidense S&P 500 (y su modelo computado cuando no existía) se debilitó 26 veces de 92 años naturales. Por lo tanto, aproximadamente el 72% de los años naturales terminaron con beneficios. En resumen, el mercado bursátil estadounidense ha subido en su mayoría, pero no es una regla. Sin embargo, es reconfortante saber que casi tres cuartas partes de los últimos años han sido rentables para las acciones (en términos nominales, es decir, excluyendo la inflación).

Además, no deja de ser interesante que en todos los casos en los que las acciones han subido hasta un nuevo récord durante una recesión (febrero de 1961, julio de 1980, noviembre de 1982 y marzo de 1991), se produjo una recuperación y una nueva fase de expansión económica apenas un mes después.

Conclusión:

Los indicadores históricos y el propio Warren Buffett aconsejan a los inversores no aflojar e invertir durante una crisis. Las crisis traen cierta volatilidad al mercado, pero esto sólo significa una cosa para el inversor, precios baratos para que las empresas buenas y malas se aprovechen. Históricamente, el mercado ha regresado de las recesiones para alcanzar sus máximos e incluso, en muchos casos, sus máximos personales. No hay arte para invertir cuando el mundo va bien y vemos nuestras acciones constantemente en verde. El arte y la excelencia en la inversión consiste en que un inversor puede poner dinero en empresas en un momento en el que acabará viendo cómo sus fuertes y prometedores negocios se desploman y se añaden más números rojos a la cuenta, en algunos casos en semanas o meses. ¿Qué implica esto? La crisis es lo que más dinero hará y recuérdalo.

Fuente.