Encontrar fuentes atractivas de ingresos pasivos es cada vez más difícil hoy en día. La rentabilidad por dividendos del índice S&P 500 está actualmente cerca de su nivel más bajo en 20 años, en torno al 1,3%. Incluso sectores tradicionalmente más rentables, como los REIT, ofrecen rendimientos relativamente bajos. Sin embargo, afortunadamente, todavía hay empresas que pueden proporcionar un dividendo exclusivo. Y les echaremos un vistazo.

Hay varias oportunidades interesantes para los inversores que buscan rentabilidad. Cuatro que destacan como grandes compras en este momento son EPR Properties $EPR, Enbridge $ENB, Medical Properties Trust $MPW y Kinder Morgan $KMI.

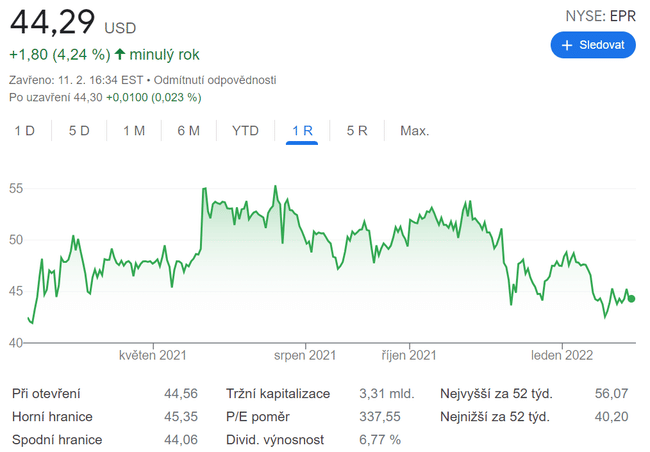

Gran dividendo mensual - $EPR

EPR Properties es un REIT especializado en propiedades experienciales como cines y atracciones. Aunque estos inmuebles sufrieron presiones durante la pandemia -lo que obligó a EPR a suspender temporalmente el pago de dividendos-, se han recuperado gracias a que la gente empieza a disfrutar de nuevo de las experiencias fuera de casa. Como resultado, la recaudación de alquileres ha mejorado de forma constante en los últimos trimestres, lo que ha permitido al EPR reanudar su dividendo mensual, que actualmente rinde un 6,6% anual.

Una máquina de dividendos bien engrasada - $ENB

El gigante canadiense de las infraestructuras energéticas Enbridge ofrece actualmente una rentabilidad por dividendo del 6,3%. Este pago se apoya en sólidos fundamentos. Enbridge genera flujos de caja muy estables que están respaldados por contratos a largo plazo. De este flujo de caja estable, reparte una parte razonable (entre el 60 y el 70%) a través de un dividendo. Además, la empresa cuenta con un sólido balance de grado de inversión que se apoya en una baja deuda.

Enbridge tiene la capacidad de flujo de caja y de balance para invertir miles de millones de dólares al año para ampliar su cartera después del dividendo. También ha conseguido un programa de inversiones multimillonarias que incluye nuevos oleoductos y gasoductos y proyectos de energías renovables. Con estas inversiones, la empresa está en vías de aumentar el flujo de caja por acción a un ritmo del 5-7% anual hasta al menos 2024 , lo que debería permitir a Enbridge seguir aumentando su dividendo, algo que ha hecho durante 27 años.

Dividendo saludable - $MPW

Medical Properties Trust tiene actualmente un rendimiento del 5,1%. Este REIT sanitario respalda esta retribución mediante la generación de ingresos por alquileres constantes, que están respaldados por su creciente cartera de hospitales. También tiene un ratio de reparto de dividendos conservador de aproximadamente el 60% de sus fondos de operaciones(FFO). Esto le permite retener efectivo para seguir ampliando su cartera.

El año pasado, el REIT invirtió 3.900 millones de dólares en el crecimiento de su cartera de hospitales, lo que se tradujo en un crecimiento de dos dígitos de los FFO. Este creciente flujo de caja ha permitido al REIT aumentar su dividendo por noveno año consecutivo. Con sus grandes fuentes de financiación, Medical Properties Trust debería poder seguir adquiriendo hospitales y aumentar su dividendo en los próximos años.

Un dividendo bien cubierto

El gigante de los oleoductos Kinder Morgan $KMI paga un dividendo con una rentabilidad del 6,2%. La empresa espera generar suficiente efectivo para cubrir su dividendo -que prevé aumentar un 3% este año- y todo su programa de expansión de 1.300 millones de dólares, con un remanente estimado de 870 millones. Esto le permitirá disponer de efectivo para recomprar acciones o reforzar su ya sólido balance.

Kinder Morgan también está utilizando su flexibilidad financiera para pasar lentamente a los combustibles del futuro. La empresa ha anunciado recientemente sus planes de avanzar en un proyecto de construcción de un centro de diésel renovable en el sur de California. También está construyendo una en el norte del estado y desarrollando varias instalaciones de gas natural renovable en Indiana. Estas inversiones y las que les seguirán contribuirán al crecimiento de los dividendos en los próximos años.

Todas estas participaciones ofrecen una rentabilidad por dividendo muy elevada, sostenible y preparada para un crecimiento continuo. Esto los convierte en grandes valores para los inversores que buscan ingresos pasivos para comprar en estos días.

Este fabricante de chips es mucho mejor que AMD o Nvidia. ¿Has oído hablar de ella?

Esto no es una recomendación de inversión. Esto es puramente mi opinión basada en el análisis de Matthew DiLallo