Los inversores suelen dejarse llevar por la multitud, atrayéndose hacia los valores más atractivos. Evitan tranquilamente a los menos populares. Pero los valores extremadamente populares no son necesariamente las mejores inversiones, y los inversores deben tener cuidado de hacer su propio análisis antes de comprarlos. Al fin y al cabo, como en todo. Sopesemos los pros y los contras de cinco títulos extremadamente atractivos.

Aquí destacaré cinco populares valores de crecimiento que merecen una saludable dosis de escepticismo por parte de los potenciales inversores en este mercado volátil:

1. Lucid $LCID

A Lucid se le llama a menudo "el próximo Tesla" porque su director general e ingeniero Peter Rawlinson trabajó anteriormente en el Modelo S de Tesla $TSLA. Su primer coche, la berlina Lucid Air, también puede recorrer hasta 520 millas con una sola carga, superando al Modelo S Long Range de Tesla en unas 100 millas.

Lucid aún no ha entregado muchos vehículos, pero espera alcanzar las 20.000 unidades en 2022 y las 500.000 en 2030. Sin embargo, Lucid ya tiene un precio de despropósito. Con una capitalización bursátil de 44.400 millones de dólares, esta cifra es 20 veces superior a los 2.200 millones de dólares de ingresos que espera obtener en 2022, y sigue siendo profundamente deficitaria.

Cualquier retraso en la producción, retroceso o competencia podría acabar fácilmente con este valor especulativo, por lo que los inversores deberían proceder con cautela.

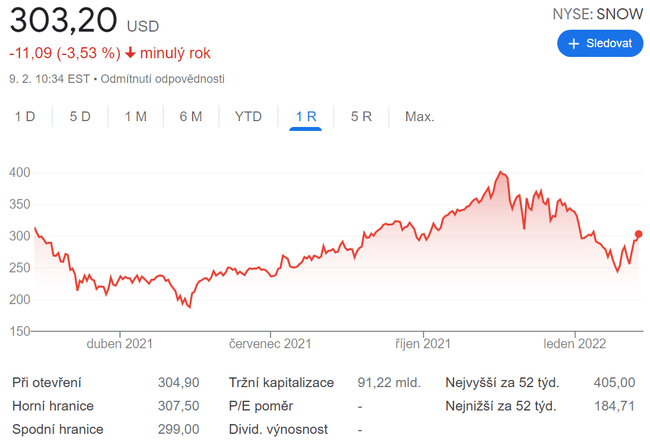

2. Copo de nieve $SNOW

Los servicios de almacenamiento de datos en la nube de Snowflake almacenan, agregan y organizan los datos de las empresas para aplicaciones de terceros. Su ritmo de crecimiento es explosivo: en el año fiscal 2021, sus ingresos crecieron un 124%, y en los primeros nueve meses del año fiscal 2022, crecieron otro 108% interanual.

Terminó el tercer trimestre con 5.416 clientes, lo que supone un aumento del 52% respecto al año anterior, con una asombrosa tasa de retención de ingresos netos del 173%. También espera que sus ingresos anuales por productos crezcan a una increíble tasa de crecimiento anual compuesto (CAGR) del 43,6% desde el año fiscal 2021 hasta el año fiscal 2029.

Sin embargo, Snowflake sigue generando pérdidas y sus acciones cotizan a cinco veces los beneficios del próximo año. No está tan mal. Sin embargo, estos puntos débiles siguen haciendo que sea un valor muy arriesgado hasta cierto punto en un mercado con inflación creciente y tipos de interés más altos.

3. Shopify$SHOP

El crecimiento de Shopify se aceleró en 2020 cuando la pandemia obligó a las empresas más pequeñas a reforzar su propio comercio electrónico. Sus ingresos se dispararon un 86% en 2020 y luego crecieron otro 66% interanual en los primeros nueve meses de 2021, incluso cuando se reabrieron más tiendas de ladrillo.

Shopify también registró un beneficio de todo el año en 2020, en comparación con una pérdida neta en 2019, y sus ingresos netos crecieron casi 17 veces de un año a otro en los primeros nueve meses de 2021. Este crecimiento sugiere que todavía hay un gran mercado para las empresas que no quieren unirse a un gran mercado de terceros como Amazon $AMZN.

Las perspectivas a largo plazo de Shopify siguen siendo buenas, pero los inversores deben ser cautos, ya que todavía cotiza a 156 veces los beneficios futuros y 14 veces los ingresos del próximo año, incluso después de que el precio de sus acciones haya caído más del 40% en los últimos tres meses.

4. Roblox $RBLX

La plataforma Roblox, que permite a sus usuarios crear y monetizar sencillos juegos basados en bloques para los demás, se disparó en popularidad durante la pandemia al quedarse más niños en casa. También se convirtió en un atractivo"metaverso" cuando empresas como Nike$NKE lanzaron mundos virtuales en la plataforma.

Los ingresos de Roblox se dispararon un 82% en 2020 y desafiaron las expectativas bajistas de una desaceleración tras el lanzamiento en los primeros nueve meses de 2021 con un crecimiento de los ingresos del 120% interanual. Sus usuarios activos diarios aumentaron un 31% interanual hasta los 47,3 millones en el tercer trimestre.

Estas tasas de crecimiento son impresionantes, pero las pérdidas netas de Roblox siguen aumentando. No está claro si su público principal de usuarios adolescentes se mantendrá a medida que crezcan. Y sus acciones no son una ganga a 11 veces los ingresos del próximo año, por lo que los inversores deben sopesar cuidadosamente los pros y los contras antes de comprar esta acción de moda.

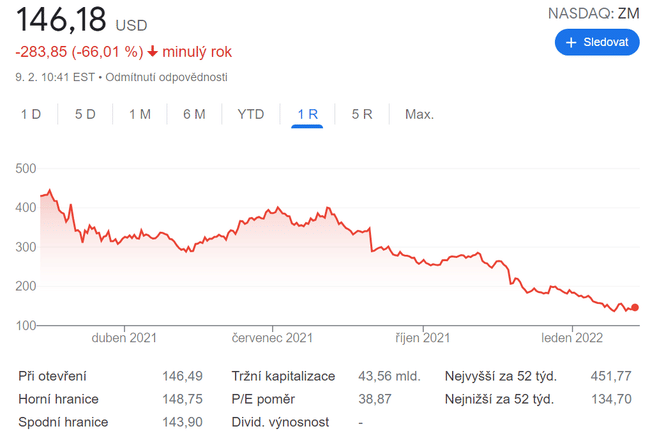

5. Zoom Video Communications $ZM

La marca Zoom se ha convertido en sinónimo de videollamada durante la pandemia. Sus ingresos crecieron un 326% en el año fiscal 2021, pero su crecimiento interanual se redujo al 71% en los primeros nueve meses del año fiscal 2022, a medida que se afianzaban las medidas de flexibilización.

Zoom es rentable, pero su continua desaceleración, la dura competencia de Teams de Microsoft y otras plataformas de videoconferencia, y un intento fallido de comprar Five9 el año pasado están haciendo que los inversores se alejen de las acciones.

Las acciones de Zoom pueden parecer históricamente baratas a 30 veces los beneficios futuros y 9 veces los ingresos del próximo año, pero se negocian con descuento porque sus perspectivas son demasiado sombrías. Zoom podría ampliar su foso con el lanzamiento de más servicios y dispositivos de hardware especializados, pero esas estrategias aún no han funcionado, lo que la convierte en una acción relativamente arriesgada en este mercado turbulento.

Un análisis de dos valores muy infravalorados que pueden reportarle una enorme revalorización

Esto no es una recomendación de inversión. Esto es puramente mi opinión basada en el análisis de Leo Sun.