Los valores infravalorados son exactamente lo que su nombre indica: valores que cotizan por debajo de lo que deberían en función de sus fundamentos. Se trata, por supuesto, de una medida subjetiva. Nadie puede conocer el futuro. En cualquier caso, es de esperar un rebote desde el fondo para estas empresas. La clave del éxito en la compra de acciones "sobrevendidas" es reconocer cuándo se acercan a ese fondo. Una vez que rebote, el potencial de grandes ganancias es muy real.

¿Tiene alguna idea de por dónde empezar en este caso? Una forma es seguir las opiniones de los analistas. Los analistas bursátiles de Wall Street nos pueden inspirar para saber qué acciones a precio de ganga están preparadas para las ganancias. Una vez que sepamos qué valores recomiendan los expertos, podemos empezar a estudiar sus detalles. Los datos de las acciones y los comentarios de los analistas crean una imagen completa de cualquier acción, un paso importante antes de invertir.

Analicemos dos de ellos:

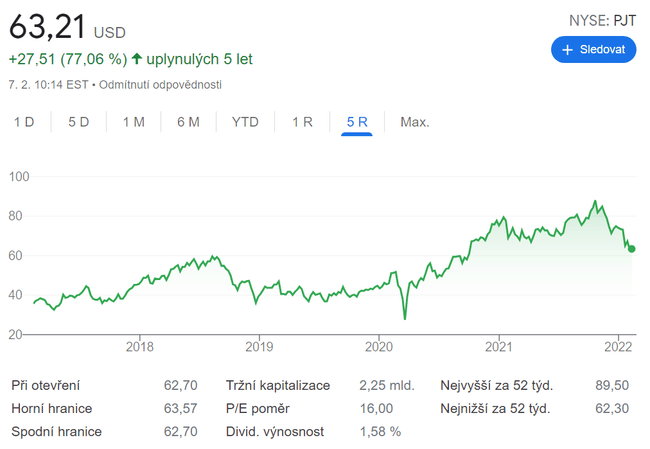

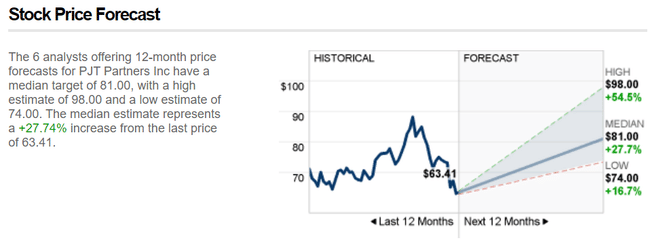

PJT Partners $PJT

Empecemos con un vistazo a la empresa de asesoría de inversiones global PJT Partners. Fundada en 2015 por Paul Taubman de Morgan Stanley $MS, PJT se ha convertido rápidamente en una de las instituciones de banca de inversión y asesoramiento más prestigiosas del sector. En su corta historia, ha participado en más de 600.000 millones de dólares en fusiones y adquisiciones, incluida la fusión de T-Mobile y Sprint, de 59.000 millones de dólares, en 2020. Aunque la empresa ha sido sistemáticamente rentable, sus acciones han bajado un 30% desde el máximo que alcanzaron este octubre.

Para empezar, la empresa ha informado de que sus ingresos y beneficios han disminuido en el segundo semestre de 2021 . La dirección describió 2020 como un año "extraordinario" para el negocio de la empresa y describió el entorno de 2021 para el negocio principal de la empresa como un "entorno de mercado desafiante." Estos comentarios se hicieron en relación con el informe del cuarto trimestre de 21, que mostró unos ingresos de313 millones de dólares, un 3% menos que el año anterior. Los beneficios por acción, de 1,52 dólares, descendieron un 16% respecto al año anterior. En consonancia con las cifras históricas de la empresa, el cuarto trimestre registró los resultados trimestrales más altos del año. En todo el año 2021, los ingresos fueron de 991 millones de dólares, frente a los 1.050millones del año anterior .

Al mismo tiempo, a pesar del descenso, PJT consideró oportuno aumentar el dividendo en el cuarto trimestre. El pago, que se había fijado en 5 céntimos, se quintuplicó a 25 céntimos por acción. A ese ritmo, el dividendo anual es de 1 dólar y el rendimiento es un modesto 1,5%. El punto clave a considerar no es el rendimiento, sino el gran salto en el pago.

El analista Jim Mitchell cree que es una acción que vale la pena mantener. Califica las acciones de PJT de COMPRA y su objetivo de precio de 94 dólares sugiere un potencial de subida del 49%.

En cualquier caso, parece que PJT podría ser una elección interesante.

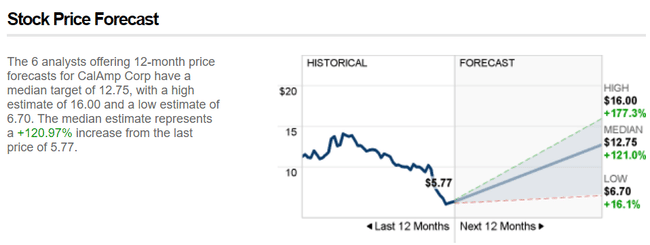

CalAmp $CAMP

La segunda acción que analizaremos, CalAmp, es del sector financiero para variar. CalAmp se dedica a la inteligencia artificial, las aplicaciones, el hardware y la computación en la nube que hacen funcionar el Internet de las cosas. Los productos de la empresa, que abarcan desde dispositivos de computación de borde hasta aplicaciones basadas en la suscripción para el seguimiento y la gestión de vehículos, han encontrado nichos en la gestión de flotas corporativas y de la cadena de suministro. CalAmp cuenta con más de un millón de suscriptores de software y servicios y más de 20 millones de dispositivos instalados en todo el mundo.

A finales de diciembre, las acciones de CalAmp cayeron bruscamente, acelerando el descenso más gradual de los meses anteriores. En el último año, las acciones han bajado un 50%.

La causa inmediata de la caída fue la publicación de los resultados financieros del tercer trimestre del ejercicio 2022, que no alcanzaron las expectativas de los analistas. La empresa registró un beneficio de 69 millones de dólares, un 12% menos que en el mismo periodo del año anterior . El beneficio por acción, que fue positivo en el tercer trimestre del año fiscal 21, pasó a ser negativo con una pérdida de 8 céntimos por acción. Las opiniones tradicionales esperaban unas ventas totales de 77 millones de dólares y un beneficio por acción positivo de 8 céntimos.

La dirección citó las dificultades de la cadena de suministro como causa del déficit trimestral . Sin embargo, hubo algunos puntos brillantes. Los negocios de software y servicios de suscripción de CalAmp se combinaron para ganar un 7% interanual; aunque no fue suficiente para compensar la caída general, sí lo fue para que algunos analistas mantuvieran su postura alcista sobre las acciones.

Entre ellos está Michael Walkley, analista de Canaccord Genuity.

"Creemos que las acciones de CalAmp están significativamente sobrevendidas y presentan un atractivo perfil de riesgo/recompensa. Aunque parte de las ventas se produjeron tras los decepcionantes resultados del trimestre de noviembre debido a los problemas de la cadena de suministro, creemos que los sólidos beneficios recurrentes de CalAmp respaldan con creces la valoración actual. Estimamos que CalAmp generará aproximadamente 150 millones de dólares en ingresos por software y servicios de suscripciónen C2021 ".

Walkley no se contiene y da a la acción una calificación de compra con un objetivo de precio de 14 dólares. Si el objetivo del analista es correcto, podría ofrecer una rentabilidad anualizada del ~147%.

Se trata de un barco bastante tambaleante, pero la opinión de los analistas es bastante clara y el potencial alcista muy tentador.

¿Otras selecciones interesantes? Cuatro acciones que pueden hacerte millonario

Esto no es una recomendación de inversión. Esto es puramente mi opinión basada en el análisis de Tip Ranks.