Hay algunas grandes empresas públicas que han funcionado bien en el pasado y que parecen estar preparadas para recompensar bien a los accionistas durante mucho tiempo. Estas empresas pueden permanecer en su cartera durante muchas décadas, y quizás durante el resto de su vida. Echamos un vistazo a cuatro que pueden prometerle una apreciación realmente exclusiva.

Así que aquí hay cuatro candidatos sólidos para su cartera a largo plazo.

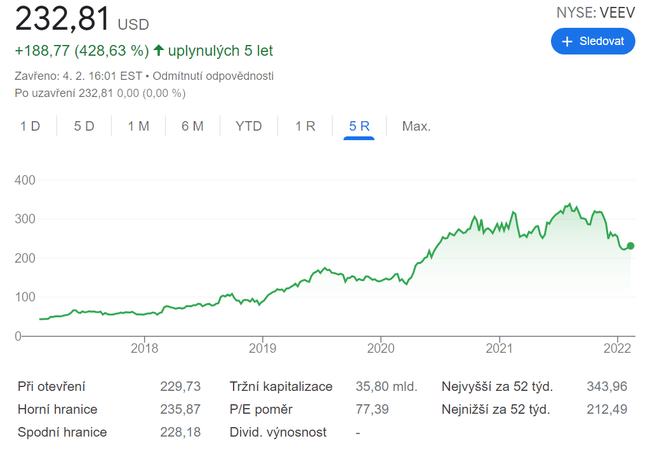

1. Veeva Systems $VEEV

Veeva Systems sólo tiene 15 años, pero en ese tiempo se ha convertido en una empresa de software como servicio (SaaS) con un valor de mercado reciente cercano a los 36.000 millones de dólares. Se describe a sí misma como "el principal proveedor mundial de soluciones de software basadas en la nube para industrias reguladas como la de bienes de consumo, productos químicos, cosméticos y ciencias de la vida". Ayuda a las empresas a dar sentido a los datos que recogen, ofrece servicios de gestión de las relaciones con los clientes y ayuda a las empresas farmacéuticas a gestionar muchos procesos de ensayos clínicos, entre otras cosas.

Entonces, ¿hasta qué punto es Veeva una acción de crecimiento? A lo largo de la última década, sus acciones han subido un 505% hasta finales de enero, lo que supone un 24% anualizado, frente al 14% del S&P 500 $SPY.

2. MercadoLibre $MELI

Amado por algunos, odiado por otros. A menudo se describe a MercadoLibre como el "eBay de América Latina", pero hay mucho más que saber sobre la empresa. Por ejemplo, incluye el sistema de pago digital Mercado Pago, algo similar a PayPal. Mientras tanto, hay que tener en cuenta que en América Latina viven más de 635 millones de personas, aproximadamente el doble que en Estados Unidos, lo que significa que hay un gran potencial de crecimiento.

Y MercadoLibre está creciendo muy rápido: sus ventas del tercer trimestre aumentaron un 73% interanual, y el volumen bruto de mercancías se disparó un 30%. Las acciones de la empresa han subido un 1,100% en la última década, con una media de más del 28% anual. Además, el valor parece estar algo infravalorado: su relación precio-beneficio a futuro se ha situado recientemente en 120. Aunque esa proporción es alta, está muy por debajo de la media de cinco años, que es de 528. Qué vamos a decir: ambos valores son bastante disparatados. De todos modos, no es necesario condenar a MELI de forma rotunda. Todavía tiene un gran potencial.

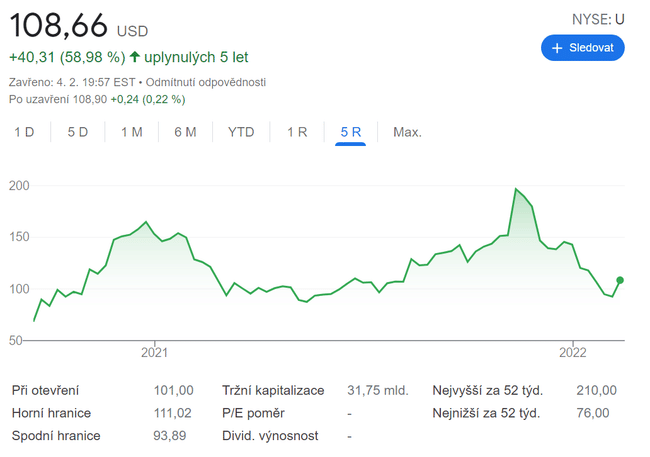

3. Software Unity $U

Puede que Unity Software sea desconocido para la mayoría de nosotros. Pero con un valor de mercado reciente que supera los 30.000 millones de dólares, se ha convertido, según sus propias palabras, en "la plataforma líder mundial para crear y ejecutar contenidos 3D interactivos(RT3D)". Considera estas estadísticas:

El 71% de los 1.000 juegos para móviles más vendidos utilizan el software Unity.

Más del 50% de los juegos para móviles, PC y consolas utilizan las herramientas y servicios de la empresa.

Aproximadamente 2.500 millones de usuariosconsumen cada mes contenidos con tecnología Unity .

Las acciones de la empresa solo cotizan desde finales de 2020 y desde entonces sus acciones han subido recientemente más del 50%, con una media de alrededor del 37% anual. A los inversores de Unity les gusta su reciente adquisición de la empresa de efectos especiales Weta Digital, y algunos se preguntan si el sistema operativo Unity será el que domine el metaverso.

Oportunidad masiva: esta acción metaversa está esperando a que la compres y obtengas beneficios

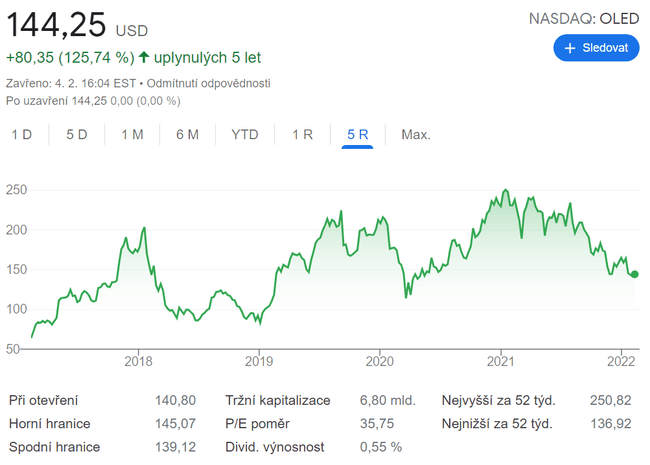

4. Pantalla universal

El ticker $OLED de Universal Display puede dar una pista sobre su enfoque de negocio: pantallas para dispositivos electrónicos como smartphones, televisores, tabletas y smartwatches. Su especialidad es la tecnología de diodos orgánicos emisores de luz (OLED) de bajo consumo, y sus pantallas pueden encontrarse en la línea Galaxy de Samsung y los televisores OLED de LG, entre otros.

En la última década, las acciones de Universal Display han subido más del 230%, con una media del 13% anual. En realidad, esa cifra es inferior a la rentabilidad del S&P 500 durante el mismo periodo, pero recuerde que, a la hora de invertir en distintos valores, la rentabilidad futura es más importante que la pasada. En el tercer trimestre, los ingresos de la empresa crecieron un 23% interanual, y el director financiero Sidney Rosenblatt señaló: "Si observamos el sector en el que opera OLED, creemos que aún estamos en las primeras fases de crecimiento a largo plazo.

Esta acción aplastará a la competencia este año. No te lo pierdas

Esto no es una recomendación de inversión. Esta es una opinión amateur basada en el análisis de Selena Maranjian