En Wall Street se dice que los beneficios pasados no garantizan los futuros. Sin embargo, cuando nos encontramos en tiempos tan volátiles e inciertos, puede que no sea en absoluto erróneo buscar inspiración en los valores que se han comportado bien durante el año pasado y, además, no hay indicios de que esto no pueda volver a ocurrir. Estos 3 valores podrían ser fácilmente ganadores este año también.

Los experimentados analistas de la plataforma TipRanks han encontrado tres valores de "crecimiento monstruoso" que han registrado fuertes ganancias en los últimos 12 meses. Cada una de ellas es muy apreciada por los analistas de Wall Street y ha recibido suficientes votos alcistas para obtener una calificación de consenso de "fuerte compra".

Targa Resources $TRGP

Targa, empresa de gas natural, controla una amplia red de activos, principalmente en las zonas de Texas y Oklahoma. Los activos de la empresa incluyen gasoductos, plantas de gas, terminales e instalaciones de recogida, e instalaciones de exportación en la costa del Golfo de Texas y Luisiana.

Las acciones de Targa han ganado un impresionante 111% en los últimos 12 meses, superando significativamente los resultados del mercado en general. La empresa también está mostrando unos ingresos crecientes; con un "bache" en el segundo trimestre de 21, Targa ha registrado un crecimiento secuencial de los ingresos en todos los trimestres desde que salió de la "recesión del coronavirus" en el segundo trimestre de 20. El último resultado del 3T21, de 4.450 millones de dólares, fue más del doble que el del año anterior. Los ingresos netos ascendieron a 160,4 millones de dólares, más de cuatro veces más que en el tercer trimestre de 2020, y la empresa tuvo un flujo de caja libre ajustado de 297 millones de dólares.

El beneficio refleja un aumento del negocio a medida que la economía se recupera y los productores de combustibles fósiles aumentan la producción para satisfacer la nueva demanda. Targa aprovechó el aumento de las ventas, los beneficios y el flujo de caja para aumentar su dividendo de 10 céntimos por acción ordinaria a 35 céntimos. A una tasa anualizada de 1,40 dólares, esto se traduce en un rendimiento del 2,3%, que es aproximadamente un 15% más alto que el dividendo medio de las empresas que cotizan en el índice S&P.

El analista Jeremy Tonet, que cubre las acciones de la empresa para JPMorgan$JPM, ve a Targa en condiciones de seguir obteniendo beneficios, y de seguir entregándolos a los accionistas.

"Los fuertes precios de las materias primas están apoyando el crecimiento trimestral del EBITDA, a pesar de un descenso en la segunda mitad del trimestre..... Seguimos siendo muy positivos en cuanto a la mejora de las perspectivas financieras de TRGP, el rápido desapalancamiento y la perspectiva de un mayor rendimiento del capital para los accionistas en 2022. Con las compras de activos de DevCo en el fondo, observamos que las recompras de acciones y los reembolsos constantes de acciones preferentes son los siguientes... Con una cadena de valor integrada desde la perforación en el Pérmico hasta las exportaciones, el apalancamiento operativo de los LGN, el crecimiento directo de los precios de las materias primas, la visibilidad del desapalancamiento y la mejora de la rentabilidad para los accionistas, confirmamos a TRGP como nuestra mejor opción", escribió Tonet.

En este sentido, Tonet califica las acciones de TRGP como sobreponderadas, o de compra, y su objetivo de precio de 80 dólares implica un potencial de subida del 32% hasta finales de 2022.

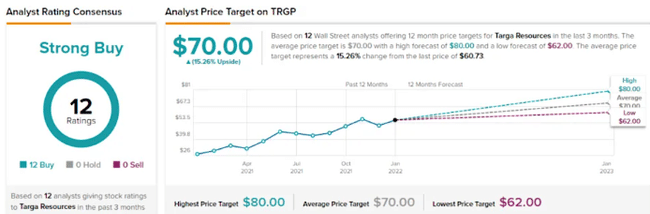

La calificación unánime de fuerte compra presentada aquí, basada en 12 calificaciones recientes de valores, muestra que Wall Street comparte un sentimiento alcista hacia Targa. La acción se vende a 60,73 dólares y su precio objetivo medio de 70 dólares sugiere un potencial de crecimiento del 15% a un año.

Daseke, Inc. $DSKE

El segundo valor que vamos a analizar es una empresa de logística, que forma parte del sistema de la cadena de suministro que tanto está dando que hablar últimamente. Daseke es principalmente un holding de transporte y, a través de sus filiales, posee, controla y opera una impresionante gama de vehículos: 4.500 tractores, 11.000 remolques de plataforma y especializados, y más de 1 millón de pies cuadrados de espacio de almacenamiento. Daseke se centra en el transporte industrial por carretera.

La crisis de la cadena de suministro provocó un aumento de los fletes y de las tarifas, lo que contribuyó a apoyar a empresas como Daseke. En su reciente informe del 4T21, Daseke reveló un beneficio de 394,3 millones de dólares, un 17% más que en el año anterior. El beneficio por acción fue de 9 céntimos, sin cambios en el año, pero muy por debajo de los 30 céntimos del trimestre anterior.

Estos resultados superaron las expectativas. Wall Street había previsto 335,6 millones de dólares como beneficio máximo; Daseke lo superó en un 17%. En cuanto al beneficio por acción, Wall Street había esperado sólo 7 céntimos; el resultado de la empresa, de 9 céntimos, fue un 28% mejor. Para todo el año 2021, Daseke obtuvo un beneficio récord de 56 millones de dólares y prevé seguir creciendo en 2022.

Las acciones de Daseke se han disparado un 21% desde la publicación de los resultados. En general, la acción ha subido un sólido 119% en los últimos 12 meses.

El analista de Cowen, Jason Seidl, señala varios puntos importantes que refuerzan la cotización de Daseke: "La solidez de los fletes impulsó la rentabilidad en el trimestre, a pesar de las presiones de costes que se están dejando sentir en toda la red de transporte. Un primer vistazo a las perspectivas para '22 está por encima del consenso y en línea con nuestras estimaciones... Los primeros 25 días del primer trimestre han empezado muy bien y nos anima el potencial para 2022, lo que confirma el tema recurrente de la dirección de superar las previsiones iniciales."

Estos comentarios respaldan su calificación de "Outperform" (es decir, "Buy") sobre la acción, y su objetivo de precio de 15 dólares sugiere que tiene espacio para un alza de ~31% por delante.

Seidl no es el único en su postura alcista; las tres revisiones recientes aquí son positivas, lo que implica una calificación de fuerte compra de consenso para las acciones. Las acciones de Daseke cotizan por ahora a 11,48 dólares, con un precio objetivo medio de 13,50 dólares que sugiere un alza de ~18% en los próximos 12 meses.

Sierra Oncology $SRRA

Por último, presentaremos a Sierra Oncology, una empresa biofarmacéutica en fase clínica en la investigación de agentes terapéuticos dirigidos para el tratamiento de cánceres raros. Sierra cuenta con una activa línea de investigación que incluye tres candidatos a fármacos dirigidos a neoplasias hematológicas y tumores en ensayos de fase 1 y un candidato más avanzado, el momelotinib, que actualmente está completando un estudio pivotal de fase 3 como monoterapia, con un estudio de fase 1 como terapia combinada previsto para el primer semestre de este año.

Sin embargo, la mayor noticia proviene de un estudio de fase 3 llamado MOMENTUM. Este ensayo evaluó el momelotinib como monoterapia para la mielofibrosis, un cáncer raro de las partes de la médula ósea que producen sangre. El 25 de enero, la empresa publicó los datos principales del estudio MOMENTUM, y las acciones se dispararon un 84% en las dos sesiones siguientes. Esto explica la mayor parte de la ganancia global de las acciones de SRRA, del 95%, en los últimos 12 meses.

El fuerte sesgo positivo de los datos fue la razón de la fuerte subida de la acción. Sierra informó de que el estudio de fase 3 cumplió todos sus criterios de valoración primarios y secundarios y demostró un beneficio clínicamente significativo en la mejora de los síntomas, incluyendo la anemia y el tamaño del bazo. Los datos completos del estudio se darán a conocer en una "próxima reunión médica".

Sin embargo, lo que más entusiasma a los inversores es el potencial de beneficios. Sierra compró los derechos de licencia del fármaco a Gilead $GILD en 2018 por un pago inicial de solo 3 millones de dólares; el mercado total abordable para esta indicación podría respaldar ventas máximas de momelotinib de 500 millones de dólares. Sierra tiene previsto presentar una solicitud de nuevo fármaco (NDA) a la FDA en el segundo trimestre de 2012 tras la publicación de los datos.

Entre los seguidores se encuentra el analista de Cantor Brian Cheng, que escribe: "El conjunto de datos de MOMENTUM es sólido en nuestra opinión y proporciona un fuerte apoyo al uso de MMB en MF. Dada la falta de tratamientos de segunda línea eficaces y aprobados, creemos que el MMB tiene un valor atractivo y será adoptado en un segmento significativo del mercado de la MF. Estamos a la espera de más información sobre los resultados de la empresa y los próximos pasos..."

Suponiendo que los avances derivados de este ensayo clínico sean positivos, Cheng califica las acciones de SRRA como sobreponderadas (es decir, de compra) y fija un precio objetivo de 39 dólares, lo que implica un margen de subida de aproximadamente el 31%.

Al menos por ahora, Wall Street no ve ningún inconveniente. El consenso de compra fuerte para esta acción se basa en una calificación unánime de 4 y el precio objetivo medio de 44,75 dólares es incluso más alcista que el de Cheng, lo que sugiere un potencial de subida de ~51% en un año.

Esto no es una recomendación de inversión. Los consejos son elaborados por los colegas de TipRanks.