El gigante tecnológico Apple es una de las mayores empresas del mundo. Esta empresa californiana con una capitalización bursátil de 2,7 billones de dólares no deja de crecer, vendiendo cada vez más teléfonos y ofreciendo nuevos servicios. Y aunque pueda parecer que Apple ha tocado techo, no es así. Y aquí hay 3 razones para ello.

1. Las ventas del iPhone siguen siendo fuertes

El dispositivo estrella de Apple, el iPhone, se lanzó por primera vez en 2007. Y aunque se ha convertido en uno de los teléfonos inteligentes más importantes del mercado, las nuevas versiones del iPhone siguen dando que hablar, más de 14 años después de su presentación. Y lo que es más importante, los modelos de iPhone siguen reportando grandes ventas a las empresas tecnológicas.

Durante el cuarto trimestre del año fiscal 2021, que terminó el 25 de septiembre, Apple generó 38.900 millones de dólares en ventas en el segmento del iPhone, un aumento del 47% con respecto al año anterior. Algunos analistas habían pronosticado que el entusiasmo en torno a los nuevos lanzamientos del iPhone acabaría disminuyendo y que, en consecuencia, las ventas de estos productos se desplomarían.

Es cierto que las nuevas versiones del producto ya no generan tanta expectación como a finales de los años noventa, pero incluso después de todos estos años, el iPhone sigue vivo, y a lo grande.

2. El floreciente segmento de servicios de Apple

En los últimos cinco años, los servicios de Apple han adquirido una importancia creciente. La empresa ha visto los ingresos en este segmento asociados a los servicios de suscripción (y otros). Esto incluye los ingresos del Apple TV+, los servicios relacionados con iCloud, Apple Pay y muchas otras cosas. Durante el ejercicio 2021, este negocio fue el segundo más importante de la empresa en cuanto a ingresos, sólo por detrás del segmento del iPhone.

Los ingresos por servicios de Apple en el año fueron de 68.400 millones de dólares, un 27,3% más que en el año fiscal 2020. Una de las principales ventajas de sus servicios es que cuenta con márgenes más jugosos que el resto del negocio de Apple. En el año fiscal 2021, el margen bruto de la empresa fue del 41,8%. El margen bruto de los productos de Apple fue del 35,3%, frente al 69,7% de sus servicios.

A medida que el gigante tecnológico siga creciendo en su segmento de servicios, esto tendrá un impacto cada vez más positivo en sus resultados. Y eso es un buen augurio para el futuro de la empresa.

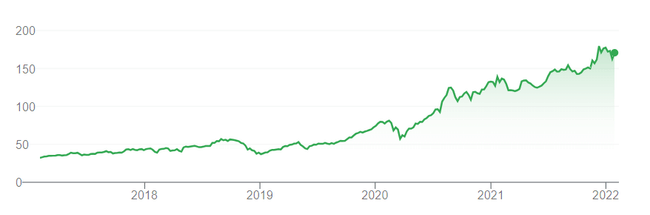

Rendimiento de las acciones de Apple (fuente: Google)

3. Las marcas importan

Las empresas que sobreviven al paso del tiempo suelen tener algo en común: una ventaja competitiva. Por supuesto, esto puede adoptar muchas formas, ya sea por los altos costes de cambio, los efectos de red o los intangibles como las patentes y los derechos de autor. Además, Apple cuenta con una sólida ventaja competitiva: su marca (un activo intangible).

Las empresas con una buena reputación y una marca influyente atraen a los clientes incluso cuando se enfrentan a fuertes competidores con productos similares o sustituibles. Apple se sitúa habitualmente en los primeros puestos de las clasificaciones de marcas más valiosas o cerca de ellos. Por ejemplo, en la clasificación anual de la revista Forbes para 2020, Apple ocupó el primer lugar.

A estas alturas, una empresa podría vender casi cualquier cosa con una etiqueta de precio más alta sólo con ponerle su preciado logotipo. Esto es algo que ayudará a la empresa a mantenerse a la cabeza de sus competidores, al tiempo que sigue ofreciendo una sólida rentabilidad a sus accionistas.

No abandones el barco

Todas las empresas se enfrentan a obstáculos, y Apple no es una excepción. En particular, los problemas con la cadena de suministro de la empresa han obstaculizado su capacidad para satisfacer la demanda de determinados productos. A pesar de estas dificultades, Apple está obteniendo buenos resultados, pero las presiones competitivas y los problemas de regulación en países como China podrían pesar sobre la empresa en el futuro.

Son problemas que los inversores no deben ignorar, por supuesto. Sin embargo, desde el punto de vista económico, la empresa tiene buena pinta. Por ejemplo, si se observa la relación precio/ventas (P/S) de 7,6, parece más que razonable si se compara con la media de la relación P/S del sector tecnológico más amplio, que es de 30,8. Si seguimos considerando una capitalización de mercado que se acerca a los 3 billones de dólares, esta empresa tiene los ingredientes para ser una acción de comprar y mantener.

Descargo de responsabilidad: No soy un inversor o analista profesional, esto no es una recomendación de inversión.