En menos de una semana, daremos oficialmente el pistoletazo de salida al nuevo año 2022. Sin embargo, los inversores deberían estar preocupados, ya que terminamos un 2021 realmente exitoso en el que las valoraciones de muchas empresas han alcanzado nuevos máximos históricos nunca antes experimentados. Sin embargo, al pasar la página de 2021, es muy posible que nos encontremos con una historia muy diferente, así que veamos juntos 7 razones por las que el mercado podría caer rápidamente en enero...

1. Problemas en la cadena de suministro debido a Omicron

El obstáculo más evidente para el S&P 500 $SPX es la continua propagación de las variantes del coronavirus, de las cuales Omicron es ahora la predominante en Estados Unidos. El problema es que no existe un enfoque global unificado sobre la mejor manera de contener el omicron. Mientras que algunos países obligan a la vacunación, otros imponen pocas o ninguna restricción.

Con la gran dispersión de las medidas de mitigación que se están aplicando, el mayor riesgo para Wall Street son los problemas persistentes o totalmente nuevos en la cadena de suministro. Desde las empresas tecnológicas y de bienes de consumo hasta las industriales, la mayoría de los sectores corren el riesgo de sufrir interrupciones si la logística mundial sigue siendo pandémica.

2. El fin del QE

Otro factor de alto riesgo bastante evidente para Wall Street es que la Reserva Federal pase a la ofensiva contra la inflación. Recordemos que el Índice de Precios al Consumo para Todos los Consumidores Urbanos (IPC-U) de Estados Unidos subió un 6,8% en noviembre, un máximo de inflación en 39 años 😬.

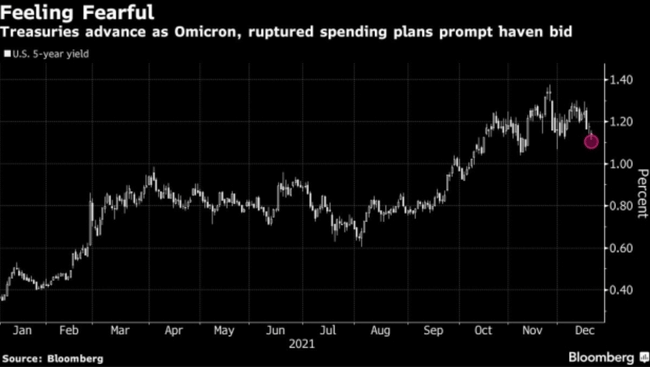

A principios de este mes, el presidente de la Reserva Federal, Jerome Powell, anunció que el banco central del país aceleraría el fin de su programa de flexibilización cuantitativa(QE).

El QE es el programa paraguas responsable de la compra de bonos del Tesoro a largo plazo (la compra de bonos T eleva su precio y carga los rendimientos a largo plazo) y de los valores respaldados por hipotecas. Una reducción de las compras de bonos debería equivaler a un aumento de los tipos de interés, lo que a su vez podría frenar el potencial alcista de unas acciones que antes crecían con rapidez.

3. Llamada de atención sobre los márgenes

Wall Street también debería estar profundamente preocupado por el rápido aumento del nivel de deuda de margen, que es la cantidad de dinero que las instituciones o los inversores han tomado prestada a interés para comprar o vender valores (posiciones cortas).

Con el tiempo, es perfectamente normal que el importe nominal de la deuda marginal pendiente aumente. Pero desde marzo de 2020, cuando estaba en su punto más bajo, el importe de la deuda de margen pendiente casi se ha duplicado y ahora asciende a casi 919.000 millones de dólares, según los datos de noviembre de la Autoridad Reguladora de la Industria Financiera independiente.

En los últimos 26 años, sólo ha habido tres casos en los que la deuda de márgenes pendientes haya aumentado al menos un 60% en un solo año. Esto ocurrió unos meses antes del estallido de la burbuja de las puntocom y casi inmediatamente antes de la crisis financiera y en 2021. Si las acciones bajan a principios de año, una oleada de peticiones de márgenes podría acelerar realmente la situación a la baja.

https://twitter.com/BennettWoodman/status/1387383969507840008

4. Rotación de sectores

A veces el mercado de valores se hunde por razones puramente inocuas. Una de esas posibilidades es que veamos una rotación de sectores en enero. La rotación de sectores significa que los inversores mueven el dinero de un sector del mercado a otro.

A primera vista, un índice de base amplia como el S&P 500 $SPX no parecería rotar por sectores. Sin embargo, no es ningún secreto que los valores de crecimiento de los sectores tecnológico y sanitario han estado a la cabeza de este rally desde el fondo del mercado bajista de marzo de 2020.

Ahora que ya ha pasado un año desde ese fondo, no sería sorprendente que los inversores se quedaran con algunas de las ganancias de las empresas sobrevaloradas y trasladaran parte de su efectivo a inversiones más seguras/de valor o a acciones de dividendos.

Si los inversores empiezan a preferir los valores de valor y los dividendos a los valores de crecimiento, no cabe duda de que el índice S&P 500 $SPX ponderado por la capitalización del mercado se verá presionado.

5. La caída de las acciones de los memes

La quinta razón por la que el mercado de valores podría caer en enero es el potencial colapso de los valores meme como AMC Entertainment Holdings $AMC y GameStop $GME. Aunque se trata de empresas muy sobrevaloradas que se han alejado de sus respectivamente malos resultados operativos, la Reserva Federal advirtió en su Informe de Estabilidad Financiera semestral que existen riesgos a corto y largo plazo asociados a la forma en que los inversores jóvenes y novatos invierten su dinero.

En particular, el informe destaca que los hogares que han invertido en estos valores basados en las redes sociales tienden a tener balances más apalancados. Si se impone el sentido común y estos valores en forma de burbuja empiezan a explotar, estos inversores apalancados podrían no tener más remedio que retirarse, lo que provocaría un aumento de la volatilidad del mercado.

6. Valoración

Aunque las valoraciones por sí solas no suelen ser suficientes para que el índice S&P 500 $SPX caiga precipitadamente, los precedentes históricos sugieren que Wall Street puede tener problemas en enero. El 21 de diciembre, la relación precio-beneficio Shiller del S&P 500 era de 39 puntos.

El PER de Shiller tiene en cuenta los beneficios ajustados a la inflación de los últimos 10 años. Aunque el múltiplo Shiller P/E para el S&P 500 $SPX ha aumentado ligeramente desde la llegada de Internet a mediados de los años 90, el actual P/E Shiller es más del doble de la media de 151 años del 16,9%.

Mucho más preocupante es que en cada una de las cuatro veces anteriores en que el PER de Shiller superó los 30, el índice S&P 500 $SPX cayó al menos un 20%. Wall Street simplemente no tiene un buen historial de mantener valoraciones extremas a largo plazo.

https://twitter.com/savinfamily/status/1473750650756513802

7. La historia se repite

Por último, los inversores pueden recurrir a la historia como otra razón para preocuparse por el mercado en general. Desde 1960, ha habido nueve caídas del mercado (del 20% o más) en el caso del índice S&P 500 $SPX.

Después de cada uno de los ocho descensos anteriores del mercado (es decir, sin incluir las coronas de caída), el S&P 500 $SPX ha experimentado uno o dos descensos porcentuales de dos dígitos en los 36 meses siguientes. Llevamos 21 meses desde el mínimo del mercado bajista de marzo de 2020 y todavía no nos hemos acercado a una corrección de dos dígitos en el índice de mercado amplio.

Tenga en cuenta que si se produce un descenso o una corrección del mercado bursátil en enero, supondrá una fantástica oportunidad de compra para los inversores a largo plazo. Sólo recuerde que las caídas y las correcciones son el precio de entrada en uno de los mayores mercados de creación de riqueza del mundo...