Cuando se observan las cifras que resumen la carrera inversora de Warren Buffett, la lectura es realmente impresionante. Buffett tomó el timón de Berkshire Hathaway $BRK-A $BRK-B en 1965. En aquel momento, la valoración de la empresa valoraba una acción de la misma en unos 19 dólares. El éxito que el Oráculo de Omaha alcanzó al frente de este conglomerado moderno queda quizá mejor ilustrado por el hecho de que hoy se puede comprar una acción de clase A de la empresa por 425.000 dólares. Y sus rendimientos son aún más impresionantes cuando se añaden los pagos de dividendos que ha acumulado durante décadas.

Incluso su cartera actual se compone en gran medida de valores que ofrecen dividendos, ya que obviamente es un beneficio popular que a Warren le gusta ver en sus posiciones. Los siguientes tres valores pagan dividendos y pueden encontrarse en la cartera de acciones de Berkshire. Pero lo más importante es que se trata de un trío que está preparado para obtener otras victorias a largo plazo, lo que les convierte en un candidato a ocupar un lugar en su cartera.

Verizon $VZ

¿Quién dice que Warren Buffett no es un inversor tecnológico? Después de rehuir el sector durante años, Buffett ha invertido ahora miles de millones en empresas tecnológicas, incluyendo la posesión del 3,8% de todas las acciones de Verizon Communications. A los precios actuales, la posición de Berkshire vale casi 9.000 millones de dólares.

El dividendo de Verizon ha estado infravalorado en el pasado. Aunque tiene un jugoso rendimiento del 4,5%, muchos inversores en rentas prefieren la mayor retribución del 7% que ofrece su competidor de telecomunicaciones AT&T $T. Sin embargo, eso está a punto de cambiar.

A principios de este año, AT&T anunció que escindiría su división WarnerMedia y la fusionaría con Discovery, y que la separación se produciría el año que viene. Como resultado, la empresa está recortando su dividendo. Aunque el movimiento puede desbloquear el valor de AT&T, también hace que Verizon sea relativamente más atractiva para los inversores en ingresos de telecomunicaciones.

Buffett es un inversor de valor y $VZ ciertamente le conviene. La empresa cotiza actualmente a 10,3 veces los beneficios futuros, frente a las 22,3 veces del S&P 500. La rentabilidad de Verizon, del 4,5%, es tres veces superior a la del índice de referencia, y los inversores esperan que se anuncie otro aumento de dividendos en septiembre, continuando una serie de incrementos de la retribución que se producen anualmente desde 2006.

Por supuesto, las acciones de $VZ tienen sus riesgos. El crecimiento de los beneficios ha sido difícil y los ingresos en 2020 fueron inferiores a los de 2015. La empresa tiene una importante exposición a los negocios de telefonía fija y televisión por cable y un importante exceso de deuda, la mayor parte de la cual procede de la emisión de 49.000 millones de dólares que realizó en 2014 para comprar la participación del 45% de Vodafone en Verizon Wireless.

A pesar de ello, el dividendo de $VZ es seguro. El año pasado, la empresa generó más de 20.000 millones de dólares en flujo de caja libre, más del doble del dividendo pagado. Eso hace que el ratio de pago sea un cómodo 50%. El negocio previsible de Verizon, basado en la suscripción, garantiza que los inversores puedan esperar dividendos (y aumentos de dividendos) durante años. Warren Buffett y Berkshire reconocen una empresa fuerte cuando la ven.

Mastercard $MA

Con una rentabilidad por dividendo del 0,5% a precios recientes, los inversores que buscan rentabilidad suelen pasar por alto a Mastercard. Paradójicamente, la empresa también puede ser rechazada por los inversores en crecimiento que asumen que con una capitalización de mercado de más de 358.000 millones de dólares, sus días de crecimiento han terminado.

Creo que los inversores de ambos bandos están cometiendo un error al saltarse la $MA. En pocas palabras, gracias a su escala y a la fuerza de su marca, este incondicional puede aprovechar la enorme ola de crecimiento de los pagos digitales en todo el mundo en las próximas décadas.

Mastercard ha construido un enorme foso económico frente a sus competidores en su fiable y conocida red de pagos, lo que le da una enorme ventaja de efecto de red. Tener una relación -ya sea como titular de una tarjeta, como comerciante aceptante o como banco emisor de Mastercard- le da acceso a otros dos grupos. Y cuantos más de ellos se asocien con $MA, más querrán acceder otros de esa red. Es una gran ventaja.

Esta ventaja económica es la razón por la que las acciones de Mastercard han superado sistemáticamente al índice S&P 500 en casi todos los periodos de tres, cinco y diez años desde su salida a bolsa, y es probable que sigan haciéndolo. También es probable que sea la razón por la que Mastercard está en la cartera de Berkshire Hathaway.

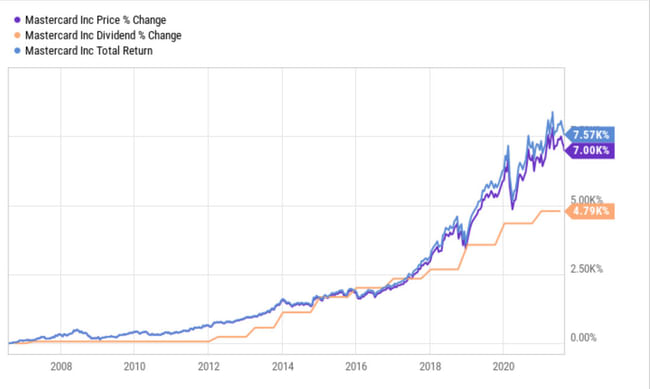

Una última cosa: la rentabilidad es baja, pero el crecimiento del dividendo es increíble. He aquí una indicación de cuánto ha aumentado desde su introducción, que por cierto impulsó el rendimiento total de $MA en otro 570%:

Fuente: YCharts

Eso es mucho jugo de una rentabilidad por dividendo relativamente baja que está respaldada por un crecimiento increíble.

Apple $AAPL

Apple, la mayor posición bursátil de Berkshire, está en una racha increíble. A lo largo de la última década, ha obtenido una rentabilidad total de aproximadamente el 675%, con ganancias impulsadas por las fuertes ventas de hardware y el impresionante crecimiento del software y los servicios. A la luz de este crecimiento meteórico, no es descabellado preguntarse si el gigante tecnológico tiene margen para seguir creciendo a lo grande.

La capitalización bursátil de $AAPL ha alcanzado ya la respetable cifra de 2,45 billones de dólares y encabeza la lista de las empresas más valiosas del mundo. Aunque el crecimiento relativo será naturalmente más difícil a medida que la empresa crezca en tamaño, Apple sigue teniendo una posición inigualable en el sector de la electrónica de consumo. La tecnología será cada vez más importante en la vida cotidiana del ciudadano medio, y Apple está en una posición fantástica para aprovechar al máximo algunas de las mayores tendencias tecnológicas emergentes en el mundo.

Los teléfonos y tabletas de la compañía desempeñarán un papel importante en el inicio de la era de las redes 5G, que permitirán velocidades de descarga y subida de datos significativamente más rápidas y permitirán nuevos tipos de aplicaciones de software. También es probable que Apple sea líder en realidad aumentada (AR). La tecnología de redes de próxima generación contribuirá a allanar el camino para las nuevas aplicaciones de hardware y software de realidad aumentada, y el actual liderazgo de $AAPL en informática móvil y portátil sugiere que, si la realidad aumentada despega, la empresa será probablemente una de las mayores ganadoras.

La rentabilidad de los dividendos de la empresa es de aproximadamente un 0,6%, a pesar de los años de fuerte crecimiento de los pagos, por lo que puede sorprender que el dividendo de Apple haya tenido una rentabilidad mucho mayor en épocas anteriores. Considere que la acción rindió más del 2,6% durante un período de tiempo en 2013. Desde que Apple comenzó a pagar un dividendo en 2012, ha incrementado su pago en un 132,5%, pero la apreciación del capital del mercado ha superado ampliamente el crecimiento del pago. No hay que preocuparse. El líder tecnológico debería ser capaz de seguir registrando un fuerte crecimiento de los beneficios y de aumentar el reparto de dividendos, y es probable que los inversores a largo plazo obtengan una rentabilidad fuerte e impresionante de la acción. Al menos, Warren parece estar más que seguro de ello.

*Esto no es una recomendación de inversión; invierta sólo en base a su propio análisis exhaustivo. Las acciones son un activo de riesgo.