Cuando las necesidades financieras llaman a la puerta, a menudo de forma inesperada y no deseada, usted necesita una respuesta. La necesidad de dinero en efectivo no es opcional, especialmente cuando se trata de grandes necesidades financieras inesperadas. Probablemente conozca la "Ley de Murphy": "Todo lo que puede salir mal, saldrá mal". Los coches se estropean, las tuberías de agua tienen fugas, los hornos no funcionan cuando hace frío, los aires acondicionados se estropean cuando hace calor, y el señor Murphy siempre aplica su ley en los momentos más inoportunos.

Vivimos en una época en la que cuando llueve, diluvia. Entonces, si necesitas generar dinero en efectivo, ¿cómo lo haces? En tiempos de necesidad, puede generar efectivo de su cartera de dos maneras.

- Retirar dinero de los dividendos

- Vendiendo acciones de valores que posee

Muchos inversores que compran con la vista puesta en las posibles plusvalías deben confiar en la esperanza de que alguien compre sus acciones a un precio superior al que ellos pagaron, y que las Leyes de Murphy sólo entran en juego cuando el mercado está subiendo. De lo contrario, consiguen dinero bloqueando una pérdida. Por el contrario, un inversor en dividendos es libre de redirigir una parte de sus rendimientos según sea necesario para ayudar a cubrir las necesidades de la vida.

La tenencia de varios activos suele utilizarse para reducir la posibilidad de tener que vender algo con pérdidas para conseguir efectivo. Este es un riesgo siempre presente para los inversores que buscan ganancias de capital. El mercado no es lineal y una cotización más alta no es una garantía. Tratar de encontrar la combinación adecuada de valores para no vender nunca activos a precios deprimidos es una persecución interminable.

Por otro lado, puede invertir en acciones que pagan dividendos y que le reportan ingresos regulares. Con estas inversiones, puede crear una cartera que le permita elegir lo que necesita y reinvertir el resto. En lugar de vender posiciones en la cartera, se añaden con el tiempo o se mantienen igual si se necesitan todos los ingresos. El importante flujo de caja de la cartera le da la flexibilidad de decidir cuánto y dónde reinvertir o cuánto necesita para pagar los gastos. Esta libertad hará que la jubilación sea mucho menos estresante. Ya no tiene que observar el mercado todos los días y averiguar cuándo es el momento adecuado para vender. Se acabó el jugar al mercado como un jugador estresado con una mano perdedora en la mesa de póquer. No puedes farolear tu vida ni tus gastos.

Esa es la belleza del dividendo. Tiene la flexibilidad de dirigir el flujo de caja de su cartera tanto para pagar sus gastos como para hacer crecer sus activos. Puede hacerlo independientemente de si se trata de un mercado alcista o bajista. Ambos se convierten en oportunidades con las que puedes trabajar, no en períodos de estrés y miedo. Usted obtiene un mayor control y se libera de la preocupación de si el mercado subirá o bajará el día en que necesite efectivo.

Dividendo mensual como base

La mayoría de las facturas llegan cada mes. Y la mayoría de los trabajos pagan una vez al mes, si no más a menudo. Por eso, puede suponer una gran diferencia cuando empiece a pagar sus gastos con los dividendos e intereses generados por su cartera. Muchos pagadores de dividendos sólo pagan una vez al trimestre (e incluso con menos frecuencia, especialmente fuera de EE.UU.). Hacer un presupuesto cuando se tienen pagos todos los meses es más fácil y familiar.

Para los que no viven ya de su cartera, y para los que tienen ingresos adicionales para invertir y hacer crecer su cartera, los pagadores mensuales ofrecen una ventaja añadida. El DCA (dollar cost averaging) es una estrategia de inversión en la que se realizan pequeñas compras espaciadas. La idea es que, al realizar pequeñas compras periódicas, se evita invertir todo el dinero en efectivo a precios elevados. Y como invierte más o menos la misma cantidad de dinero, su precio medio pagado será inferior al precio medio de las acciones que compre durante ese tiempo. Esto se debe a que comprará más acciones cuando el precio sea bajo, y menos cuando el precio sea alto.

Ahora, por supuesto, también puede practicar el DCA con pagadores trimestrales. Sin embargo, el DCA funciona mejor con las compras más pequeñas y frecuentes. Por lo tanto, lo más probable es que con 12 compras consigas un precio más bajo que si divides ese dinero en sólo cuatro compras durante el mismo periodo. Y con los pagadores mensuales, la capitalización también será un poco más rápida.

Los pagos de dividendos también pueden ayudar a los inversores a evitar el pánico. Y hasta los planes mejor trazados pueden arruinarse por decisiones tomadas en medio del pánico. Con un fondo de pago mensual, obtendrá un pago de dividendos que le dará confianza a un ritmo más rápido, por lo que tendrá menos tiempo para que las dudas y el pánico desbaraten su plan.

A continuación, le presentaré tres acciones (fondos) que pagan un dividendo fiable cada mes.

PIMCO Corporate & Income Opportunity Fund $PTY - rinde un 7,3%.

El PIMCO Corporate & Income Opportunity Fund ha sido durante mucho tiempo mi CEF (fondo cerrado) favorito de PIMCO. Es una inversión que nunca me ha defraudado y que paga un dividendo mensual pase lo que pase en el mercado.

Cuando se trata de fondos cerrados (CEFs), probablemente el factor más importante a considerar es la gobernanza. Especialmente con un fondo de gestión activa como $PTY. No se trata de un fondo de bonos tradicional que carga bonos de un tipo determinado y los mantiene para cobrar intereses. Esa estrategia no es muy rentable con tipos de interés tan bajos. En cambio, $PTY es un operador activo en los mercados de bonos. Compra y vende bonos, invierte en situaciones "especiales" y utiliza su equipo de analistas de élite para identificar oportunidades antes de que el resto del mercado las encuentre.

PIMCO tiene la mejor gestión del sector y $PTY es el fondo con mejor rendimiento de todos los tiempos.

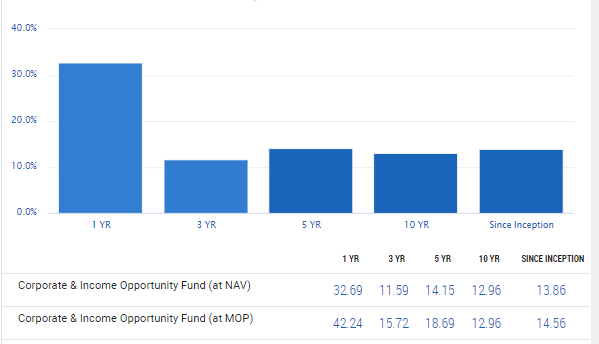

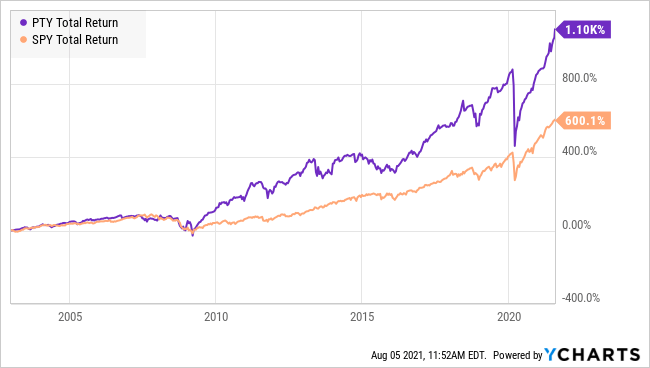

Desde su creación en 2002, $PTY ha proporcionado una rentabilidad media anual de casi el 14%. Diecinueve años proporcionando una alta y constante rentabilidad de los fondos de bonos a través de todo tipo de turbulencias en los mercados de bonos es notable. También es la razón por la que $PTY ha superado significativamente al índice S&P 500 a largo plazo.

Cohen & Steers $RNP - rinde un 5,6%.

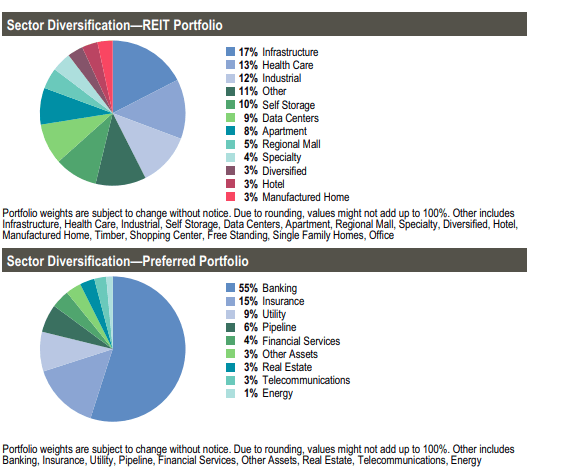

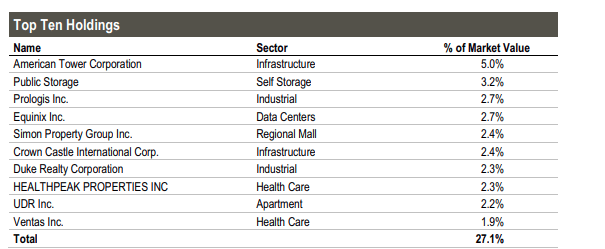

Cohen & Steers es uno de los principales gestores que operan en el sector de los REIT y cuenta con un impresionante historial. Los inversores se benefician de su experiencia. $RNP maximiza la rentabilidad de los accionistas sobrevalorando los REITs sólidos y aprovechando los descensos injustificados. $RNP cotiza con un modesto descuento del 4% sobre el patrimonio neto. La cotización se está beneficiando de la recuperación de los sectores de REIT y de las inversiones preferentes.

$RNP es uno de los mejores CEF (fondo cerrado) Property REITs. Tiene un objetivo de "ingresos corrientes elevados" y un objetivo secundario de "revalorización del capital". Para lograr este objetivo, invierte en bienes inmuebles y en valores preferentes diversificados. El fondo invertirá en posiciones estadounidenses y mundiales. Principalmente, la mayoría de la cartera se mantuvo en inversiones estadounidenses. Actualmente, sólo el 20% del Fondo está invertido en valores preferentes de empresas no estadounidenses.

El fondo es una excelente manera de obtener exposición a los REIT y a los valores preferentes en un solo fondo. Ambos tipos de valores proporcionan flujo de caja a los inversores orientados a los ingresos.

RNP gestiona muy bien su cartera. El valor neto de los activos (NAV) ha aumentado aproximadamente un 9% desde principios de 2020 y se ha recuperado totalmente durante la pandemia de COVID-19. En los últimos cinco años, el NAV ha aumentado casi un 18% y en los últimos 10 años, el NAV ha aumentado un impresionante 60%.

Y el dividendo nunca se ha recortado, ni siquiera durante la Gran Recesión. En octubre de 2016, RNP pasó de un pago trimestral de 0,37 dólares a un pago mensual de 0,1240 dólares, pero solo fue un ligero aumento.

Tekla Healthcare Opportunities Fund $THQ - rendimiento 5,6%.

Las empresas del sector de la sanidad ofrecen productos de primera necesidad y, por lo tanto, son resistentes a la recesión. Por la misma razón, también son resistentes a la inflación. Estas empresas tienden a mantenerse en tiempos de inflación porque la gente debe seguir comprando productos de primera necesidad para mantener un nivel de vida mínimo o disfrutar de una vida sana. Estas empresas trasladan fácilmente los costes de la inflación a los consumidores cuando ésta se produce. Por ejemplo, las empresas farmacéuticas suben inmediatamente sus precios cuando aumentan sus costes de producción, lo que es una gran cosa en tiempos como los actuales.

El siguiente gráfico muestra el rendimiento de $THQ desde su creación y el gráfico en gris muestra la recesión en 2020.

$THQ es uno de mis CEFs favoritos centrados en la salud. Su cartera se compone de grandes empresas sanitarias nacionales (estadounidenses) e internacionales. El fondo también tiene exposición a valores de renta fija, con bonos corporativos de empresas estadounidenses e internacionales. La exposición internacional del Fondo es principalmente en Europa, Japón y Australia.

Las diez mayores participaciones del fondo son bien conocidas:

- Johnson & Johnson $JNJ

- AbbVie $ABBV

- UnitedHealth Group $UNH

- Abbott Laboratories $ABT

- Anthem, Inc. $ANTM

- Cigna Corporation $CI

- Medtronic PLC $MDT

- Merck & Co. $MRK

- Thermo Fisher $TMO

- Bristol-Myers $BMY

Si observamos la cartera de $THQ, encontramos que todas sus diez principales participaciones pagan dividendos, aunque con una rentabilidad anual inferior al 5,6% de $THQ. En consecuencia, el fondo es una excelente opción para los inversores que buscan ingresos y que quieren diversificar su exposición a los sectores sanitario y farmacéutico.

$THQ tiene una política de distribución de pagar a los inversores 0,1125 dólares al mes, lo que a los precios actuales del mercado representa una rentabilidad anual del 5,6%. Esta distribución se paga en efectivo y puede reinvertirse.

El fondo se creó en 2014, por lo que es uno de los más recientes de Tekla. Desde su creación, el valor del activo neto ha crecido algo más del 25%. Esto es una prueba fehaciente de que la distribución, que nunca se ha cortado, está bien cubierta.

En conclusión

Los fondos que pagan dividendos mensuales constituyen una excelente base para una cartera de ingresos. Ingresos mensuales regulares, fiables y recurrentes que se ajustan a su situación y a sus necesidades.

Cada una de las tres selecciones tiene un balance y un flujo de caja que respaldan el dividendo. Los pagos mensuales regulares pueden utilizarse para pagar los gastos del inversor o pueden utilizarse oportunamente para comprar valores que pagan dividendos.

Al crear un flujo de ingresos sostenible, dormirá bien por la noche sabiendo que puede retirar sus fondos sin tener que abandonar sus posiciones.