Estaba más o menos claro que una empresa como Airbnb $ABNB vería el crecimiento durante el verano. Por un lado, tenemos la parte del año que simplemente fomenta los viajes, y por otro, la disminución gradual de las medidas covídicas. Aunque $ABNB ha estado perdiendo dinero desde principios de año, está borrando gradualmente esas pérdidas. El aumento de menos del 40% en apenas mes y medio dice algo al respecto. ¿Pero puede continuar este ritmo dinámico?

¿Qué hace la empresa?

Airbnb $ABNB gestiona una plataforma online de alojamiento para vacaciones y viajes. Los anfitriones de terceros ofrecen apartamentos o casas en alquiler y ofrecen una habitación o toda la propiedad, lo que permite a los huéspedes reservar alojamiento para viajes de ocio o de negocios. Airbnb se lleva un porcentaje de los ingresos por alquiler en estas transacciones junto con otras comisiones. La plataforma también ofrece experiencias como viajes y otras actividades vacacionales. Al igual que en el caso de los alquileres vacacionales, estas experiencias las ofrecen operadores externos y Airbnb cobra una comisión al operador, al huésped o a ambos.

Airbnb opera actualmente en más de 220 países de todo el mundo. Sus más de 4 millones de anfitriones han proporcionado alojamiento a más de mil millones de huéspedes desde la fundación de la empresa en 2007.

Resultados trimestrales

Airbnb ha mostrado una increíble recuperación desde que sufriera graves caídas al principio de la pandemia. Esto ha continuado frente a las difíciles condiciones macroeconómicas que están perjudicando a docenas de grandes empresas.

Hay muchos factores que han ayudado a Airbnb a conseguir estos resultados. En concreto, opera una plataforma de viajes diferenciada, ágil y ligera. Esto significa que puede ofrecer rápidamente alojamientos que satisfagan la demanda cambiante.

En primer lugar, Airbnb estableció un nuevo récord en el número de noches y experiencias reservadas en la plataforma, con más de 103 millones en el trimestre, lo que supone un aumento del 25% interanual. La empresa aumentó sus ingresos en un 58% y superó la marca de los 2.000 millones de dólares de ingresos trimestrales gracias a los 17.000 millones de dólares de reservas brutas en su plataforma, lo que supone un aumento del 27% respecto al año pasado.

En un hecho muy agradable, Airbnb fue rentable en el trimestre. La empresa obtuvo un beneficio neto de 379 millones de dólares, frente a una pérdida neta de 68 millones en el segundo trimestre del año pasado y una pérdida de 19 millones en el trimestre más reciente. Además, tiene casi 800 millones de dólares de flujo de caja libre y casi 10.000 millones de dólares en efectivo y valores negociables en el balance. Aquí tenemos una empresa que va muy bien, con recursos y liquidez suficientes para seguir invirtiendo en su negocio.

Los resultados están mejorando no sólo económicamente

La dirección dice que la demanda es más alta que nunca. Airbnb está viendo una continua recuperación de los viajes tras la pandemia mundial, con huéspedes que vuelven a viajar en gran número. Las estancias de larga duración (definidas como estancias de 28 días o más) siguen siendo la categoría de mayor crecimiento de la empresa.

La dirección aprovecha esta demanda innovando continuamente la plataforma y recientemente ha lanzado una actualización que incluye una nueva forma de buscar en todas las categorías. Desde esa actualización, la empresa dice que ha visto el mayor número de visitantes diarios a la plataforma desde que la empresa comenzó. Estos signos positivos sugieren que aún está por llegar un mayor crecimiento.

¿Qué hay que tener en cuenta?

Riesgos:

- La principal preocupación de Airbnb en estos momentos es la posible ralentización del gasto de los consumidores, especialmente en el sector de los viajes. Una recesión económica sostenida probablemente afectaría a Airbnb a corto plazo, ya que los viajes de ocio suelen ser una de las primeras cosas que los consumidores reducen cuando tienen problemas financieros.

- Veo la posible reducción de los viajes de negocios como otro riesgo que afecta a Airbnb. De hecho, ya lo estamos viendo con grandes empresas como Microsoft reduciendo los viajes. Otras empresas, grandes y pequeñas, podrían seguir su ejemplo si persisten las preocupaciones económicas.

- Otros riesgos que veo a primera vista son el aumento de la regulación de los alquileres de viviendas vacacionales y la creciente competencia de los actores tradicionales del sector del alojamiento.

- Ah, y por supuesto, no podemos olvidar el otoño y la posibilidad de más olas de covacha.

¿Por qué Airbnb está en buena forma ahora mismo?

Poder de fijación de precios - Las empresas que tienen éxito ahora lo hacen porque han sido capaces de mitigar el aumento de los costes con un incremento de los precios. La tarifa media diaria (ADR) de Airbnb aumentó un 40% con respecto al año pasado, hasta los 164 dólares, lo que también supuso un ligero aumento con respecto al primer trimestre de 2022. Esto fue importante este trimestre porque los destinos urbanos han repuntado desde el fondo (los destinos urbanos tienden a tener ADR más bajos que los no urbanos).

En este entorno, la gente está dispuesta a gastar mucho más dinero porque tiene el deseo de viajar durante largos periodos de tiempo. Muchas personas están optando por los asientos volables para evitar los vuelos que han estado plagados de retrasos, largas colas y cancelaciones. Esto es una ventaja para Airbnb, que puede ofrecer alojamiento en un gran número de zonas.

Es poco probable que el ADR siga creciendo tan rápido como en el segundo trimestre. A medida que los destinos urbanos sigan recuperándose, el ADR debería empezar a moderarse. Pero para los inversores, este es un elemento importante a tener en cuenta, ya que se relaciona con la solidez de la empresa en general.

Outlook

Airbnb estima una fuerte perspectiva para el tercer trimestre de 2022. La compañía estima sus mayores ingresos trimestrales en la historia de Airbnb, con tarifas medias diarias que aumentan aún más. Airbnb también espera que el crecimiento del valor bruto de los libros esté en línea con los niveles del segundo trimestre, lo que indica que el entorno de la demanda sigue siendo fuerte.

A pesar de los buenos resultados de Airbnb, muchos inversores siguen especulando con la posibilidad de una recesión. La confianza de los consumidores es baja, la inflación es alta y los riesgos geopolíticos persisten, pero todo el sector de los viajes, no sólo Airbnb, ofrece una perspectiva sólida hasta 2022.

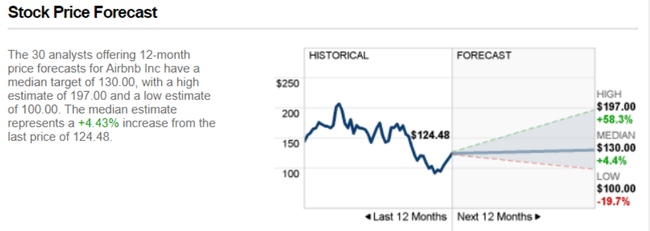

- La cotización actual de $ABNB ronda los 124 dólares, lo que no parece del todo atractivo si se observan las previsiones de los analistas, que ven un objetivo de precio medio de 130 dólares por acción. En el mejor de los casos, entonces, se esperan hasta 197 dólares, pero eso es de un universo diferente en mi opinión y no me inclinaría a ir allí (al menos no este año).

Conclusión

La salud financiera de Airbnb es extremadamente sólida. La empresa tiene un total de efectivo e inversiones a corto plazo de aproximadamente 9.900 millones de dólares, con un total de activos de aproximadamente 19.000 millones de dólares. Por otro lado, la obligación de deuda a largo plazo de Airbnb es de unos 2.000 millones de dólares. Teniendo en cuenta su fuerte flujo de caja y su posición de efectivo con baja deuda a largo plazo, creo que el balance de Airbnb está en una posición favorable para apoyar el crecimiento y las operaciones de Airbnb. Aun así, yo no invertiría en la empresa ahora. ¿Por qué?

Creo que Airbnb ofrece una oportunidad de inversión atractiva en este momento. Se trata de una empresa innovadora y bien gestionada que ha sorteado con éxito los retos de la pandemia y ha salido más grande y mejor que nunca. Sin embargo, hay que tener en cuenta que esta persecución de beneficios puede ser una inversión bastante arriesgada, ya que poco a poco vamos llegando al final de la temporada de verano, junto con la posibilidad de otra oleada otoñal de covida, lo que sin duda expondría a la empresa a otra barrera que le costaría superar. Al mismo tiempo, la empresa me parece relativamente sobrevalorada a los precios actuales, lo que me desanima aún más sobre una posible inversión. Sin embargo, si todo va según lo previsto y no espera una desaceleración u otro colapso covídico, entonces $ABNB podría ser una inversión adecuada para usted. Sin embargo, personalmente no estaría dispuesto a pagar el precio de 124 dólares por acción.

- ¿Estás invirtiendo en $ABNB?

- ¿Cuál es su opinión sobre la empresa y el sector? ¿Podría estar sobreexpuesta al gasto excesivo de los hogares que se niegan a viajar? ¿También ve riesgos en la forma de covide, de la que no se habla mucho ahora?

Tenga en cuenta que esto no es un asesoramiento financiero. Toda inversión debe someterse a un análisis exhaustivo.