Las acciones de valor exigen su atención. Su diferencial de valor está en un nivel históricamente favorable, y esto predice fuertes ganancias futuras frente al crecimiento. Pero, ¿qué es un diferencial de valor y qué más pueden decirnos los datos?

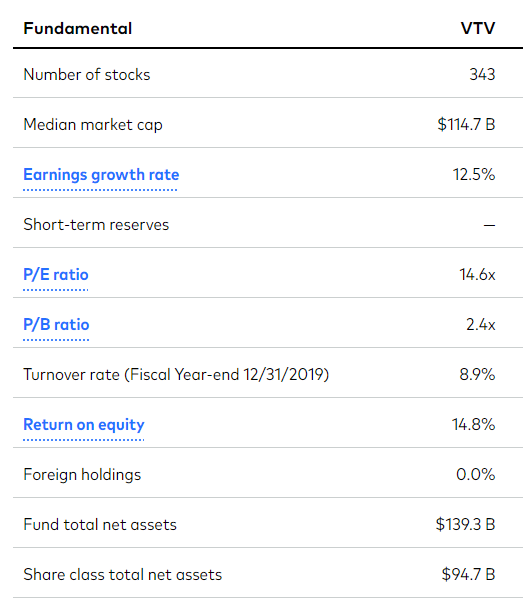

Desde la burbuja de las punto com no habíamos visto un diferencial tan atractivo para las acciones de valor.

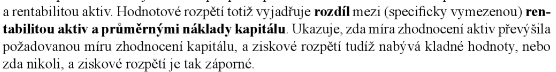

¿Qué es un diferencial de valor? Hay muchas definiciones, pero generalmente mide la baratura relativa de las acciones de valor frente a las de crecimiento. Por ejemplo, podemos comparar la E/P de los valores de valor con la E/P de los valores de crecimiento (la inversa de la relación P/E). Los marcos más complejos incluyen métricas como la relación libro-precio, la previsión de beneficios-precio, etc.

Pero las acciones de valor son baratas por una razón. No ocurre así como así. Una vez más, la literatura viene al rescate: hay una serie de estudios empíricos que verifican que los períodos relativamente baratos van seguidos de períodos de rendimiento superior. Al igual que los elevados ratios de P/E de Shiller tienden a predecir malos rendimientos, las acciones de valor históricamente baratas predicen grandes rendimientos. Este fenómeno es pronunciado en las pequeñas capitalizaciones de valor.

De hecho, la simple reversión de la media implica grandes primas:

Las acciones de valor parecen ser ahora una gran ganga. Míralo de esta manera. A fecha de ayer, los valores de valor tienen un PER futuro de 14,6 frente a los valores de crecimiento, que se sitúan en 22,4. La proporción es de 0,65. Para volver a la media histórica de 0,75, y suponiendo que los beneficios sean constantes, los valores tendrían que subir alrededor de un 30%, o los valores de crecimiento tendrían que caer más de un 20%, o una combinación de ambos. Una pequeña reversión hacia el valor medio representaría aquí un importante rendimiento superior.

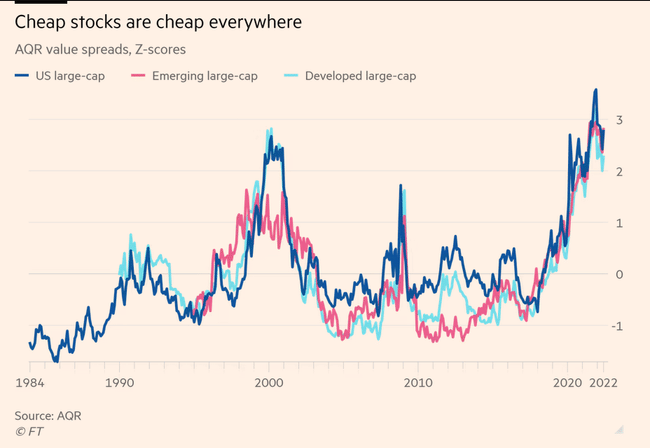

Ahora vamos a presentar algunos gráficos. De AQR capital, una medida normalizada del diferencial de valor en las últimas décadas. Aquí más alto es un valor más barato. Utilizan un complejo cálculo para calcular la valoración, que describen en su página web.

Este fenómeno se produce en todo el mundo. De hecho, el precio de las etiquetas de valor en Estados Unidos es incluso inferior al de Europa.

Además de la diferencia entre las valoraciones de los valores europeos de crecimiento y los de valor, existe otra diferencia entre los valores estadounidenses y los europeos: el índice Russell 1000 de valor tiene un PE a plazo de 16,5, mientras que el equivalente en Europa está en 11, lo cual es una diferencia enorme en sí misma. Una acción barata en Estados Unidos se valora mucho mejor que una acción barata en Europa. Las acciones de valor en Europa son realmente impopulares.

El artículo del FT también dice que en los últimos cinco años las empresas europeas más baratas han logrado un mayor crecimiento de los beneficios que sus homólogas de crecimiento... así que en este periodo de cinco años los verdaderos valores de crecimiento en Europa, al menos en términos de fundamentos, han sido los valores de valor.

El crecimiento en la última década ha sido impresionante, tanto en términos de ganancias como de fundamentos. Pero las acciones de valor lo han hecho bien por derecho propio, fundamentalmente. Si bien es cierto que los beneficios de los grandes valores de crecimiento han crecido más rápido que los de los pequeños valores -Avantis estima que los beneficios de los grandes valores de crecimiento crecieron alrededor de un 194% entre enero de 2010 y julio de 2021, frente a un aumento del 177% de los beneficios de los pequeños valores-, la diferencia ha sido inferior al 2% anual. Esta diferencia es mucho menor de lo que cabría esperar y, desde luego, no puede explicar el hecho de que la rentabilidad de los grandes valores de crecimiento fuera del 492% frente al 181% de los pequeños valores durante el mismo periodo.

La literatura sobre la evidencia de que este diferencial predice los rendimientos. Por ejemplo:

Adam Zaremba y Mehmet Umutlu, 2019 - The Value Spread and Asset Allocation in Global Equity Markets . Investigan si el value spread es útil para predecir los rendimientos de las estrategias cuantitativas de selección de valores. Para comprobarlo, examinaron una muestra de 120 estrategias de renta variable a nivel de país replicadas en 72 mercados de renta variable durante los años 1996 a 2017.

En sus palabras, "la amplitud del diferencial de valor puede predecir los rendimientos futuros en promedio. Demostramos que las estrategias de renta variable con grandes diferenciales de valor superan significativamente a las estrategias con pequeños diferenciales de valor. En otras palabras, si está interesado en saber qué estrategia podría ofrecer una rentabilidad decente en el futuro, preste atención al diferencial de valor".

La reversión a la media predice por sí sola un fuerte rendimiento, pero es gratificante que tengamos pruebas empíricas de todo el mundo que verifiquen que es probable que esta reversión a la media se repita.

Pero este precio favorable no durará para siempre si la historia se repite. Con el tiempo, el dinero empezará a fluir hacia esos activos infravalorados con sólidos fundamentos. La opción ideal entonces son los ETFs de valor de pequeña capitalización, donde las primas son aún mayores.

Si te gustan mis artículos y posts, no dudes en seguirme. Gracias. 🔥

Descargo de responsabilidad: Esto no es en ningún caso una recomendación de inversión. Esto es puramente mi resumen y análisis basado en datos de internet y algunos otros análisis. Invertir en los mercados financieros es arriesgado y cada uno debe invertir en función de sus propias decisiones. Sólo soy un aficionado que comparte sus opiniones.