Radian Group $RDN es una compañía de seguros hipotecarios con un conjunto de servicios hipotecarios, subprime e inmobiliarios. La empresa me llamó la atención a primera vista, lo que me llevó a examinar más de cerca su negocio. $RDN mantiene un rendimiento constante, paga un dividendo bastante decente, realiza regularmente recompras de acciones y, además, mantiene una baja relación P/E y un alto rendimiento del capital.

Radian Group $RDN es una compañía de seguros hipotecarios de alta calidad en Estados Unidos.

Una mejor suscripción de hipotecas, un mercado inmobiliario fuerte y un cambio fundamental en las estrategias de mitigación de riesgos han hecho que el sector de los seguros hipotecarios sea mucho más fuerte que cuando se marchitó durante la Gran Recesión. Radian ofrece la oportunidad de poseer una empresa capaz de producir casi un 20% de ROE (rendimiento de los fondos propios), justo en torno al valor contable por acción. $RDN es una empresa hipotecaria sólidamente rentable y ha vuelto a crecer con fuerza en 2021.

- La diversificación del riesgo es un gran cambio en el sector desde la crisis financiera y proporciona una protección sustancial contra una recesión importante.

Lastasas de vacantes de viviendas unifamiliares son las más bajas de los últimos 60 años, por lo que existe una escasez fundamental de oferta en comparación con la formación de hogares. Las normas de concesión de préstamos hipotecarios son mucho más conservadoras que durante la crisis financiera, y muchos propietarios tienen un importante patrimonio en sus casas, lo que les permite venderlas en lugar de impagarlas si no pueden pagarlas. Teniendo en cuenta estos aspectos positivos, el aumento de los tipos hipotecarios está provocando definitivamente una desaceleración de la vivienda. Los vendedores tienen que bajar los precios más a menudo y las guerras de ofertas son menos frecuentes. Los aumentos de precios que hemos visto en los últimos años no son saludables porque la asequibilidad nunca ha sido tan baja, tanto para el alquiler como para la propiedad de la vivienda.

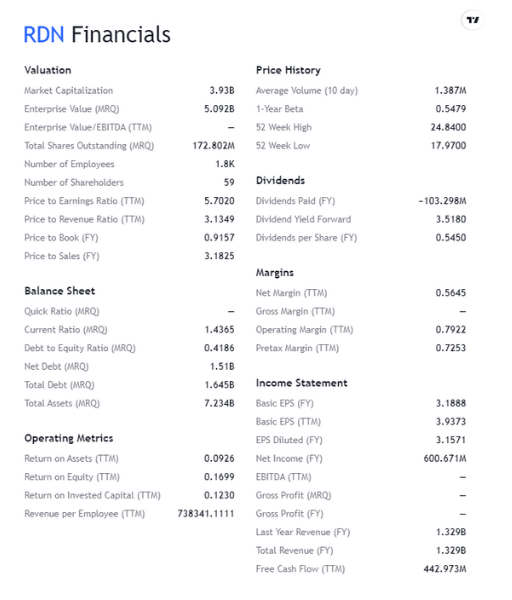

Veamos los números de $RDN

- En los últimos cuatro años, Radian ha obtenido una media de 568 millones de dólares de ingresos netos frente a una capitalización de mercado actual de menos de 4.000 millones de dólares.

Su creciente cartera de sueldos de seguros genera ingresos constantes y recurrentes, especialmente con menos refinanciación, lo que aumenta la persistencia de la cartera. La presión de los precios ha sido un problema para el sector en el último año, pero la incertidumbre macroeconómica podría significar que esa tendencia empieza a invertirse un poco.

Los impagos y la morosidad han ido disminuyendo desde el punto álgido de la pandemia y, a finales del segundo trimestre, son sólo 21.861, por debajo de los 40.464 del mismo periodo del año pasado y de los 25.510 del primer trimestre. La tasa de impago ha bajado al 2,2%, desde el 4% del año pasado y el 2,6% del último trimestre.

Sin embargo, la empresa cuenta con importantes reservas para cubrirlos y está generando fuertes beneficios, lo que deja mucho margen para degradar los préstamos anteriores antes de que cause algún problema importante. Losingresos antes de impuestos fueron de 764,8 millones de dólares el año pasado y de 479,4 millones de dólares en 2020, cuando el mundo se ''cerró'' a través de la covida, por lo que haría falta una recesión inmobiliaria bastante épica para que realmente se generaran pérdidas dadas las sólidas y constantes ganancias de la empresa.

Los resultados actuales de la empresa

- Radian informó de un segundo trimestre muy fuerte a principios de agosto, lo que se tradujo en unos ingresos netos de 201,2 millones de dólares, por encima de los 181,1 y 155,2 millones de dólares del primer y segundo trimestre de 2021, respectivamente.

- Elbeneficio neto de explotación ajustado (diluido) por acción fue de 1,36 dólares, frente a los 1,17 dólares del segundo trimestre y los 0,75 dólares del mismo periodo del año anterior.

- Larentabilidad operativa neta ajustada de Radiansobre los fondos propios aumentó hasta el 23,6%, frente al 19,9% del primer trimestre y el 13,6% del segundo trimestre de 2021.

- La empresa finalizó el trimestre con una liquidez del holding de 772,5 millones de dólares y una cartera de inversiones de 5.900 millones de dólares.

Mientras que la mayoría de los valores financieros mostraron un descenso sustancial del valor contable por acción debido a las pérdidas AOCI (que se contabilizan como elementos especiales) resultantes de la subida de los tipos, el valor contable por acción de Radian se mantuvo relativamente estable y terminó el trimestre en 23,63 dólares, un poco menos que los 23,75 dólares del primer trimestre. En realidad, AOCI disminuyó secuencialmente en 1,98 dólares, pero el aumento de las recompras de acciones con un descuento sobre el valor contable por acción protegió el valor contable por acción.

Los seguros primarios en vigor ascendieron a 254.200 millones de dólares, frente a los 249.000 millones del primer trimestre y los 237.300 millones del segundo trimestre de 2021, lo que supone un aumento del 12,6% interanual. El aumento de los tipos de interés de las hipotecas ha provocado a su vez una mayor persistencia de los tipos de interés de las hipotecas, ya que existen menos opciones de refinanciación.

¿Cuál es la gestión de la empresa?

Asignación de capital y recompra de acciones 👇

La dirección de Radian toma decisiones inteligentes de asignación de capital mediante la recompra de acciones. Durante el segundo trimestre, la empresa recompró 9,1 millones de acciones con un coste total de 183,8 millones de dólares, incluidas las comisiones. Además, en julio de 2022, Radian recompró otros 4,8 millones de acciones ordinarias a un coste total de aproximadamente 97,5 millones de dólares, incluidas las comisiones. De abril a julio, Radian recompró un asombroso 7,9% de sus acciones ordinarias a precios muy atractivos y crecientes. Se espera que la empresa continúe con las recompras hasta el resto de 2022, ya que dispone de algo menos de 100 millones de dólares y las acciones aún parecen baratas.

Dividendo 👇

Radian paga un dividendo trimestral con una rentabilidad muy saludable del 3,58% a un precio reciente de 23 dólares por acción, y no ha dejado de pagar desde 2013, cuando la empresa se recuperó tras tiempos difíciles.

Fuente.

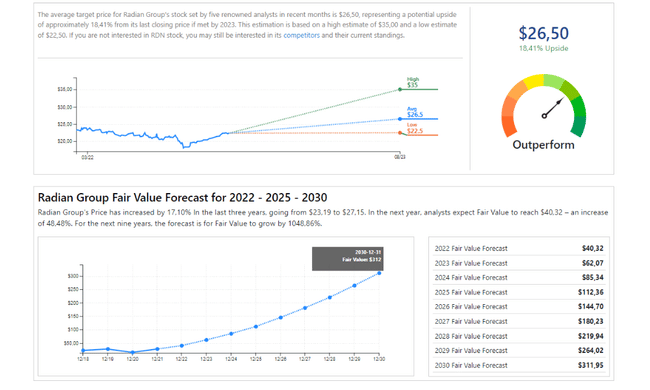

Si echamos un vistazo a las predicciones de los analistas, nos encontramos con una cantidad realmente grande de predicciones alcistas. Aunque este año no parece tan atractivo, con un posible crecimiento hasta los 26-35 dólares por acción, de cara a 2030, los expertos ya ven cifras mucho más atractivas (algunos ven hasta 300 dólares por acción). De hecho, esto nos indica que los analistas esperan un crecimiento de más del 1000% para 2030.

Visión final de la empresa 👇

Está claro que el futuro macroeconómico es incierto. Así que los precios están empezando a subir para reflejar el mayor riesgo que existe a medida que la recesión y la inflación hacen mella. Los tipos más altos permiten a las aseguradoras, incluida Radian, invertir sus primas a tipos más altos, generando mayores ingresos netos de inversión. Las prudentes y oportunas recompras de acciones de Radian han impulsado su valor contable por acción a pesar de los descensos en AOCI. Estos descensos de AOCI deberían revertirse en el tercer trimestre, dada la caída bastante drástica de los tipos del Tesoro a 10 años, lo que, junto con las recompras de julio y los beneficios retenidos, debería proporcionar un buen aumento del valor contable por acción. Con un ligero descuento sobre el valor contable, el ROE de casi el 20%, el dividendo del 3,58% y la recompra de acciones hacen de Radian una opción atractiva en este sector. Creo que la acción puede alcanzar cómodamente los 30 dólares por acción previstos para este año, a medida que se alejan los temores de una gran recesión inmobiliaria. Para ser claros, la desaceleración de la vivienda sigue siendo ''saludable'', pero hay una gran diferencia entre eso y la caída que vimos en 2008, y Radian todavía puede prosperar con las presiones a las que se enfrenta la economía.

Tenga en cuenta que esto no es un asesoramiento financiero. Toda inversión debe pasar por un análisis exhaustivo.