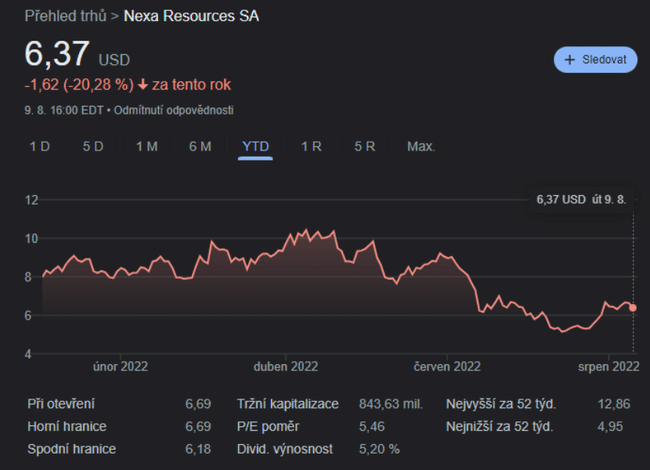

Con una capitalización de mercado de poco menos de 850 millones de dólares, Nexa Resources $NEXA puede ser una empresa desconocida para la mayoría de ustedes. En este artículo, me gustaría presentártela y echar un vistazo al futuro de esta empresa infravalorada que puede estar en una gran posición para invertir ahora mismo. Según varios analistas, la empresa tiene un potencial de crecimiento por delante, impulsado por la necesidad mundial de materias primas que van desde el zinc, el plomo y el oro, entre otras, y el lanzamiento de otra mina.

Nexa Resources $NEXA

Nexa Resources opera como empresa minera. La empresa produce, refina, procesa y vende zinc, cobre, plata, plomo, oro y ácido sulfúrico. Nexa Resources presta servicios a las industrias química, petroquímica, del caucho, de la pasta de papel, metalúrgica, minera y agrícola, entre otras, en Brasil. Sin embargo, la empresa tiene sus raíces en Luxemburgo.

¿Por qué la empresa parece atractiva?

- Nexa Resources explota minas de zinc en América del Sur y una nueva mina brasileña está actualmente en fase de plena producción.

- Las acciones cotizan a sólo 2,5 veces los beneficios anuales del primer semestre.

- El ratio de endeudamiento ya es relativamente bajo, 1,33, pero se reducirá rápidamente debido a la combinación de la disminución de la deuda neta y el aumento del EBITDA.

- Existe cierta integración vertical, ya que Nexa también explota fundiciones de zinc, lo que elimina el intermediario en algunos casos y mejora los márgenes.

Esos son un par de puntos clave...

Introducción

¿Por qué caen las acciones de la empresa?

Puede resultar bastante sorprendente para algunos que la empresa esté perdiendo terreno, ya que se dedica a la minería y a la producción de materias primas que han estado ganando este año mirando los precios. Esto es sorprendente dado que el precio del zinc ha subido más de un 50% y sigue siendo actualmente alrededor de un 20-25% más alto que en febrero de 2021. Además, Nexa acaba de terminar la construcción de una nueva mina, lo que significa que el capex (gasto de capital) se reducirá un poco mientras que la nueva mina se sumará al flujo de caja operativo. Si el precio del zinc se mantiene en este nivel, Nexa Resources será una verdadera vaca lechera.

La primera mitad del año fue fuerte debido al alto precio del zinc

Nexa es un productor de zinc relativamente grande. Una característica importante de Nexa es que la empresa también es propietaria de fundiciones de zinc y alrededor del 50% de las fundiciones proceden de sus propias minas, mientras que la otra mitad fue suministrada por terceros.

La producción del primer semestre:

- 300 millones de libras de zinc, cobre (más de 35 millones de libras), plomo (unos 60 millones de libras), plata (4,8 millones de onzas) y oro (13.200 onzas).

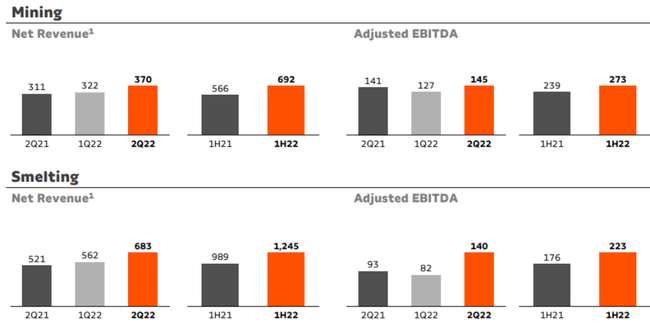

No debemos considerar a Nexus "sólo" como una empresa minera, porque la contribución del EBITDA del segmento de fundición no es ciertamente despreciable: de hecho, el 45% del EBITDA se generó en la división de fundición en el primer semestre de este año, como puede verse a continuación.

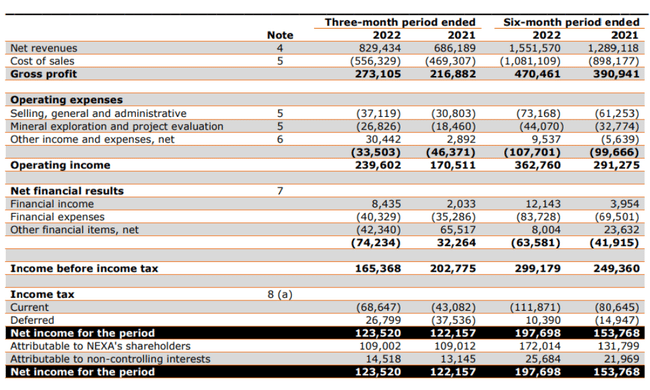

- En el primer semestre del año, Nexa registró unos ingresos totales de 1.550 millones de dólares, con un beneficio bruto de algo más de 470 millones.

- Como habrán observado, incluso durante los seis primeros meses del año pasado, el beneficio bruto se mantuvo relativamente fuerte, gracias a las operaciones de fundición, que constituyen una sólida columna vertebral para el conjunto de la empresa.

El beneficio total de explotación aumentó a 363 millones de dólares a pesar de un fuerte aumento de los gastos de exploración, ya que Nexa sigue explorando nuevos proyectos o minas existentes, tanto en perforaciones de relleno como en la ampliación de recursos.

- El beneficio neto fue de 198 millones de dólares.

- BPA de 1,3 dólares en el primer semestre. Así que, sobre una base anualizada, Nexa está cotizando a unas 2,5 veces los beneficios.

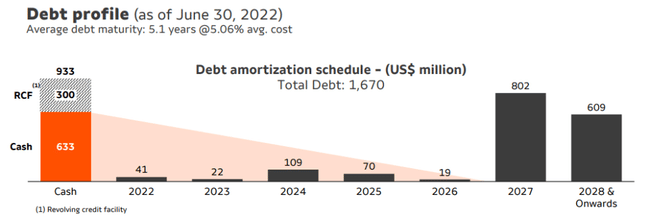

Dado que Nexa tiene más de 1.000 millones de dólares de deuda neta, el flujo de caja también es muy importante. La empresa informó de un flujo de caja operativo de 289 millones de dólares en la primera mitad del año, pero eso incluye casi 180 millones de dólares en partidas relacionadas con el capital circulante y excluye 63 millones de dólares en intereses y pagos de arrendamientos, así como unos 102 millones de dólares en impuestos adeudados (frente a sólo 79 millones de dólares en impuestos pagados). Esto significa que el flujo de caja operativo ajustado en el primer semestre fue de aproximadamente 305 millones de dólares.

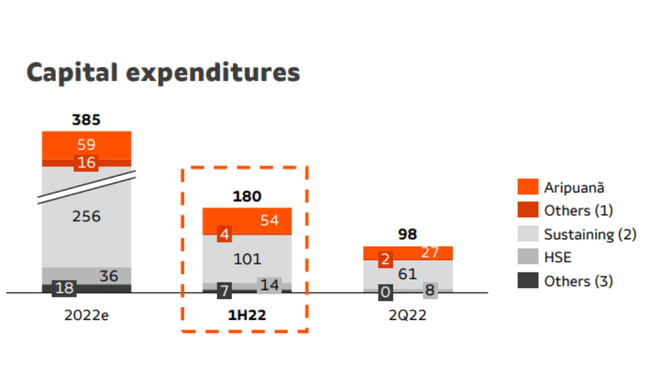

El capital total fue de 182 millones de dólares, lo que dio lugar a un flujo de caja libre de 123 millones de dólares, e incluso si se resta el ingreso neto de 26 millones de dólares atribuible a las participaciones no controladoras, el flujo de caja libre de Nexa en el primer semestre fue muy fuerte, de aproximadamente 97 millones de dólares.

La presentación corporativa ofrece un desglose más detallado y en ella vemos que unos 58 millones de dólares del capex se destinaron a Aripuana (nueva mina) y a otras iniciativas de crecimiento. También vemos que las inversiones sostenibles para todo el año serán de unos 315 millones de dólares (385 millones menos Aripuana y otras inversiones).

El balance debería ser más seguro ahora con la finalización de la nueva mina 👇

PUNTO IMPORTANTE:

Aunque el precio del zinc sigue siendo volátil, Nexa tiene un as en la manga. La construcción de la mina de zinc de Aripuana, en Brasil, está casi terminada y el proyecto dejará de ser una salida de efectivo para convertirse en una contribución neta de efectivo en los próximos trimestres, a medida que la producción se eleve a la capacidad nominal.

- Este aumento llevará algún tiempo. Sin embargo, Nexa espera que Aripuana esté operando al 30-40% de su capacidad a finales del tercer trimestre y al 70-80% de su capacidad a finales de este año, antes de pasar al 100% en la primera mitad del próximo año.

- Aripuana producirá más de 150 millones de libras de zinc, más de 50 millones de libras de plomo, 9 millones de libras de cobre, 14.500 onzas de oro y 1,8 millones de onzas de plata anualmente durante los 11 años de vida inicial de la mina. Y aunque ha habido algunos sobrecostes que han elevado el capital total a 625 millones de dólares, la mina ya está lista para su apertura y tendrá un rendimiento superior a la media en el actual entorno de precios.

- La contribución de la nueva mina de Aripuana a partir del próximo año también significa que los niveles de deuda neta y apalancamiento de Nexa mejorarán drásticamente.

No hay prisa en el endeudamiento, ya que la mayor parte de la deuda se compone de dos bonos a los que aún les faltan unos 5 años para su vencimiento. Como se puede ver a continuación, prácticamente no hay deuda que venza antes de 2027.

- Mientras tanto, el flujo de caja libre entrante reforzará aún más la posición de tesorería (y reducirá la deuda neta), mientras que la mina de Aripuana también empezará a contribuir al EBITDA, lo que significa que el ratio de deuda mejorará desde ambos lados de la ecuación: menor deuda neta y aumento del EBITDA.

Los analistas son alcistas con las acciones de $NEXA

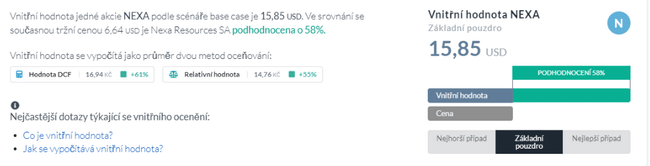

Al precio actual de 6,37 dólares por acción, la mayoría de los analistas recomiendan mantener la acción.

Además, las acciones de NEXA están significativamente infravaloradas según el cálculo de NEXA Inside Valuation and Fundamental Analysis - Nexa Resources SA - Alpha Spread y tienen un alto potencial alcista por delante.

Conclusión

Puede que Nexa no parezca tan interesante a primera vista, pero si se examina con más detenimiento, se verá que se trata de una empresa que está a punto de poner en marcha una nueva mina que ayudará a la empresa a crecer al tiempo que contribuirá a la futura reducción de la deuda. El precio de las materias primas puede ser errático en el futuro, pero a pesar de la posibilidad de volatilidad, veo potencial en ellas, ya que simplemente no se puede prescindir de las materias primas (son y serán necesarias en muchos sectores). Sobre la base de los resultados del segundo trimestre, Nexa es barata incluso si utilizamos un precio del zinc un 15-20% inferior al precio del zinc realizado en el segundo trimestre. Y eso aún excluye la contribución de la nueva mina de Aripuana que se está poniendo en marcha. Nexa parece no tener prisa por desplegar el flujo de caja entrante, ya que la dirección confirmó en la conferencia telefónica que está "estudiando proyectos similares a Aripuana" mientras trabaja en algunos de los otros proyectos de su cartera. Nexa organizará un Día del Inversor en Nueva York en octubre y probablemente veremos un plan plurianual que nos dirá mucho más sobre los próximos pasos de la empresa.

- ¿Qué le parece la empresa?

- ¿Estás intrigado?

Tenga en cuenta que esto no es un negocio de asesoramiento financiero. Toda inversión debe pasar por un análisis exhaustivo.