Todos hemos estado esperando esto. Pero aún existía la posibilidad de que se diluyera de alguna manera. Desgraciadamente. La recesión está aquí (bueno, lo está en Estados Unidos, que es el mercado que probablemente más nos interesa). Diez de las últimas diez veces que la economía estadounidense se ha contraído en dos trimestres consecutivos, la economía estadounidense ha sido declarada en recesión. Y es poco probable que esta vez sea una excepción.

Todos conocemos la definición. Pero no, dos descensos consecutivos del PIB no significan necesariamente que estemos oficialmente en recesión. La recesión la decide un comité independiente de la Oficina Nacional de Investigación Económica (NBER), que la define como:

Un descenso significativo de la actividad económica que se extiende por toda la economía, dura más de unos meses y suele ser evidente en el PIB real, la renta real, el empleo, la producción industrial y las ventas al por mayor y al por menor.

Esperar al NBER es innecesario porque suelen esperar más de seis meses desde el inicio de una recesión para hacer un anuncio. Por último, por si no fuera suficientemente complicado, está la óptica política de un país en recesión cuando se acercan las elecciones de mitad de mandato y la Casa Blanca hará todo lo posible para no clasificar la actual desaceleración como recesión. Al menos eso es lo que dicen los comentaristas políticos de Estados Unidos.

¿Cuál será la situación actual? Es difícil de decir. Pero podemos fijarnos en situaciones históricas análogas. Empecemos en positivo 🍏

Aspectos positivos

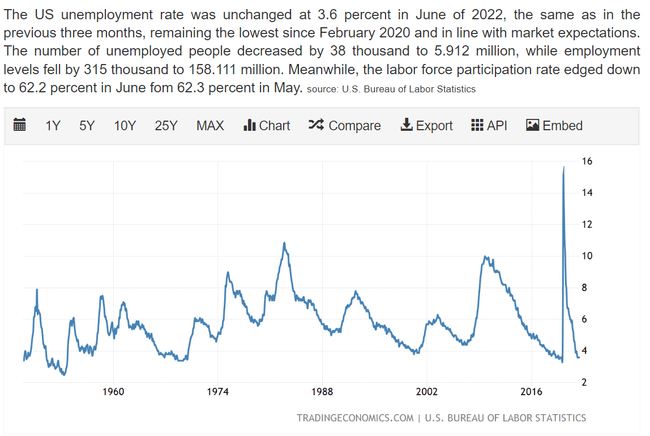

Normalmente, los periodos de recesión se asocian a un aumento de los despidos y del desempleo. Sin embargo, afortunadamente, el desempleo en Estados Unidos es ahora el más bajo que ha habido en mucho tiempo.

El 98% de los puestos de trabajo que se perdieron a causa de la pandemia se han recuperado, y la economía estadounidense ha creado la impresionante cifra de 2,2 millones de empleos desde enero. Ha sido tan bueno que ahora hay dos ofertas de trabajo por cada desempleado en Estados Unidos.

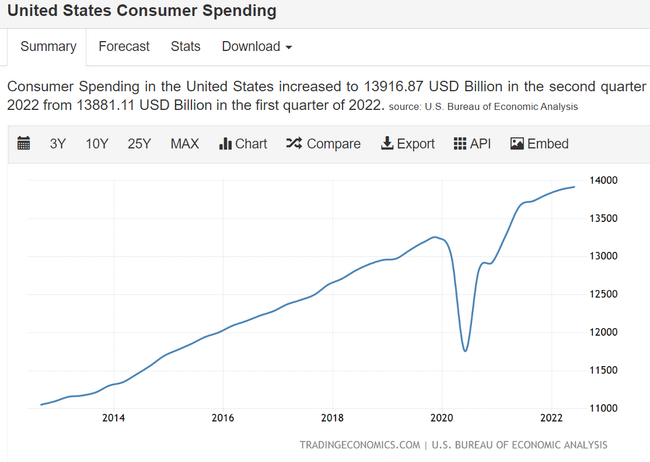

La gente tampoco está preocupada. Según la encuesta, casi el 80% de los encuestados no están preocupados por perder su empleo. Tras la baja tasa de desempleo, también se produjo un aumento del 1,1% en el gasto de los consumidores en junio . Es una buena noticia porque el gasto de los consumidores constituye la mayor parte de la economía estadounidense.

Según un reciente informe publicado por American Express, en el segundo trimestre del año fiscal 22 se produjo un enorme aumento del gasto en viajes y entretenimiento. Existe el argumento de que el aumento del gasto se debe a la creciente inflación, pero hay pocas posibilidades de que podamos salir de nuestra situación actual sólo gastando más.

También escribí sobre esta espiral aquí recientemente. De hecho, es posible que la gente gaste más precisamente POR la inflación. Es decir, exactamente lo contrario de lo que dice el libro de texto. Pero la culpa es de la inflación. Es posible que, en teoría, la gente tenga miedo de perder su dinero, por lo que quiere gastarlo mientras tenga valor. Pero como esto ya lleva bastante tiempo, no se puede suponer que este sentimiento aún se esté poniendo al día.

Más en el artículo: ¿Qué tipo de inflación es peor? ¿Y estamos actualmente atrapados en una espiral inflacionista que estamos empeorando nosotros mismos?

Problemas

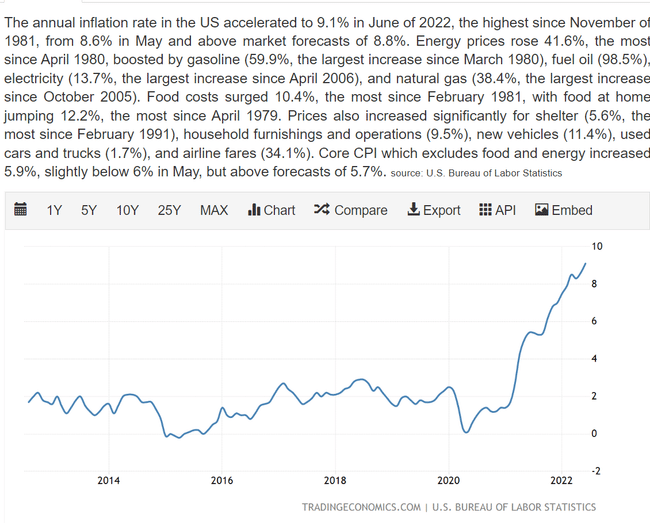

Inflación y subida de los tipos de interésLa inflación se ha

disparado hasta el 9,1%, la más alta desde 1981. Aunque hay muchas teorías sobre el motivo de la inflación galopante, no es de extrañar que muchos hogares estadounidenses carezcan de efectivo. La consecuencia es que los estadounidenses sólo han ahorrado el 5,4% de sus ingresos personales, lo que supone un significativo descenso interanual desde el 12,4%.

Para combatir el aumento de la inflación, la Reserva Federal está aplicando subidas masivas de los tipos de interés que encarecerán los préstamos. Los tipos de interés han pasado de casi cero al 2,5% en sólo cuatro meses. Se trata del endurecimiento más rápido de la política monetaria en mucho tiempo. Es comprensible que esto conduzca a una economía más lenta, a un menor crecimiento de las empresas, etc.

Sentimiento del consumidorAunque

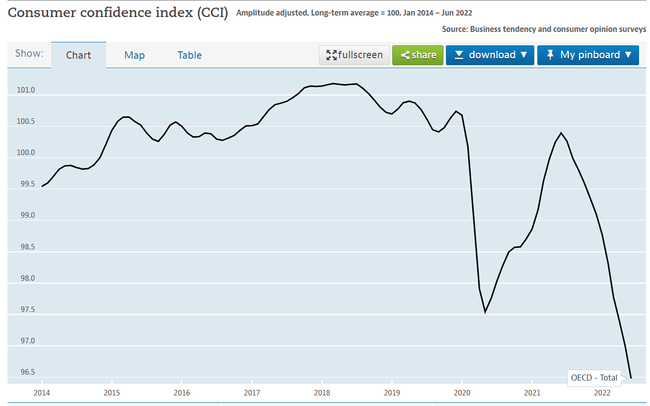

los consumidores están gastando más, el sentimiento general ha disminuido. La confianza del consumidor en Estados Unidos es ahora la más baja desde febrero del siglo XXI. La mayor parte puede atribuirse a la inflación. Al fin y al cabo, el aumento de la inflación es algo que se manifiesta en nuestras compras cotidianas, como la gasolina y los alimentos, y casi todo el mundo está sintiendo su embestida.

Sencillamente, un CCI más bajo = un estado de ánimo más pesimista de la gente.

El debilitamiento del sentimiento hace que los consumidores recorten el gasto discrecional justo cuando la economía lucha por tomar impulso. Esto puede llevar a una profecía autocumplida en la que si un número suficiente de personas cree que la economía va a entrar en recesión, tomará medidas que reflejen esta idea, como reducir el gasto, viajar menos, etc., lo que llevará a una recesión real.

Tarde o temprano, las empresas empezarán a despedir gente porque el aumento de los tipos obligará a aplicar políticas conservadoras y la caída del sentimiento de los consumidores reducirá la demanda. Esto se puede ver en los pobres resultados trimestrales. Esto nos lleva a preguntarnos cómo se ha comportado el mercado de valores en general durante la recesión y cuál es la forma óptima de invertir el dinero.

Recesiones anteriores

Aunque las recesiones tienen una reputación aterradora, desde 1945, las recesiones han durado una media de 11 meses con un descenso medio del PIB del 2,3%. En los últimos 70 años, ninguna recesión ha durado más de 18 meses.

En los últimos 13 años, las recesiones han hecho que el mercado pierda valor sólo la mitad de las veces, y de media se saldría de ellas con una rentabilidad total del 1,7%. Esto significa que, hubiera o no recesión, invertir en la bolsa seguía siendo una de las mejores apuestas disponibles.

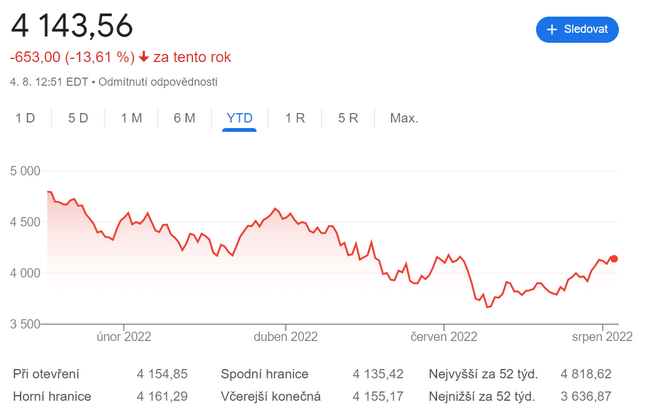

Pero el hecho de que el rendimiento medio durante la recesión haya sido positivo no significa que el mercado no haya sufrido una brutal caída que ha jugado con los nervios de los inversores. De media, el índice S&P 500 bajó casi un 30% durante estas recesiones.

El máximo descenso se produjo en 2007-09 con un -57%. Imagine que más de la mitad de su cartera pierde valor. Ewww, hombre. En la situación actual, el S&P 500 ha bajado un 14% y el QQQ un 21%. Puede haber algo más de dolor antes de llegar al fondo. Por otro lado, los analistas han adoptado cada vez más la opinión contraria en las últimas semanas. Es decir, que ya hemos encontrado el fondo.

Incluso para aquellos con nervios de acero, sería difícil no entrar en pánico y vender. Pero digamos que te aguantaste. ¿Y entonces qué? ¿Qué pasó después de las recesiones?

¿Qué pasó después de la recesión?

Después de la recesión, habrías obtenido beneficios el 85% de las veces en sólo un año. Y después de tres años, ¡estaría en verde el 100% del tiempo! Pero, por supuesto, no digo que eso sea necesariamente una garantía...

La razón es simple: una recesión es un momento de poca esperanza y perspectivas sombrías, pero una vez que los inversores empiezan a escuchar noticias de la reapertura de la economía y el crecimiento de las empresas, el optimismo por sí solo es suficiente para que el mercado se dispare. Puede que la economía siga siendo floja tras la recesión, pero el mercado bursátil puede seguir subiendo en previsión de una relativa mejora.

Esto demuestra lo importante que es seguir siendo un inversor. Mantengan la calma amigos :)

Si te gustan mis artículos y posts, no dudes en seguirme. Gracias. 🔥

Descargo de responsabilidad: Esto no es en ningún caso una recomendación de inversión. Esto es puramente mi resumen y análisis basado en datos de internet y algunos otros análisis. Invertir en los mercados financieros es arriesgado y cada uno debe invertir en función de sus propias decisiones. Sólo soy un aficionado que comparte sus opiniones.