Superar la inflación a tasas normales no es tan difícil. La inversión le protegerá maravillosamente. Pero superar la inflación actual es extremadamente difícil. Así que un inversor a largo plazo probablemente tendrá que contentarse con mitigar sus efectos. Las acciones de dividendos suelen ser un arma poderosa en estas situaciones. Sin embargo, para una inflación tan elevada tenemos que elegir calibres más pesados, que no siempre son tan extremadamente estables como sus compañeros. Pero estos tres podrían ser un compromiso razonable.

No todas las acciones de dividendos son iguales. Dado que el rendimiento es simplemente una función del pago en relación con el precio de la acción, puede ser que una empresa en dificultades cuyo precio de la acción está cayendo no sea más que una trampa de rendimiento. En otras palabras, las empresas de alto rendimiento suelen requerir un análisis adicional.

La buena noticia es que hay una serie de valores de dividendos extremadamente seguros con rendimientos muy elevados (generalmente, el término se utiliza para los valores que rinden un 7% o más) que pueden ayudar a llenar las carteras de los inversores en un periodo de incertidumbre sin precedentes.

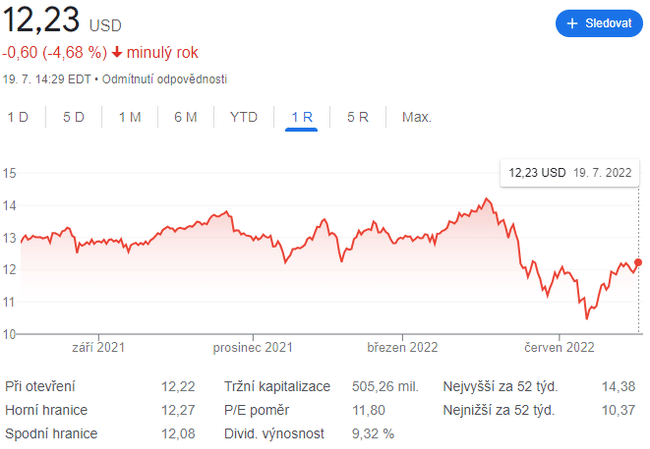

AGNC Investment Corp.

Incondicionales en listas similares. Mortgage Investment Trust(REIT) AGNC Investment Corp $AGNC. AGNC tiene el mayor rendimiento de los tres y ha ofrecido rendimientos de dos dígitos en 12 de los últimos 13 años.

Aunque los productos que compra la AGNC pueden ser algo complicados, su modelo de funcionamiento es bastante sencillo. Es una empresa que trata de pedir dinero prestado al menor tipo de interés posible a corto plazo y utiliza ese capital para comprar activos de mayor rendimiento a largo plazo, como los valores respaldados por hipotecas(MBS).

Lo que hace que el sector de los REIT hipotecarios sea tan atractivo desde el punto de vista de la inversión es que rara vez hay sorpresas. Si sigue de cerca la curva de rendimiento de los tipos de interés y la política monetaria de la Reserva Federal, suele tener una buena idea de si la AGNC y sus homólogos se enfrentan a un entorno favorable o desfavorable.

La situación actual de los REITs hipotecarios probablemente no podría ser peor. La curva de tipos de interés se ha aplanado o invertido para algunos vencimientos y la Fed está subiendo agresivamente los tipos de interés en un esfuerzo por reducir una inflación históricamente alta. Lo interesante de los REITs hipotecarios, sin embargo, es que a menudo representan una compra ideal cuando las cosas parecen más sombrías.

Por ejemplo, aunque el rápido aumento de los tipos de interés incrementará los costes de los préstamos a corto plazo, los tipos más altos deberían tener un impacto notablemente positivo en los rendimientos de los MBS a lo largo del tiempo. Para la AGNC, otro factor a tener en cuenta es que 66.900 millones de dólares de sus 68.600 millones de dólares en activos son activos de agencias. Los valores "de agencia" están respaldados por el gobierno federal en el improbable caso de impago. Esta protección adicional permite a la AGNC contar con un apalancamiento que aumenta su potencial de ganancias.

PennantPark Floating Rate Capital

Si busca algo que esté fuera del radar para la mayoría de los inversores en ingresos, la empresa de desarrollo empresarial (BDC) PennantPark Floating Rate Capital $PFLT es la otra acción de dividendos relativamente segura con un rendimiento ultra alto. PennantPark ofrece una buena rentabilidad del 9,5% y ha pagado un dividendo mensual de 0,095 dólares durante más de siete años.

Como BDC, PennantPark invierte sobre todo en deuda garantizada de empresas de tamaño medio con primer gravamen. En términos sencillos, esto significa que PennantPark compra la deuda que es la primera en ser rescatada si la empresa se declara en quiebra.

Añadamos que una "empresa mediana" suele ser una empresa que cotiza en bolsa con una capitalización de mercado inferior a 2.000 millones de dólares. Dado que las empresas de pequeña capitalización bursátil pueden no estar probadas en el tiempo, su acceso a los mercados de crédito suele ser limitado. Esto es lo que ha permitido a PennantPark alcanzar una jugosa rentabilidad media del 7,5% sobre las inversiones en deuda a 31 de marzo de 2022.

Lo que hace que PennantPark Floating Rate Capital sea tan atractivo es la composición de sus inversiones en deuda. A finales de marzo, el 100% de su cartera de deuda de 1.030 millones de dólares consistía en deuda a tipo variable. Dado que el banco central del país no tiene más remedio que subir rápidamente los tipos de interés para combatir una inflación históricamente alta, la cartera de inversiones en deuda de PennantPark se ha convertido en una auténtica mina de oro. Cada aumento de los tipos de interés incrementa el valor de los préstamos garantizados de PennantPark y aumenta sus ganancias.

Sin embargo, es interesante que el enfoque en las empresas del mercado medio no haya comprometido la calidad de la deuda que PennantPark tiene en su cartera de inversiones. En otras palabras, PennantPark está perfectamente posicionado para aprovechar el entorno inflacionario.

Grupo Altria.

La tercera acción de dividendos seguros con una rentabilidad muy alta para poner en el punto de mira es el gigante del tabaco Altria Group $MO. Altria cuenta actualmente con una rentabilidad del 8,65% y es una de las empresas cotizadas más rentables del último medio siglo.

En un sentido, las acciones de tabaco como Altria son ahora una cáscara de lo que fueron. Una mejor comprensión de los efectos negativos a largo plazo del consumo de productos del tabaco ha tenido un impacto en las tasas de tabaquismo de los adultos estadounidenses durante más de 50 años. Por si fuera poco, Altria recibió una gran puñalada por la espalda en junio de 2022, cuando la Administración de Alimentos y Medicamentos de Estados Unidos prohibió la venta del vape de la marca Juul. Los productos Juul podrán permanecer en los estantes de las tiendas durante el proceso de apelación. Altria adquirió una participación del 35% en Juul en diciembre de 2018.

Sin embargo, a pesar de estas circunstancias adversas, el Grupo Altria sigue siendo una empresa sólida como una roca. Para empezar, los productos del tabaco contienen nicotina y la nicotina es una sustancia química adictiva. Incluso con el persistente descenso de los volúmenes de cigarrillos, Altria tiene suficiente poder de fijación de precios brutal en sus productos de tabaco para mantener sus ventas y beneficios en la dirección correcta.

Además, Altria ha demostrado su voluntad de invertir en productos de vapeo y alternativas al tabaco. Si el valor de la inversión de la empresa en Juul cayera más del 90%, Altria tendría la oportunidad de asociarse con otras empresas de vapeo o desarrollar sus propias marcas de vapeo.

Además, Altria también ha adquirido una importante participación en el productor canadiense de cannabis con licencia Cronos Group. Se espera que la eventual legalización del cannabis en Estados Unidos permita a Cronos entrar en el mucho más lucrativo mercado estadounidense. Se espera que Altria ayude a Cronos con la comercialización y el desarrollo de productos si se produce dicha legalización federal.

Descargo de responsabilidad: Esto no es en ningún caso una recomendación de inversión. Esto es puramente mi resumen y análisis basado en datos de internet y varios otros análisis. Invertir en los mercados financieros es arriesgado y cada uno debe invertir en función de sus propias decisiones. Sólo soy un aficionado que comparte sus opiniones.