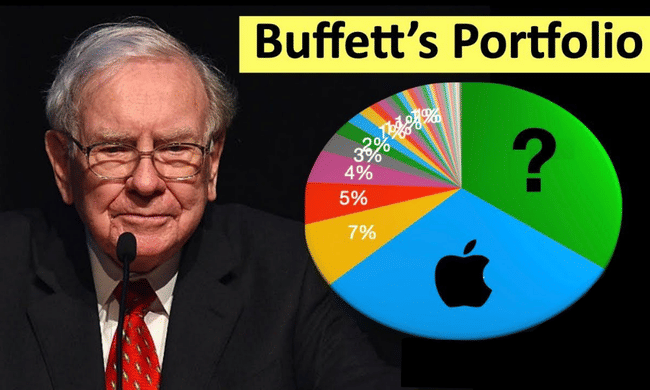

Pocos inversores tienen un historial tan impresionante como el presidente de Berkshire Hathaway, Warren Buffett. Desde que tomó el timón en 1965, ha creado aproximadamente 690.000 millones de dólares en valor para sus accionistas y ha logrado una rentabilidad total de las acciones de su empresa (Clase A) (BRK.A) de más del 3.600.000%. Aunque hay una serie de razones por las que el Oráculo de Omaha ha tenido éxito durante casi seis décadas, lo que realmente destaca es la concentración de su cartera. ¿Qué sectores y valores son la base de su cartera?

¿Cuántos sectores son óptimos para invertir? Obviamente, nos conformaremos con 4.

Aunque la empresa de Buffett tiene participaciones en más de cuatro docenas de valores, el 91% de la cartera de inversiones de Berkshire Hathaway, que asciende a 347.600 millones de dólares, incluidas las participaciones de New England Asset Management, está inmovilizada en los siguientes cuatro sectores a 1 de junio de 2022.

Tecnología de la información: 42,43% de los activos invertidos.

Dado que Warren Buffett nunca ha sido un gran fan de los valores tecnológicos, puede sorprenderle saber que más del 42% de los activos de Berkshire (147.300 millones de dólares) están invertidos colectivamente en cinco empresas de tecnología de la información. Por otro lado, la gran mayoría de esas inversiones (135.500 millones de dólares) pertenecen a Apple $AAPL.

Buffett considera desde hace tiempo que Apple es uno de los pilares de Berkshire Hathaway. Tiene una marca muy conocida, una base de clientes excepcionalmente fieles y ha confiado en su capacidad de innovación durante más de una década para obtener ventas y beneficios cada vez mayores.

Sin embargo, el futuro de Apple $AAPL está menos orientado a los productos y más a la suscripción. El consejero delegado Tim Cook está supervisando esta transición, que debería ayudar a reducir las fluctuaciones de ingresos asociadas a los ciclos de sustitución de productos cada pocos años. No está de más que los servicios de suscripción sean capaces de lograr márgenes de explotación significativamente más altos que los productos tradicionales, como los teléfonos inteligentes y los ordenadores portátiles.

Además de Apple, el otro gran actor tecnológico es la empresa de juegos Activision Blizzard $ATVI. Durante la reunión anual de accionistas de Berkshire Hathaway, Buffett dejó claro que la posición de Activision, que actualmente tiene un valor de 5.700 millones de dólares, es una oportunidad de arbitraje dada la oferta de Microsoft para comprar la empresa por 95 dólares por acción. No es frecuente que el Oráculo de Omaha y su equipo de inversión quieran ganar unos cuantos dólares en una operación, pero eso es exactamente lo que significa la posición de Berkshire en Activision.

Sector financiero: 25,86% de los activos invertidos.

Por el contrario, el sector financiero suele ser el ámbito favorito de Warren Buffett para colocar el dinero de su empresa. Berkshire Hathaway tiene actualmente 89.800 millones de dólares (casi el 26% de los activos invertidos) repartidos entre 14 valores financieros diferentes. Tenga en cuenta que esta cifra no incluye los fondos cotizados.

La mayor parte de las inversiones de Berkshire en acciones financieras están ligadas a Bank of America $BAC y American Express $AXP. Las dos empresas ocupan los puestos 2 y 5, respectivamente, por valor de mercado, con una inversión combinada de 63.000 millones de dólares en ambas compañías.

Hay más razones por las que Buffett ama las acciones bancarias como el $BAC. En primer lugar, los bancos son cíclicos y, por tanto, se beneficiarán de la expansión natural de la economía estadounidense a largo plazo. Bank of America es también el más sensible a los tipos de interés de todos los grandes bancos. A medida que la Reserva Federal lucha agresivamente contra la inflación y sube rápidamente los tipos de interés, ningún gran banco experimentará un mayor aumento de los ingresos netos por intereses en los próximos 12 meses que el BAC.

Por su parte, American Express es la segunda empresa más antigua de Berkshire Hathaway (29 años). Genera comisiones de los comercios al actuar como procesador, y es capaz de obtener ingresos por intereses y comisiones de sus titulares de tarjetas.

- Tanto Bank of America como American Express tienen también amplios programas de plusvalía. Una forma fácil de que una empresa rentable y de larga duración gane a Warren Buffett es pagar dividendos regulares y recomprar sus acciones ordinarias.

Productos básicos de consumo: 11,64% de los activos invertidos

El tercer sector más representado en la cartera de Berkshire Hathaway es el de productos básicos de consumo. Aunque Buffett y su equipo tienen algo más de 40.000 millones de dólares invertidos colectivamente en cinco empresas de consumo básico, la ponderación del 11,6% en este sector es la más baja en al menos 21 años.

- Sospecho que los tipos de interés históricamente bajos de los préstamos han animado a Buffett y a su equipo a ser un poco más agresivos en sus inversiones y a evitar los valores de bienes de consumo, generalmente flojos, de los últimos años.

Más del 60% de los 40.000 millones de dólares invertidos en el sector de bienes de consumo proceden de los 400 millones de acciones del gigante de las bebidas Coca-Cola $KO que posee la empresa de Buffett. Coca-Cola es la acción más antigua de Berkshire (34 años) y es poco probable que se venda o se reduzca pronto.

- Sólo con ver los millones de dólares en pagos de dividendos tendría sentido.

Los adivinos de Omaha siempre se han sentido atraídos por las empresas con marcas sólidas que pueden funcionar bien en prácticamente cualquier entorno económico. Coca-Cola tiene probablemente el mayor reconocimiento de marca de todos los bienes de consumo y opera en todos los países menos en tres (Cuba, Corea del Norte y Rusia, en este último caso por la invasión de Ucrania).

Coca-Cola también presume de una racha de 60 años de aumento de su dividendo base anual. Sobre la base del precio de compra de aproximadamente 3,25 dólares de las acciones de Coca-Cola y el pago anual básico de 1,76 dólares, la empresa de Buffett consigue un magnífico rendimiento del 54% sobre el coste cada año. Sólo eso es suficiente para mantener contentos a Buffett y a su equipo de inversión.

Energía: 10,99% de los activos invertidos

Por último, Warren Buffett aumentó su participación en valores energéticos desde poco más del 1% a finales de 2021 hasta casi el 11% cinco meses después. Berkshire sólo posee dos valores energéticos, pero tiene un total de 38.100 millones de dólares invertidos en el dúo.

El primero es la empresa integrada de petróleo y gas Chevron $CVX, que representa algo más de 28.000 millones de dólares de los activos invertidos por Berkshire Hathaway. El adivino de Omaha invirtió en Chevron durante el primer trimestre, lo que probablemente indica su expectativa de que los precios del petróleo y el gas seguirán siendo altos en el futuro inmediato. La invasión rusa de Ucrania, así como la falta de inversión nacional en petróleo y gas durante la pandemia, podrían dificultar un aumento significativo de la oferta de cualquiera de las dos materias primas a corto plazo.

Tampoco hay que olvidar el aspecto "integrado" de las operaciones de Chevron. En caso de que los precios del petróleo y el gas natural bajen, la empresa puede recurrir a sus operaciones de midstream (es decir, oleoductos de transporte y almacenamiento) o downstream (refinerías y plantas químicas) como cobertura.

También está Occidental Petroleum $OXY, que tiene una posición de aproximadamente 10.100 millones de dólares, basándose únicamente en los 143,2 millones de acciones que posee Berkshire Hathaway. Obsérvese que este valor no incluye los 10.000 millones de dólares en acciones preferentes de Occidental que la empresa de Buffett también posee, y que proporcionan unos ingresos anuales por dividendos de 800 millones de dólares. Al igual que Chevron, Occidental está bien posicionada para aprovechar los máximos de varios años del petróleo y el gas.

- En su opinión, ¿cuál es el número óptimo de participaciones sectoriales en la cartera?

- ¿Tiene un límite establecido?

- A la hora de seleccionar los valores, ¿se fija también en si ya tiene varias empresas de un determinado sector en su cartera?