Los últimos días y semanas no han sido fáciles al mirar mi cartera, pero como pude ver aquí en Bulios, afortunadamente no estoy solo. Hoy la situación es diferente. Es posible que la venta haya cesado. Había muchos descuentos que ver, que en el caso de una empresa de esta selección no pude resistir. Echemos un vistazo a 3 empresas de las que puedes sacar un buen beneficio comprando con descuento en el futuro.

1. Okta $OKTA

Okta está en el negocio de la ciberseguridad. La empresa ofrece una forma de garantizar que sólo los usuarios autorizados, ya sean empleados o clientes de la empresa, se conecten a la red.

Estos servicios ya eran necesarios antes del brote de COVID-19, pero cuando millones de personas empezaron a trabajar desde casa durante la pandemia, la necesidad de estas medidas de seguridad aumentó. Y sigue creciendo. Se prevé que los ingresos de Okta crezcan un 37% este año fiscal y casi un 34% el próximo. Aunque la empresa sigue perdiendo dinero, el crecimiento del próximo año debería reducir significativamente esa pérdida y debería obtener beneficios en un futuro próximo.

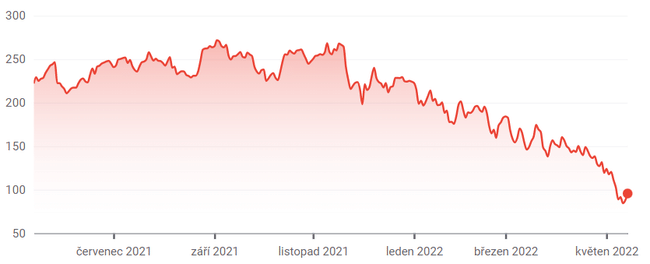

Aun así, este ritmo de progreso no ha impresionado a los inversores recientemente. La acción ha bajado un 66% desde noviembre y acaba de alcanzar un nuevo mínimo de 52 semanas este mes.

Sin embargo, la orientación de Okta para una amplia venta del sector tecnológico parece estar basada en una mala idea. Se supone que a medida que la pandemia de coronavirus disminuya, también lo hará la demanda de credenciales de acceso seguras. Lo que no será el caso. En todo caso, sigue creciendo. En el informe State of Fraud 2021 de Arkose Labs, la organización de prevención del fraude digital observó un aumento del 70% en los registros de cuentas nuevas falsas a principios del año pasado, y añadió que el llamado ''relleno de credenciales'' representaba el 29% de todos los ciberataques rastreados.

Por ello, Mordor Intelligence estima que el mercado de la gestión de la autenticación digital crecerá a una tasa media anual del 22% entre 2018 y 2026. Okta ya ha demostrado que es más que capaz de captar su parte justa de este crecimiento del mercado.

2. Amazon $AMZN

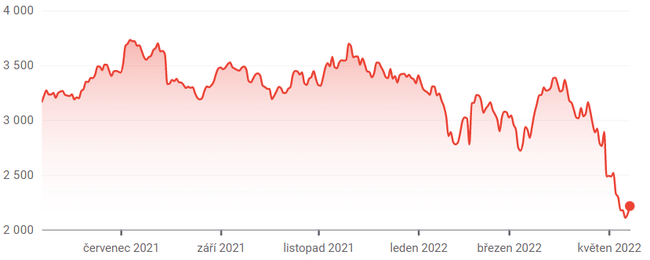

Si quiere probar que incluso los valores más populares del mercado son capaces a veces de caer en desgracia, no busque más allá de Amazon. Esta última cotiza con un descenso de casi el 35% desde el inicio.

El aumento de los costes de combustible, materiales y mano de obra puede ser francamente problemático para una empresa como Amazon, que a pesar de su tamaño maneja márgenes de beneficio mínimos. Y como explicó el director financiero Brian Olsavsky en la conferencia telefónica de Amazon para abordar los decepcionantes resultados del primer trimestre, "los costes de combustible son aproximadamente una vez y media más altos que hace un año". Combinado con el aumento interanual de la inflación salarial, estas presiones inflacionistas añadieron aproximadamente 2.000 millones de dólares de costes adicionales en comparación con el año pasado."

Para ponerlo en perspectiva, la empresa obtuvo un beneficio operativo de 3.700 millones de dólares en el trimestre, menos de la mitad que el año anterior a pesar de las mayores ventas. Además, el único negocio rentable de Amazon en el último trimestre fue su servicio en la nube, Amazon Web Services. Su negocio de venta en línea para el consumidor fue realmente deficitario en los tres meses que terminaron en marzo.

Entonces, ¿por qué entrar en la acción ahora? Porque es Amazon. Esto es lo que dijo el director general Andy Jassey en su informe del primer trimestre: "Hoy, cuando ya no perseguimos la capacidad física o de personal, nuestros equipos se centran en impulsar la productividad y la eficiencia de costes en toda nuestra red de cumplimiento de envíos".

3. Adobe $ADBE

Es posible que la mayoría de los inversores no se den cuenta de que hoy en día Adobe es mucho más que Photoshop y pdfs. Ofrece plataformas completas que ayudan a los clientes de nivel empresarial a crear y optimizar sitios web y campañas publicitarias en línea, y sí, también a crear fotos e imágenes digitales. La plataforma, denominada Experience Cloud, permite a sus clientes no sólo gestionar y promocionar sitios de comercio electrónico, sino también recoger y analizar datos sobre sus usuarios y el tráfico. Incluso puede ayudar a sus usuarios empresariales a cambiar el aspecto del sitio para adaptarlo a diferentes visitantes.

La segunda plataforma, Creative Cloud, es una herramienta de creación y mejora de imágenes digitales que puede hacer más con la fotografía de lo que la mayoría de la gente creía posible. No hay nada que se pueda comparar con ninguna de estas ofertas. Incluso en una economía difícil, los clientes no pueden renunciar al acceso a estas herramientas.

Estas plataformas tienden a alquilarse en lugar de venderse directamente, y están disponibles como aplicaciones basadas en la nube en lugar de software descargado. El resultado final es un nivel creciente de ingresos recurrentes. Sin embargo, el cambio en el modelo de negocio de la empresa no está limitando su crecimiento. Los analistas esperan que el crecimiento de los ingresos del 13% este año se acelere hasta casi el 15% el próximo, y que los beneficios crezcan de forma similar.

Dada esta progresión constante, la caída del 44% de la acción desde noviembre es una oportunidad para añadirla a un precio de ganga.

Personalmente, tengo acciones de Amazon y me alegro de que haya llegado esta bajada. Había una buena oportunidad para aumentar la posición a un precio de ganga. Y tú, ¿has comprado alguno de estos valores o al menos estás interesado en alguno de ellos? Voy a disfrutar en los comentarios 😄.

Descargo de responsabilidad: El autor del análisis original es James Brumley, esto no es una recomendación de inversión. No soy un inversor profesional.