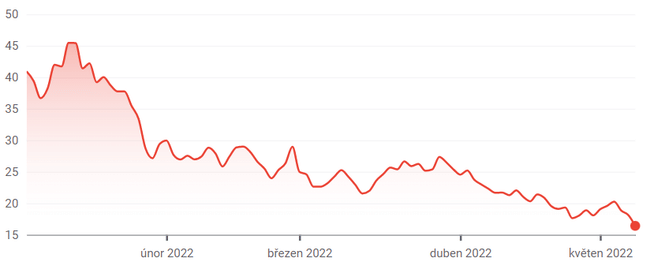

Tal y como esperábamos durante el fin de semana, eso es lo que está ocurriendo hoy. Los mercados están en fase de venta, lo que afecta en particular a las acciones de las empresas de coches eléctricos como Tesla, Rivian y también Lucid $LCID, en la que me centraré en este texto más detenidamente. Lucid está cotizando a un mínimo de un día del 9% hasta ahora. Esto continúa una tendencia de los últimos meses que podría no terminar. Entonces, ¿por qué deberías quitarle las manos de encima a esta acción?

Lucid Group publicó sus resultados del primer trimestreel 5 de mayo. En particular, la empresa sólo produjo y entregó 360 vehículos eléctricos en el primer trimestre. Sin embargo, Lucid sigue afirmando que entregará entre 12.000 y 14.000 coches este año.

Además, Lucid está subiendo los precios, a pesar de que sus sedanes Lucid Air están definitivamente en el extremo superior de la gama de sedanes EV de lujo que cuestan a partir de 150.000 dólares. Esto podría reducir aún más la demanda de sus coches.

Lucid se enfrenta a problemas logísticos y de cadena de suministro a nivel mundial que limitan su capacidad de producir vehículos eléctricos. Sin embargo, la empresa sigue diciendo que entregará entre 12.000 y 14.000 vehículos eléctricos para finales de 2022. El problema es que ninguna otra industria está facilitando sus problemas de chip, logística y envío. Amazon, por ejemplo, acaba de informar de una enorme pérdida de flujo de caja libre (FCF) de más de 29.000 millones de dólares en el primer trimestre, en gran parte debido a estos problemas.

A un precio de 16,5 dólares por acción y un valor de mercado de 27.500 millones de dólares a 9 de mayo, las acciones de Ludid parecen demasiado altas. Por ejemplo, los analistas prevén unas ventas de sólo 1.300 millones de dólares para este año y 3.390 millones para el próximo. Esto implica un múltiplo precio/ventas (P/S) de 23,3 veces las ventas de este año y 8,9 veces las del próximo.

El problema es la suposición de que Lucid entregará al menos 10.000 vehículos eléctricos este año. Por ejemplo, si multiplicamos 150.000 dólares por 10.000 VE, obtenemos 1.500 millones de dólares en ventas. El mercado parece asumir que sólo se entregarán 8.125 unidades (es decir, 1.300 millones de dólares/ 160.000 dólares=8.125 unidades). Incluso si reducimos los ingresos obtenidos a 150.000 dólares, la hipótesis de mercado aumenta a sólo 8.667 VE.

Lo que esto implica para los inversores de Lucid

Esto plantea la cuestión de la capacidad de la empresa para mantener sus entregas de 12 a 14 mil vehículos. De hecho, Adam Jonas, de Morgan Stanley, dice que es una cifra demasiado alta. Espera que este año se entreguen como máximo 9.900 coches eléctricos. Esto pone en tela de juicio el elevado P/S de 23 veces de Lucid.

En comparación, se espera que Tesla entregue más de 1,4 millones de vehículos eléctricos este año, pero su múltiplo P/S es sólo 10,3 veces el de este año y 7,8 veces el de las ventas previstas para el próximo. Esto se basa en su capitalización bursátil de 897.000 millones de dólares y las previsiones de ventas de 87.000 millones de dólares este año y 115.000 millones el próximo.

En otras palabras, para que las acciones de Lucid lleguen a las métricas de P/S de Tesla, tendrían que caer al menos un 56% (es decir, 10,3x/23,3x-1) sobre la base de las métricas de P/S de 2022. Utilizando las referencias de 2023, el precio tendría que caer un 12,4% (es decir, 7,8x/8,9x-1) el próximo año. La media de estos dos valores es de -34,2%.

En otras palabras, espere que las acciones de LCID caigan al menos un tercio. Cuando quede claro que la empresa no alcanzará sus objetivos de entrega de 12-14 mil unidades, la acción corregirá repentinamente. Eso es exactamente lo que ocurrió cuando redujo sus objetivos originales de entrega de 20.000 unidades para 2022 a principios de este año.

Descargo de responsabilidad: El autor del análisis original es Mark Hake, yo no soy un inversor profesional. Esto no es una recomendación de inversión.