Los ETF son una parte esencial de la inversión actual. Ofrecen una manera fácil de construir una cartera diversificada al proporcionar una amplia exposición a través de muchas clases de activos, sectores y geografías. He aquí 5 de los mejores que todo inversor debería conocer.

Los mejores ETFs a largo plazo

Los mejores ETFs para invertir a largo plazo mantienen una cartera diversificada de acciones, a la vez que cobran un ratio de gastos de ETF muy bajo. He aquí algunas de ellas:

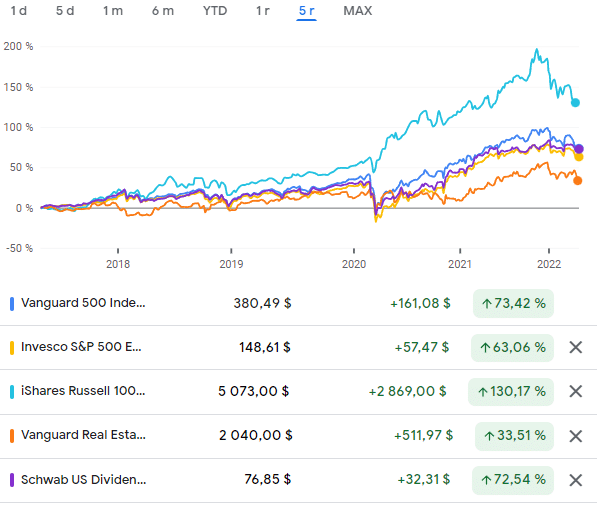

1. Vanguard S&P 500 ETF

El Vanguard S&P 500 ETF $VOO es un fondo de índice diseñado para seguir el índice S&P 500. Este índice representa a las 500 mayores empresas estadounidenses que cotizan en bolsa. Este ETF pretende seguir con exactitud los rendimientos de este índice, que es la principal referencia de los rendimientos globales del mercado de valores estadounidense. Ofrece a los inversores un alto potencial de crecimiento de la inversión, lo que la convierte en una inversión ideal a largo plazo.

Al igual que el fondo S&P 500, este ETF utiliza una estrategia de ponderación de mercado que da más peso a las empresas más grandes. Como resultado, sus 10 mayores participaciones representaban más del 30% de los activos netos totales a principios de 2022. Esto proporciona a los inversores una exposición relativamente concentrada a las mayores empresas del índice.

Este ETF ofrece a los inversores exposición a los mayores valores estadounidenses a un coste muy bajo. Su ratio de gastos del ETF, del 0,03%, es significativamente inferior al ratio de gastos medio del sector, del 0,24%.

2. Invesco S&P 500 Equal Weight ETF

Invesco S&P 500 Equal Weight ETF $RSP es también un fondo indexado que trata de seguir las acciones del índice S&P 500. Sin embargo, en lugar de utilizar un enfoque de capitalización de mercado, utiliza un enfoque de igual peso. En consecuencia, los 10 principales valores de este ETF representan sólo el 2,5% de sus activos totales.

Este enfoque reduce el riesgo de concentración al proporcionar una amplia exposición a los 500 valores del índice S&P 500. Este ETF tiene un ratio de gastos relativamente bajo, del 0,2%. Se trata de una tarifa razonable para obtener una amplia exposición a las 500 mayores empresas públicas ponderadas por igual de Estados Unidos.

3. iShares Russell 1000 Growth ETF

EliShares Russell 1000 Growth ETF $IWF ofrece exposición a empresas estadounidenses que se espera que aumenten sus beneficios a un ritmo superior a la media en relación con el mercado de valores en general. A principios de 2022, el fondo poseía acciones de aproximadamente 500 empresas.

Este ETF adopta un enfoque de ponderación de mercado. Por ello, sus 10 principales participaciones representan casi el 50% de sus activos totales. Dado su enfoque de crecimiento, los valores tecnológicos constituyen una parte importante de las participaciones del fondo. En general, el sector de la tecnología de la información representó el 46% de las participaciones del ETF.

Este ETF cobra a los inversores un razonable ratio de gastos del 0,19%. Se trata de un coste razonable para obtener una exposición a largo plazo a los valores de crecimiento.

4. Vanguard Real Estate ETF

En $VNQ, el ETF Vanguard Real Estate invierte en acciones de empresas inmobiliarias con un enfoque en los fideicomisos de inversión inmobiliaria(REIT). Estas entidades suelen ser propietarias de inmuebles comerciales que producen ingresos, como apartamentos, edificios de oficinas, propiedades comerciales y complejos industriales.

A principios de 2022, este ETF de REIT tenía un total de 164 participaciones. Las diez primeras participaciones representan el 44,7% de sus activos. Este fondo cobra una comisión relativamente baja , del 0,12%, lo que lo convierte en una forma barata de obtener exposición al mercado inmobiliario, que históricamente ha sido una excelente inversión a largo plazo.

5. Schwab U.S. Dividend Equity ETF

ElSchwab U.S. Dividend Equity ETF $SCHD sigue un índice centrado en la tenencia de valores de dividendos conocidos por la calidad y sostenibilidad de sus pagos de dividendos. Este ETF permite a los inversores aprovechar el poder de los dividendos al tiempo que consigue una atractiva rentabilidad total para los inversores a largo plazo.

Este ETF tenía acciones de más de 100 valores que pagan dividendos a principios de 2022. El fondo ofrecía una rentabilidad por dividendos de alrededor del 3%, que es aproximadamente el doble de la rentabilidad del índice S&P 500.

Este ETF cobra un ratio de gastos muy bajo, del 0,06%, por lo que los inversores conservan una parte importante de los ingresos por dividendos que genera este fondo. Estas características hacen que este ETF sea una forma muy económica de obtener ingresos pasivos a través de acciones de dividendos, que son históricamente inversiones excepcionales a largo plazo.

Por qué los ETF son buenos para los inversores a largo plazo

Los ETFs pueden ser un gran bloque de construcción para los inversores a largo plazo. Pueden proporcionar una amplia exposición a sectores de mercado, geografías e industrias, ayudando a los inversores a diversificar rápidamente sus carteras y a reducir su perfil de riesgo global.

Los mejores ETFs a largo plazo proporcionan esta exposición a un ratio de gastos relativamente bajo. Los bajos costes permiten a los inversores obtener rendimientos que se aproximan al índice subyacente que estos fondos están diseñados para seguir a largo plazo.

Personalmente, no invierto en ETFs porque puedo conseguir mayores rendimientos seleccionando títulos individuales. Aun así, considero que estos fondos diversificados son la mejor opción para la mayoría de los inversores que buscan una alta rentabilidad a largo plazo. Mencionaré que esto no es una recomendación de inversión y que cualquier decisión de inversión está totalmente en sus manos.Esta lista de ETFs ha sido elaborada por el analista Matthew DiLallo.