Acciones estadounidenses: ¿llegará el rally de fin de año? Este argumento pesa billones de dólares

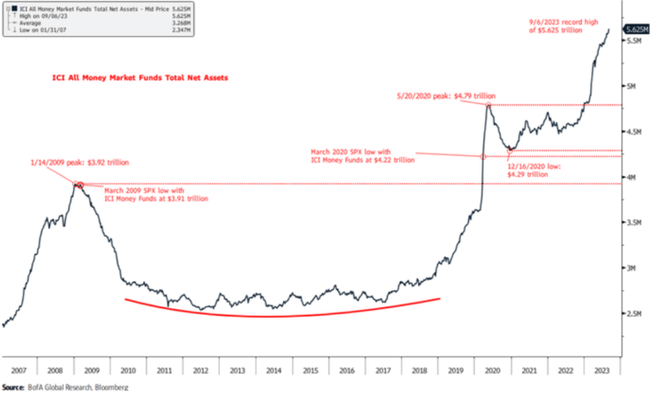

Algo bastante lógico ha ido de la mano de la subida de los tipos y de los rendimientos de los bonos, y de la inversión de la curva de rendimientos en EE.UU., a saber, el fuerte aumento de la cantidad de dinero en los fondos del mercado monetario estadounidense. Hay más de 5 billones de dólares en ellos, y esto a una tasa de revalorización superior al 5%. Pero al menos parte de este dinero podría volverse más audaz a finales de año, según los estrategas de Bank of America.

El volumen de dinero en fondos del mercado monetario estadounidense ya superó los 5,6 billones de dólares a finales de septiembre. Se trata de dinero de inversores que se sienten más cómodos revalorizándose en algún punto ligeramente por encima del 5% para el año que jugando a obtener mayores rendimientos en el mercado bursátil o en el mercado de bonos a más largo plazo.

En Estados Unidos, los fondos del mercado monetario ofrecen actualmente una rentabilidad anual ligeramente superior al 5%, mientras que durante la mayor parte de la pasada década permitieron una revalorización prácticamente nula del dinero invertido. Aun así, solían albergar más de 2,5 billones de USD en ese momento.

Por tanto, los estrategas de Bank of America concluyen que aproximadamente la mitad del dinero actual en fondos del mercado monetario está formado por capital de inversores que, en determinadas condiciones, deberían estar dispuestos a retirar su dinero e invertirlo en activos de mayor riesgo, encabezados por la renta variable.

Estas condiciones pueden variar, pero para muchos inversores, cualquier menor incertidumbre sobre la evolución de la política monetaria y unos precios más atractivos de la renta variable serían probablemente un incentivo. Aunque la Reserva Federal parece seguir trabajando con la posibilidad de una subida de tipos más antes de finales de año y cuenta con un periodo de tipos más largos de lo que los optimistas de la renta variable esperaban hasta hace poco, los descensos de los precios de la renta variable en los dos últimos meses ya han hecho que el mercado en su conjunto resulte algo más atractivo en términos de valoraciones.

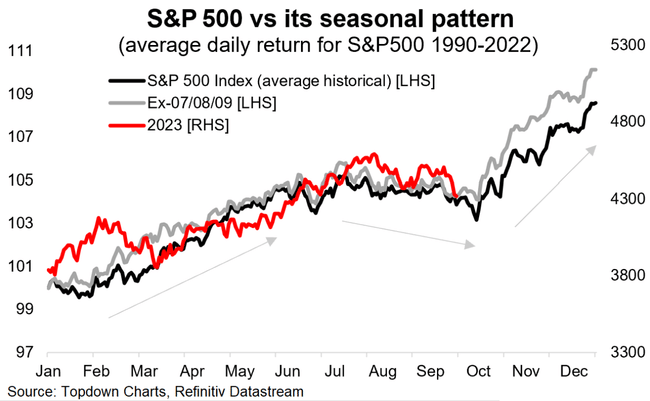

Así pues, un posible éxito de la temporada de resultados del tercer trimestre podría desencadenar una oleada de cierta salida de dólares de los fondos del mercado monetario hacia el mercado de renta variable. Y los principales índices de renta variable podrían confirmar así la pauta estacional tradicional de un final de año alcista.