Bob Doll (Crossmark GI): Sigo viendo una recesión en EE.UU., la bolsa puede perder más de un 10%.

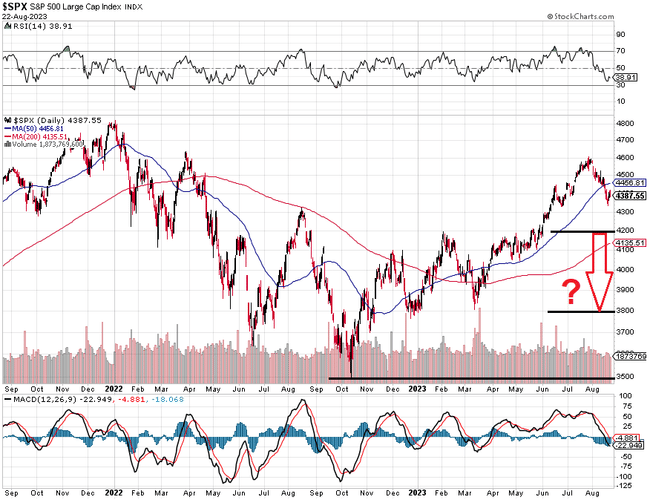

Bob Doll es Director de Inversiones de Crossmark Global Investments y ex Jefe de Estrategias de Renta Variable de EE.UU. en BlackRock. A pesar de la resistencia de la economía estadounidense en lo que va de año, advierte de una recesión y de una caída del índice bursátil S&P 500 hasta el rango de 3.800 a 4.200 puntos.

La Reserva Federal mantiene su política monetaria de halcones, pero la economía estadounidense en su conjunto ha sorprendido positivamente en lo que va de año y el mercado bursátil mantiene interesantes ganancias a pesar del débil comportamiento de agosto hasta ahora. Por ello, los economistas de Bank of America y JPMorgan también han ajustado sus perspectivas económicas en las últimas semanas y ya no consideran una recesión como escenario base.

Pero Bob Doll mantiene la cautela. "A principios de año, esperaba una recesión en algún momento entre septiembre y finales de año. Es demasiado pronto para cambiar nada al respecto", afirma. "La palabra recesión ha dejado de sonar tan a menudo, pero por ahora la mantengo en mi vocabulario para este año".

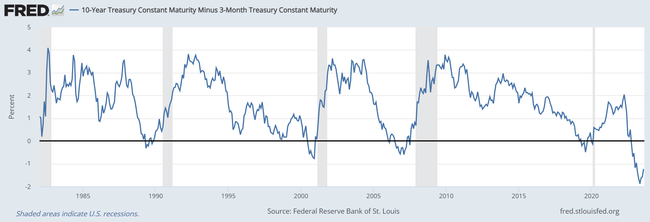

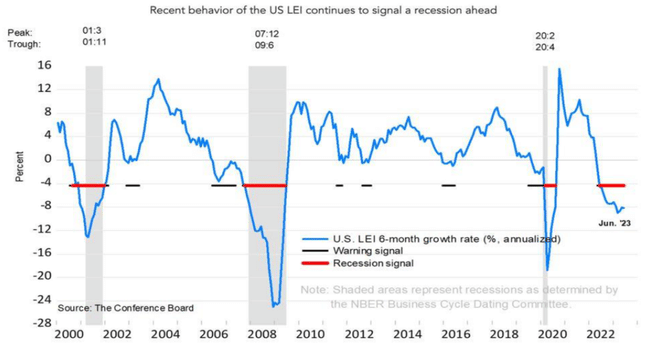

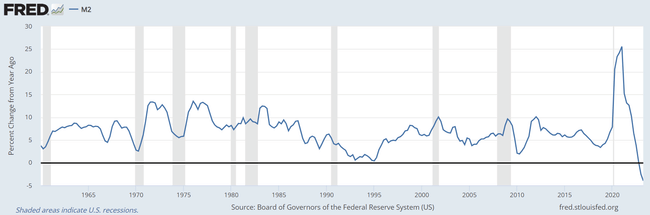

Los economistas son especialmente optimistas sobre los datos del mercado laboral estadounidense, pero Doll se fija más en los indicadores adelantados que en los datos pasados. En concreto, sigue vigilando la curva de rendimientos de la deuda pública estadounidense, fuertemente invertida, los indicadores adelantados y también la oferta monetaria.

La inversión de la curva de rendimientos ha presagiado todas las recesiones en EE.UU. desde los años 60 (sin embargo, no todas las recesiones han estado precedidas por una inversión). Los inversores en bonos están indicando que no confían tanto en la economía estadounidense a corto plazo, por lo que buscan una relativa seguridad en los bonos a más largo plazo.

A continuación, el índice de indicadores adelantados del Conference Board analiza diez componentes, como la actividad manufacturera, la confianza de los consumidores, la actividad del mercado inmobiliario, la evolución de las acciones, las solicitudes de subsidio de desempleo y la actividad crediticia. Y este índice no inspira optimismo desde hace tiempo.

Y por último, la evolución interanual de la masa monetaria (M2). Por primera vez en la historia, ésta disminuye en términos interanuales como consecuencia del endurecimiento cuantitativo de la Reserva Federal, lo que no significa otra cosa que una disminución de la liquidez en la economía. Sin duda, esto no favorece la actividad económica.

Además, Doll nos recuerda que los elevados tipos de la Fed sólo están calando gradualmente en la economía. "La Fed subió los tipos de interés a un ritmo récord de cinco puntos porcentuales. Pensar que el único problema fue el del sector bancario en marzo, que duró unos días, y que ahora todo irá sobre ruedas, creo que sería muy ingenuo", explica.

Por tanto, sigue previendo una recesión en la economía estadounidense en el escenario de referencia, pero sólo leve, dado el fuerte apoyo fiscal y monetario de los últimos años. Los precios de las acciones tampoco deberían experimentar una caída drástica, pero la corrección ya está en marcha, según Doll. Predice una caída del índice S&P 500 hasta el rango de 3.800 a 4.200 puntos, pero no prevé una caída por debajo de los mínimos del año pasado.