Después de un miserable comienzo de año en el mercado de valores, el mes pasado se ha producido una fuerte recuperación de la renta variable en todos los mercados. Sin embargo, los mercados siguen siendo bastante volátiles y es difícil seleccionar las empresas con mayor potencial de subida. Pero Wells Fargo nos lo ha puesto más fácil al ofrecernos una selección de 3 empresas con un potencial de crecimiento de hasta el 60% para finales de este año.

Tracie McMillion, responsable de la estrategia de asignación de activos globales del Wells Fargo Investment Institute, cree que los riesgos están aumentando definitivamente, señalando que la economía estadounidense ha pasado de una "rápida recuperación" a lo que parece ser una fase de ciclo tardío en tan sólo unos años.

Aunque McMillion sigue preocupado por la transición de 2022 a 2023, por ahora ve un crecimiento positivo continuo.

En este contexto, los analistas de Wells Fargo $WFC han señalado tres valores que están bien posicionados para seguir creciendo en este entorno. Son valores que tienen el potencial de subir al menos un 60% o más en los próximos meses

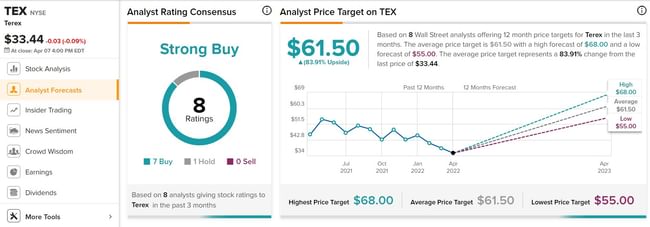

1. Terex $TEX

Terex es uno de los mayores fabricantes estadounidenses de plataformas y equipos de manipulación de materiales. Los productos de la empresa se utilizan en los sectores de la construcción, la energía, la minería, las infraestructuras y el mantenimiento. Fundada en 1986, Terex tiene 8.600 empleados a tiempo completo y una capitalización bursátil de algo menos de 2.400 millones de dólares. Se mueven en dos segmentos principales:

- Segmento de las plataformas aéreas de trabajo (AWP).

- Segmento de procesamiento de materiales (MP).

Al igual que muchas otras empresas, Terex ha sufrido recientemente problemas macroeconómicos, como la escasez de la cadena de suministro, lo que le ha supuesto un reto logístico. Como resultado, la acción tiene una tendencia a la baja y está un 23% en números rojos en lo que va de año.

Aun así, la empresa obtuvo resultados superiores en su último informe trimestral de 2021. Las ventas aumentaron un 26% con respecto al año anterior y el beneficio por acción de 0,83 dólares superó las expectativas de los analistas.

Los sólidos resultados de Terex llamaron la atención de Seth Weber, analista de Wells Fargo:

"Vemos la acción como una ganga para la compañía, con un crecimiento estimado de las ganancias por acción del 25% y un crecimiento de los ingresos del 8% entre 2021 y 2024. Esperamos que la combinación de una demanda saludable del mercado final en todos los segmentos, una mejor dinámica de precios/coste, un balance más limpio, amplios cambios en la cartera e iniciativas de coste/eficiencia deberían respaldar un fuerte crecimiento, una mejora del flujo de caja/ganancias y un mayor apalancamiento financiero"

"Vemos más catalizadores en el futuro, como el aumento de la construcción no residencial y de la actividad de infraestructuras en EE.UU., el mayor gasto de capital en los servicios públicos y la mejora de los cuellos de botella en la cadena de suministro.

Por lo tanto, Weber califica a $TEXcomo una compra, y su objetivo de precio de 64 dólares sugiere que la acción subirá un 95% en el próximo año.

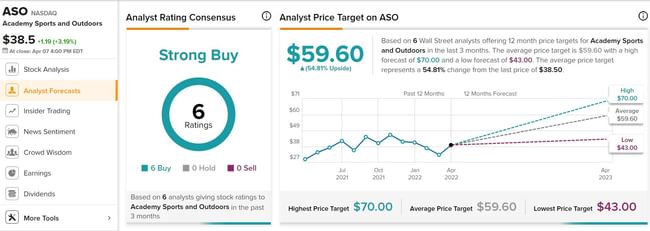

2. Academy Sports and Outdoors $ASO

AcademySports, una de las principales cadenas de suministro de artículos deportivos y para actividades al aire libre,ha registrado claras ganancias a raíz de COVID. Opera aproximadamente 259 tiendas en 16 estados.

En el año fiscal 2021, la compañía informó de unos ingresos totales de 6.770 millones de dólares, un 19% más que en el año anterior. La compañía también batió las previsiones en cuanto a beneficios por acción, con una subida del 72% desde que salió a bolsa (entrada de 2020)

En el último año, Academy ha aprovechado el crecimiento de las ventas para devolver los beneficios a los inversores.

- En el año fiscal 2021, la empresa recompró 10,6 millones de acciones por un valor total de 411,4 millones de dólares.

- En marzo de este año, Academy anunció su primer dividendo en acciones ordinarias.

- El 3 de marzo, la empresa declaró un dividendo de 7,5 céntimos por acción, que se pagará el 14 de abril.

Este es un punto clave para la analista de Wells Fargo Kate Fitzsimons, que escribe:

"Esperamos que podamos ver autorizaciones adicionales de recompra de acciones en 2022, ya que la dirección utiliza este efectivo para el crecimiento. De cara al futuro, las prioridades de tesorería de la empresa en 2022 incluyen un nuevo dividendo y la reinversión en el negocio, incluida la vuelta al crecimiento de las unidades, ya que ASO tiene previsto abrir entre 80 y 100 nuevas tiendas en los próximos 5 años. Con un balance saneado, seguimos viendo a ASO como uno de los negocios más infravalorados en el espacio de los bienes de consumo y la acción sigue siendo una de las mejores elecciones".

La calificación de "Comprar" y el precio objetivo de 62 dólares sugieren que la empresa ve un crecimiento del 66% en el próximo año.

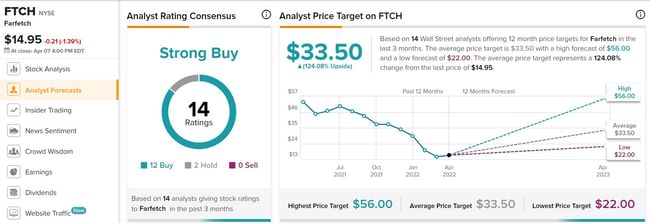

3. Farfetch, Ltd $FTCH

Farfetch está especializada en el comercio electrónico de artículos de lujo. La plataforma de Farfetch pone en contacto a compradores y vendedores en 190 países y ofrece más de 1.400 marcas de lujo, desde joyas hasta moda masculina y femenina, pasando por calzado de alta gama y accesorios diversos. Con sede en Portugal, la empresa cuenta con una sede en Londres y oficinas en Nueva York y Los Ángeles, Tokio y Shanghai.

Farfetch ha estado registrando números fuertes en los últimos años. A finales de 2021, la empresa afirmó tener más de 3,7 millones de consumidores activos, y el año pasado el sitio vendió 4.200 millones de dólares en mercancía bruta. Esta cifra aumentó un 33% con respecto al año anterior

En los últimos meses, Farfetch ha realizado adquisiciones como parte de un esfuerzo concertado para eliminar la competencia y ampliar su propia plataforma.

- En diciembre, la empresa adquirió LUXCLUSIF -> un proveedor de servicios de comercio electrónico B2B para artículos de lujo. LUXCLUSIF trae consigo su propia plataforma tecnológica, que ahora está disponible para ser utilizada por Farfetch.

- En enero, también adquirió Violet Grey -> un minorista de cosméticos de lujo. Violent Grey se ha forjado una reputación en el lanzamiento de marcas de belleza y ha cultivado una devota comunidad de seguidores.

Lasacciones de Farfetch están de capa caída, con un descenso del 48% desde principios de año, pero Ike Boruchow considera que hay varias razones para entrar en Farfetch ahora, entre ellas:

El catalizador de las fusiones y adquisiciones está al alcance de la mano. Mayor confianza en la capacidad de la empresa para escalar los márgenes durante varios años a medida que el mercado aprovecha el gasto para crear demanda, especialmente a medida que más clientes entran en el embudo y se fidelizan..."

La postura alcista está asociada a una calificación de compra y un objetivo de precio de 35 dólares, lo que implica un fuerte potencial de subida del 135% en un año.

La verdad es que me gustan mucho estas empresas y voy a pensar en añadirlas a mi cartera. Creo que existe un gran potencial de crecimiento y seguiré de cerca a estas empresas.